ANTECEDENTES Y MARCO TEÓRICO

No cabe duda de que el fenómeno fintech está suponiendo una disrupción en los mercados financieros y en los modelos de supervisión por parte de las autoridades en los últimos años. Su máximo potencial se encuentra aún por desarrollar, pero el mercado fintech ya está adquiriendo una relevancia suficiente como para que las autoridades comiencen a plantearse si sus esquemas de supervisión actuales serán suficientes (Yadav & Brummer, 2019).

A la pregunta de cuál es su origen, Kulik (2018, p. 140) responde que se debe a la innovación tecnológica, el cambio generacional de los consumidores, la globalización y las crisis financieras. Yadav y Brummer (2019), por su parte, consideran el uso de datos, la automatización y la desintermediación financiera como elementos asociados con esta transformación. La entrada de nuevos participantes en la escena, a menudo no regulados o semirregulados, con orígenes distintos (que van de pequeños emprendedores o start-ups a grandes empresas tecnológicas diversificando sus negocios hacia productos y servicios financieros1), también ha sido un ingrediente más en el cambio de las reglas del juego.

El término fintech en sí puede llegar a abarcar una amplia realidad cuyos límites están aún por delinear. El Parlamento Europeo (2020), tomando el criterio del Financial Stability Board, adopta una definición amplia del concepto, considerándolo como

El uso de la innovación habilitada por la tecnología en los servicios financieros que podría resultar en nuevos modelos de negocio, aplicaciones, procesos o productos y podría tener un efecto material asociado sobre las finanzas, mercados e instituciones y cómo se proporcionan los servicios (p. 14).

La presencia de empresas fintech en Perú ha ido ganando peso, reportándose a fines de 2020 un total de 148 fintechs en el país con un crecimiento promedio anual del 21%, según datos de EY Law Perú (Vodanovic, 2020). Asimismo, Perú cuenta en la actualidad con una Asociación Fintech Perú (s.f.), cuyos principios se basan en la innovación e inclusión financiera.

En el caso peruano, el marco regulatorio ha comenzado a virar en torno a una apertura hacia las fintech a lo largo de los últimos años, enfocándose principalmente en la emisión de dinero electrónico y, más recientemente, en plataformas de financiamiento participativo. Ejemplo de ello es la proliferación normativa experimentada en los últimos años, resumida a continuación:

Ley N° 29985, Ley del Dinero Electrónico, y la Resolución SBS N° 6284-2013, por los que se implementa la figura de la empresa emisora de dinero electrónico (EEDE).

Resolución SBS N° 1262-2020, que amplía los límites aplicables a las operaciones con cuentas de dinero electrónico simplificadas, el límite de saldos consolidados de un mismo titular y las conversiones acumuladas de un mismo titular.

Resolución SBS N° 1354-2020, que permite una flexibilización de los métodos de garantía de los fondos de dinero electrónico, asimilándolo a los criterios europeos.

Resolución SBS N° 211-2021, que reduce tiempos y mejora los procesos de solicitud de licencias de entidades emisoras de dinero electrónico.

Decreto de Urgencia N° 013-2020, promulgado para promover el financiamiento de mipyme, emprendimientos y start-ups.

Decreto de Urgencia N° 056-2020, que permite aligerar los requisitos de apertura de cuentas de dinero electrónico.

Resolución SMV N° 012-2020-SMV/01, para la difusión del «Proyecto de Reglamento de la actividad de financiamiento participativo financiero y sus sociedades administradoras».

Ley N° 31120, Ley que regula la Cuenta Documento Nacional de Identidad (Cuenta-DNI) de 7 de febrero de 2021, que autoriza la apertura de cuentas DNI (digitales) en el Banco de la Nación para favorecer la inclusión financiera.

Pese al reciente progreso regulatorio, ha de plantearse cómo mitigar los riesgos de la inexistencia de regulaciones de realidades fintech que están ganando peso. A modo de ejemplo, hoy en día, no se cuenta con una regulación relativa a las criptomonedas o el uso de blockchain, agregadores, comparadores o inteligencia artificial.

El siguiente paso por plantearse en Perú sería determinar cómo supervisar este contexto en constante evolución mediante el uso de nuevas herramientas de control administrativo que permitan una mayor flexibilidad. Ello supondría un nuevo enfoque de control que permitiría impulsar la innovación de forma segura por medio de los facilitadores de innovación. Es conveniente, por tanto, realizar un análisis de soluciones novedosas aplicadas en otras jurisdicciones que podrían ser asimiladas por las autoridades locales.

OBJETIVOS Y METODOLOGÍA APLICADA

El presente artículo tiene como objetivo el estudio comparado de las distintas medidas de fomento a la innovación implantadas por las autoridades supervisoras en distintos países durante los últimos años como forma de reacción ante el fenómeno fintech, reflexionando sobre si dichas acciones (en concreto, los sandbox regulatorios) podrían representar el siguiente paso para Perú.

Se parte de una hipótesis que propone que la implantación de nuevos modelos de políticas públicas de fomento financiero-tecnológico sería factible y beneficiosa para el país. Asimismo, se considera que estas soluciones se alinean concretamente en estrategias de inclusión financiera.

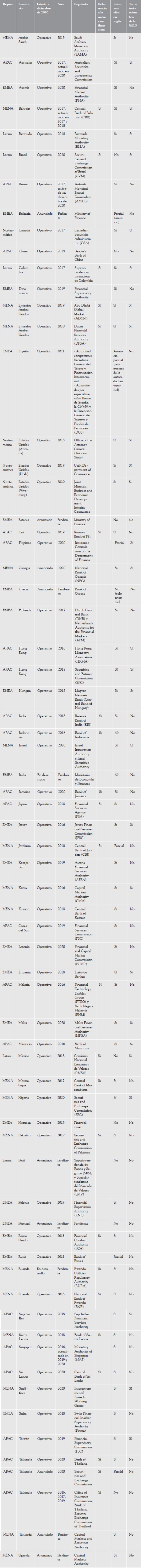

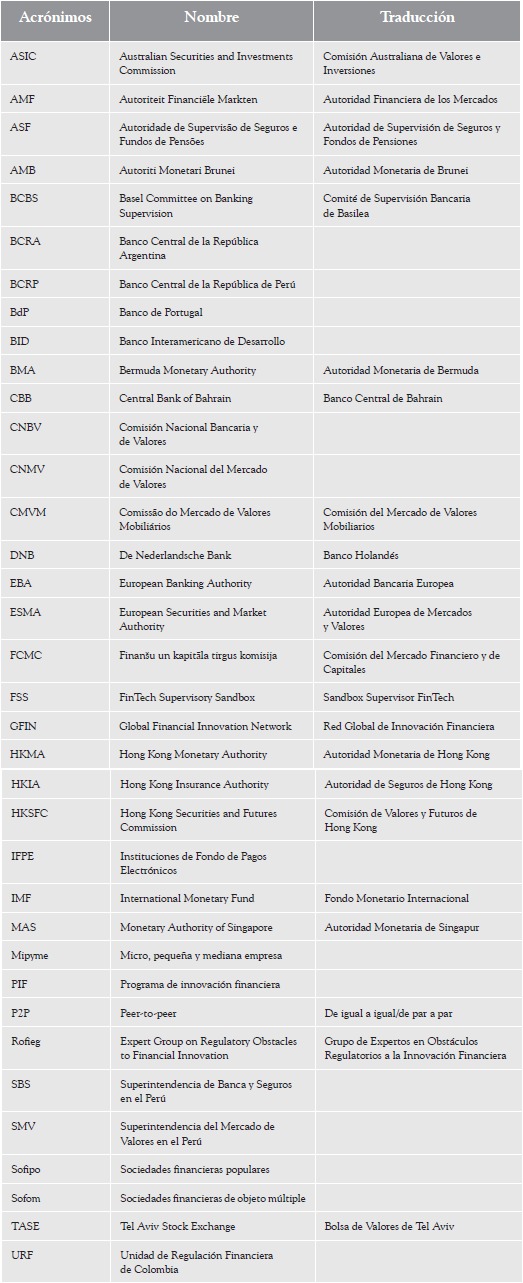

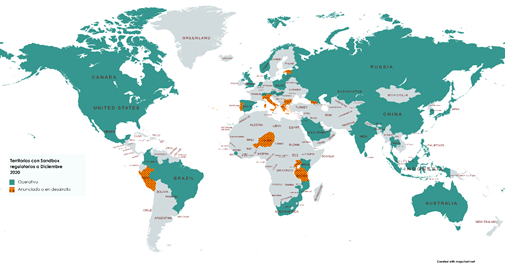

Para ello, se han analizado las iniciativas de políticas públicas de innovación financiera (facilitadores de innovación) hasta diciembre de 2020 a nivel mundial, ya sea que estén operativas o en proceso de implantación, a través de la documentación disponible en sus páginas web, examinando un total de 61 jurisdicciones que reúnen un total de 68 iniciativas. De estas, 56 se encuentran operativas y 12 ya han sido anunciadas o están en desarrollo.

Los elementos de análisis han sido región, estado a diciembre de 2020, clasificación, año de establecimiento, tipo de facilitador, finalidad ligada a la inclusión financiera, requerimientos, idiomas, y pertenencia a la Global Financial Innovation Network.

Tras su estudio, se consideraron tres grandes tipos de categorías (Parlamento Europeo, 2020, p. 17) que los supervisores están aplicando en la actualidad y muestran una forma nueva de interacción de los sectores público y privado en función de su alcance (centros de innovación, sandboxes regulatorios y otro tipo de iniciativas como los aceleradores de innovación). Ha de indicarse que estos tres tipos de supervisión no son excluyentes entre sí, pudiendo aplicarse simultáneamente.

Luego, se explica en qué consisten cada una de dichas categorías, pasando a desarrollar en detalle la figura del sandbox regulatorio debido a su mayor relevancia y potencial impacto para el Perú. También se estudian dos casos específicos de sandbox como ejemplos de enfoques alternativos. El primero de ellos refiere al despliegue de un marco normativo proactivo ex ante (Kulik, 2018, p. 141) en torno a licencias fintech y autorizaciones de «modelos novedosos» (caso mexicano). El segundo caso es relativo a un sandbox de datos para la mejora de las infraestructuras financieras públicas (sandbox israelí).

Se parte de un enfoque teleológico de políticas públicas, considerando que las distintas clases de control e impulso a la innovación por parte de la administración pueden tener diferentes niveles de impacto en el país, siendo el sandbox regulatorio la solución que podría suponer un mayor potencial de cambio.

A este respecto, cabe indicar que la Superintendencia de Banca y Seguros del Perú (SBS) ha expresado su intención de desarrollar normativa al respecto2; sin embargo, la información inicial parece mostrar que la SBS no plantea moderar las restricciones regulatorias para estas entidades que entren en entornos de pruebas cerradas o close loop, lo que podría provocar la pérdida de interés por el país de parte de los innovadores en pro de regímenes de sandbox más flexibles y con menores barreras.

III. LAS POLÍTICAS PÚBLICAS DE LA INNOVACIÓN FINANCIERA: FACILITADORES DE INNOVACIÓN FINTECH

III.1. Definición y origen de facilitadores de innovación fintech

Se denomina facilitadores de innovación fintech al conjunto de nuevos foros desarrollados por las administraciones públicas en los últimos años con la finalidad de proveer un nuevo enfoque de supervisión proactiva que permita gestionar fenómenos de innovación tecnológico-financiera (Parlamento Europeo, 2020). Los facilitadores de innovación son considerados como indicios de apertura a la innovación, conceptualizándose como un elemento de atracción de fintech e inversión en el país. Comenzaron a cobrar importancia en el año 2015 con el establecimiento del primer entorno de pruebas en Reino Unido (FCA, s.f.), siguiendo el caso de Singapur un año después.

Cabe señalar que estos nuevos modelos de supervisión implican un cambio profundo en la forma de operar de los reguladores, que históricamente habían adoptado posiciones de enfoque ex ante (prohibición de modelos no contemplados por la ley) o ex post (revisando caso por caso cómo encajar modelos novedosos que surgían dentro del marco regulatorio existente) hacia un ambiente de apertura y proactividad (Kulik, 2018, p. 141). Asimismo, este cambio ha provocado que cada vez más países estén tomando un enfoque supervisor dinámico que Kulik califica de «intermedio» entre los habituales enfoques restrictivo, proactivo y vigilante. De este modo, los organismos supervisores cuentan con un rango de herramientas que pueden implementar con el fin de facilitar los adelantos tecnológico-financieros en sus jurisdicciones, manteniendo un equilibrio entre innovación financiera, integridad de los mercados y simplicidad (Yadav & Brummer, 2019, p. 248).

Los facilitadores de innovación en general traen consigo un cambio en la naturaleza de la relación entre los supervisores y el sector privado en pro de un mayor entendimiento mutuo (necesidades, obligaciones y expectativas) (Jenik & Lauer, 2017, p. 7). Desde el punto de vista de los organismos públicos, estos mecanismos son un medio de integración de los distintos participantes en esta nueva esfera financiera, incluyendo sus ideas y proyectos, lo que permite a los supervisores analizar las ventajas y riesgos. En varios países, entre ellos España (Ley N° 7/2020), se considera que este seguimiento en entorno de pruebas puede llegar a dar un conocimiento tan detallado del modelo innovador al supervisor que permite estudiar la reducción de los trámites y plazos para la posterior obtención de la licencia que se requiera, de cara al ejercicio de la actividad en abierto.

III.2. Facilitadores de innovación como respuesta a nuevas realidades

Los reguladores y supervisores del sector financiero correspondientes a los verticales bancario, valores, y autoridad de seguros y pensiones, han visto cómo la estructura de participantes en el mercado ha variado de la banca tradicional a la interacción cada vez mayor con nuevas contrapartes que aportan elementos innovadores que, en ocasiones, son difíciles de entender o asesorar respecto al nivel de oportunidades y riesgos que plantean. Estos nuevos participantes surgen como consecuencia de fragmentaciones en la cadena de valor (Yadav & Brummer, 2019, p. 242) y de la apertura de datos financieros (banca abierta). En general, pueden agruparse en tres tipos:

Bigtechs (De la Mano & Padilla, 2018): es el caso de grandes empresas tecnológicas; por ejemplo, Google, Amazon, Facebook, Apple, Microsoft, Samsung, Baidu, Tencent o Alibaba.

Techfins (Zetzsche et al., 2017): en general, son entidades ya establecidas y con origen en ambientes tecnológicos (las bigtechs suelen ser techfins).

Fintech start-up (Hornuf et al., 2018): entidades constituidas con la finalidad de aplicación de innovaciones tecnológicas al ambiente financiero3. Suelen ser de pequeño tamaño (start-up). Si son de reciente creación, se denominan early start-up; si su volumen es mayor, se denominan scale-up.

El acceso a servicios financieros a través de canales digitales es un área por explotar que implica el uso de modelos tecnológicos novedosos que pueden tener asociados conceptos desconocidos para los reguladores, o riesgos no previstos. Desde el lado del supervisor financiero, estos modelos de reciente creación implican retos desde varios puntos de vista, por ejemplo:

La necesidad de mejora de conocimientos de nuevas tecnologías y sus consecuencias (Kulik, 2018, p. 142).

Precisa de análisis de las oportunidades y los riesgos que conllevan.

Requiere una evaluación de la necesidad de realizar cambios regulatorios en el ordenamiento jurídico local, lo que abarca desde adaptaciones y la eliminación de barreras que entrañen el incumplimiento del principio de neutralidad tecnológica hasta el desarrollo de propuestas legislativas ad hoc para estos nuevos servicios4.

Demanda una valoración de la necesidad de reinterpretar la doctrina aplicada a los marcos regulatorios existentes5.

Si bien existen en la actualidad canales de comunicación entre el sector privado y el sector público, estos carecen de los elementos necesarios para promover una comunicación fluida y abierta que permita un mejor entendimiento entre las partes de las necesidades y expectativas de cada una. Por este motivo, las nociones de facilitadores de innovación (innovation facilitators), que incluyen centros de innovación (innovation hubs) y sandboxes regulatorios (regulatory sandboxes), se han popularizado entre los altos estamentos del mundo financiero (FSB, 2017, 2019; IMF, 2019; BID, 2018; Roeig, 2019; ESMA, 2018; Banco Mundial, 2020). Consecuencia de ello son los 57 sandboxes operativos y los 11 anunciados o en desarrollo a diciembre de 2020 para las 61 jurisdicciones observadas en este estudio (ver detalle en el Anexo 1).

Fuente: elaboración propia con base en información del Anexo 1

Figura 1 Mapa de territorios con sandbox a diciembre de 2020

IV. TAXONOMÍA DE LOS FACILITADORES DE INNOVACIÓN

Los facilitadores de innovación pueden ser clasificados en tres grandes categorías: los centros de innovación, los sandboxes regulatorios y otro tipo de iniciativas de menor calado, tales como aceleradores, formaciones o participación en conferencias.

A continuación, se pasará a desarrollar cada concepto, analizando a mayor profundidad el modelo sandbox debido a su mayor potencial de impacto y crecimiento en los últimos años.

IV.1. Centros de innovación

Los centros de innovación, nodos de innovación o innovation hubs son espacios o canales de comunicación abierta entre reguladores y entidades privadas (BCBS, 2018, p. 5). Son utilizados para solucionar dudas, generalmente con relación a la necesidad de licencias, los procesos u otras cuestiones regulatorias. La mayoría de los regímenes de supervisión europeos establecen que la respuesta o resolución de estas dudas tiene un carácter no vinculante, pero existen países como Polonia en los que las respuestas a las consultas mantienen carácter vinculante (ESMA, 2018, pp. 7-16).

Los innovation hubs están abiertos a todas las partes, tanto a entidades reguladas como no reguladas, incluyendo entidades tecnológicas que podrían ser potenciales proveedoras de entidades financieras establecidas (incumbents), de fintechs o de los propios reguladores (por ejemplo, entidades que ofrezcan soluciones de mejora y automatización de reportes o procesos relacionados con la supervisión)7. Los canales de comunicación aplicados suelen ser variados, desde formularios en línea (FMA, s.f.) hasta correos electrónicos o consultas telefónicas, siendo una mejor práctica el punto de contacto único. Además, dependiendo de la jurisdicción, puede contarse con un punto de contacto transversal o separado por cada vertical (banco central del país, autoridad encargada de supervisión de mercados financieros, y autoridad encargada de seguros y pensiones). Así, el propio Bank of International Settlements (BIS, s.f.) cuenta con un nodo de innovación para la colaboración global de los bancos centrales.

En el caso de España, en la actualidad la Comisión Nacional del Mercado de Valores (CNMV, s.f.) ya cuenta con un portal de innovación financiera, mientras que el Banco de España ya habilitó una sección en su página web en enero de 2021. Se espera que la Dirección General de Fondos de Pensiones (DGSFP) desarrolle una solución similar en los próximos meses. La nueva sección en la web del Banco de España permite realizar consultas relacionadas con cómo acceder al sandbox regulatorio mediante un enlace que permite a los usuarios entrar a conocer los detalles publicados por la Secretaría General del Tesoro y Financiación Internacional, a la vez que permite atender dudas normativas y de innovación tecnológica.

Portugal dispone de un portal integrado denominado Portugal Finlab (s.f.) que cubre simultáneamente cuestiones relacionadas con las tres autoridades del sector financiero -el Banco de Portugal (BdP), la Autoridade de Supervisão de Seguros e Fundos de Pensões (ASF), y la Comissão do Mercado de Valores Mobiliários (CMVM)-, lo que permite una mejora de la eficacia de las comunicaciones, ya que sortea la problemática de redireccionar a los participantes en caso las preguntas planteadas correspondan a otra autoridad supervisora.

Argentina cuenta con la Mesa de Innovación Financiera Fintech del Banco Central de la República Argentina (BCRA, s.f.) como foro de comunicación entre los distintos jugadores de la industria. El Banco Central de la República Argentina también promueve con carácter anual el Programa de Innovación Financiera (PIF), en el que los participantes compiten para generar proyectos novedosos de permitan resolver problemáticas existentes en formato de competición.

En el caso del vertical de seguros (insurtech), en 2019 la Superintendencia de Seguros de la Nación Argentina implementó la Mesa de Innovación en Seguros e Insurtech Arg 2019 con la finalidad de «aprovechar los avances tecnológicos para modernizar el sector asegurador en pro de brindar un mejor servicio a los asegurados o mejorar sus propios procesos» (Argentin.gob.ar, s.f.).

Cabe decir que la mayoría de las jurisdicciones evaluadas (55 de 61)8 cuenta en la actualidad con algún tipo de información en formato digital o portal web, e incluso con la posibilidad de presentar la documentación o las dudas en idioma inglés (consultas o temas relacionados con sandboxes regulatorios), eliminando posibles barreras idiomáticas para las partes interesadas de origen extranjero. En esta misma línea, la ley española permite la presentación de solicitudes en lengua inglesa; sin embargo, parece que las contestaciones por parte de la autoridad serán en castellano (Ley N° 7/2020, art. 6.4).

Por otro lado, una versión evolucionada de estos hub de innovación, que sin duda presenta un mayor atractivo al sector emprendedor financiero, son los centros de asesoramiento. En Letonia, por ejemplo, la Finanšu un kapitāla tirgus komisija (FCMC, s.f.) ofrece asesoramiento experto gratuito por correcto electrónico y varias líneas telefónicas. Este servicio incluye la evaluación de requisitos de regulación financiera que puedan aplicar a la nueva idea de negocio, la explicación de las reglas aplicables y los criterios interpretativos del supervisor, resaltando los posibles desafíos a los que los emprendedores pueden enfrentarse a lo largo del proceso y asesorando sobre las interpretaciones y el enfoque de la FCMC respecto a la implementación de esas ideas innovadoras en el mercado financiero. En concreto, esta autoridad separa estos centros de asesoramiento de lo que denominan el «apoyo a licencia fintech», que es una sección separada y más desarrollada.

Lituania es otro ejemplo de mercado que en la actualidad atrae la atención del sector fintech por varios motivos. Entre las iniciativas tomadas se encuentra el denominado Programa de Ventanilla Única para Recién Llegados (Lietuvos Bankas, 2020a), enfocado en la atracción de inversión, talento e ideas del exterior. Este programa pone a disposición no solo puntos de contacto, sino también cuadros de información sobre los tipos de licencias, requerimientos, costes y limitaciones de actividades, entre otros. En suma, el Lietuvos Bankas ha desarrollado una sección denominada «Cómo prepararse adecuadamente para la licencia» (2020b) con amplio nivel de detalle para las partes interesadas.

Francia, por su parte, es un país enfocado únicamente en los centros de innovación, careciendo de sandboxes regulatorios. Sin embargo, cuenta con una unidad, la ACPR-FinTech Innovation Unit (ACPR, s.f.), que analiza las innovaciones desde un punto de vista transversal, extendiéndose a la protección de datos, la ciberseguridad o prevención de blanqueo de capitales, y la prevención de financiación del terrorismo (ESMA et al., 2018, pp. 12-13).

Los innovation hubs pueden ser vistos como la antesala hacia los sandboxes regulatorios, pues son un paso previo a los mismos y no dejan de ser un indicio de apertura a la innovación en las jurisdicciones en las que se implementan de cara al resto del mundo. Pueden funcionar también como foco de identificación de nuevas tendencias o de disposiciones regulatorias que podrían suponer barreras para el sector privado. En ese sentido, se considera que este tipo de solución podría ser factible como un primer paso de apertura en Perú, ya que permitiría aclarar dudas regulatorias y facilitar un acercamiento a lo que está sucediendo en el sector privado.

IV.2 Sandboxes regulatorios

IV.2.1. Cuestiones generales

Los sandboxes regulatorios han alcanzado mayor peso a lo largo de los últimos años debido a la proliferación de iniciativas de este tipo a nivel mundial. Por dicho motivo, a continuación, se desarrollará este concepto en mayor detalle.

Se puede definir a los sandboxes regulatorios como espacios controlados de pruebas prácticas relacionadas con proyectos de innovación financiera que se encuentran en un estado de, por lo menos, producto mínimo viable (MVP, por sus siglas en inglés), y dentro de un marco legal y de supervisión previamente acordado con las autoridades que, dependiendo de la jurisdicción, permitirán exenciones o aplicaciones menos gravosas de determinados requisitos regulatorios (Kulik, 2018, p. 143). Estas pruebas no solo se encuentran limitadas en cuanto a materia (innovaciones financieras en productos o tecnología que se consideren materiales e impliquen mejoras para el público o los mercados), sino también en términos de tiempos, público e, incluso, volúmenes de transaccionalidad, dependiendo de los criterios locales.

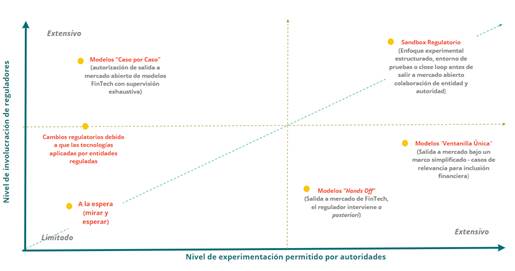

Por lo general, los sandboxes regulatorios permiten experimentar y evaluar la viabilidad de las innovaciones, evitando someterse a la disciplina financiera (Zunzunegui, 2020, p. 2). Estas prácticas corresponden a jurisdicciones en las que el nivel de experimentación permitido a las entidades es elevado y el de involucración o proactividad por parte de los reguladores es alto (World Bank Group, 2018). Al respecto, ver Figura 2.

Fuente: elaborado con base en World Bank Group (2018)

Figura 2 Modelos de supervisión de bancos centrales

El término sandbox ya se venía empleando en áreas relacionadas con desarrollos de software y de pruebas clínicas (Jenik & Lauer, 2017). El principio de funcionamiento derivado es similar al de los ensayos clínicos, tal y como se indica en el preámbulo de la ley española (Ley N° 7/2020); por lo tanto, los usuarios que participen voluntariamente en los pilotos habrán de ser informados previamente por las entidades promotoras participantes y deberán de dar su consentimiento explícito e informado (Kulik, 2018, p. 142). Por lo general, las autoridades imponen marcos de mitigación de riesgos y regímenes de garantías (por ejemplo, seguros o avales) para estos fines.

También cabe precisar que la participación en estos entornos no supone en ningún caso la obtención de la licencia en vistas de que fuera necesaria, pero en jurisdicciones como la española sí se contempla la posibilidad de una reducción de los tiempos necesarios para la obtención de esta (Ley Nº 7/2020, art. 18.2). En el caso colombiano, se otorga la posibilidad de un modelo de licencia de operación temporal de la que el público debe ser informado (Decreto N° 1234). Por otro lado, Hong Kong, dentro de la coyuntura de soluciones innovadoras del sector seguros, ha desarrollado un proceso de licencia por vía rápida (fast track) por el que la Hong Kong Insurance Authority (HKIA) permite a las entidades la obtención de una licencia de seguros digital que se obtiene en plazos más cortos (Everhart, 2020, pp. 67-69).

IV.2.2. Objetivos, beneficios y riesgos

Los sandboxes se desarrollan con base en varios objetivos, entre ellos:

Aumento de la competitividad (Brunei).

Desarrollo de la innovación en el país (Bahrain, Brasil, Brunei, España, Malasia y Reino Unido).

Mejora de la eficacia de la gestión de riesgos (Brunei).

Beneficio para los consumidores (Arabia Saudí), entidades, mercados y supervisores (suptech).

Reducción de la inseguridad regulatoria por existencia de zonas grises (Japón).

Inclusión financiera (Brasil, Colombia, México y Reino Unido, entre otros)

Ha de indicarse que los objetivos más comunes son el fomento de la innovación y la inclusión financieras.

Por otro lado, no cabe duda de que la implementación de sandboxes regulatorios (y de centros de innovación, en menor medida) conlleva beneficios para sus participantes, a saber:

Supervisor

Armonización y transparencia (Rofieg, 2019, pp. 60-72).

Oportunidad de aprendizaje y mejora de la visión sobre tendencias (Rofieg, 2019, pp. 60-72; ESMA, 2018, p. 44).

Detección de barreras regulatorias, necesidades de cambio o, incluso, de creación de nuevos desarrollos normativos (ESMA, 2018, p. 33).

Evaluación de nuevos riesgos, modelos de negocio y del potencial atractivo de los mismos (ESMA, 2018, pp. 19, 26 y 33).

Incremento de la interacción con el sector privado, mejora de la confianza entre las partes, apertura al diálogo (ESMA, 2018, p. 25).

Reducción de riesgos de incumplimiento una vez las entidades operen en mercado abierto.

Entidades promotoras

Trato equitativo y proporcional al tamaño (Rofieg, 2019, pp. 60-72).

Mejora del conocimiento de los requerimientos y las implicaciones de sus modelos de negocio, así como de las expectativas regulatorias respecto al mismo (ESMA, 2018, p. 19).

Oportunidad de generación de un espacio de conexión entre entidades financieras y modelos fintech que puedan ser de interés (URF, 2020, p. 4)9.

Reducción de tiempos, posibilidad de realizar pruebas de concepto y testear el atractivo que las innovaciones pueden tener en el mercado del país (viabilidad comercial y tecnológica) (URF, 2020, p. 4; Kulik, 2018, p. 142).

Atracción de inversores de capital riesgo de cara a rondas de financiación de las entidades promotoras (novedad, publicidad relacionada con innovación, soporte del supervisor) (Cornelli, 2020, p. 9).

Posibilidad de obtención de datos en tiempo real en un entorno de preproducción, dando la posibilidad de realizar ajustes antes de la entrada a mercado abierto (Everhart, 2020 p. 68).

Reducción de costes y carga regulatoria en un estado incipiente del proyecto en el que la idea aún no ha sido validada (Everhart, 2020, pp. 72-73).

Mercado, consumidores

Reducción de costes, mejora de precios (ESMA, 2018, p. 23; Chávez, 2020).

Aumento de la calidad del servicio hacia un modelo más flexible y ágil, adaptado a las necesidades reales de los usuarios (Ley N° 7/2020).

Mitigación de riesgo (ESMA, 2018, p. 26) (los testeos se llevan a cabo en entornos controlados y existen esquemas de garantía).

Mejora de la competencia10 (ESMA, 2018, p. 19).

Aumento de la transparencia, ya que las autoridades tienen que publicar los resultados o las lecciones aprendidas respetando el principio de confidencialidad (ESMA, 2018, p. 30).

Reducción de asimetrías de la información (Kulik, 2018, p. 142; Ley N° 7/2020).

Aumento de la inclusión financiera (Jenik & Lauer, 2017) suponiendo una herramienta para sortear retos demográficos (Ley N° 7/2020).

Pese a que existen numerosos beneficios potenciales para todos los participantes, los sandboxes regulatorios también implican nuevos riesgos (ESMA, 2018, p. 33) como:

Los supervisores han de plantearse cómo evitar el riesgo de arbitraje regulatorio internacional. El hecho de que un país adquiera un enfoque conservador puede poner en compromiso el interés de la inversión extranjera por hacer negocios o testeos en el mismo.

La discrecionalidad de criterios de los participantes en el sandbox frente al resto de integrantes del mercado abierto (riesgo de potenciales desequilibrios de mercado)11 (Parlamento Europeo, 2020, pp. 33 y 38). Por lo general, la publicación de informes, resultados, estadísticas o lecciones aprendidas es un medio para asegurar que los parámetros aplicados sean transparentes y públicos para todas las partes, convirtiéndose así en estándares de interpretación. Cabe argumentar al respecto que estos documentos con criterios podrían implicar de facto una normativa o interpretación, pese a no estar contemplada en ninguna ley, decreto, reglamento u opinión vinculante como tal.

Existen jurisdicciones en las que el supervisor puede estar sujeto a regímenes de responsabilidad por decisiones, autorizaciones o por las excepciones legales que pueda haber otorgado a participantes del sandbox (Jenik & Lauer, 2017, pp. 4-5). A este respecto, el artículo 260.1 de la Ley N° 27444, Ley de Procedimiento Administrativo General peruano, establece que «[…] las entidades son patrimonialmente responsables frente a los administrados por los daños directos e inmediatos causados por los actos de la administración o los servicios públicos directamente prestados por aquéllas», a no ser que esta haya actuado razonable y proporcionalmente en defensa de la integridad de las personas «o cuando se trate de daños que el administrado tiene el deber jurídico de soportar de acuerdo con el ordenamiento jurídico y las circunstancias». A tales efectos, requerimientos tales como el consentimiento explícito informado de los consumidores participantes en las pruebas, o requerimientos en torno a la contratación de seguros por parte de las entidades aceptadas en el sandbox, funcionarían como medidas mitigantes.

En esa línea, tal y como indica Huergo Lora (2018), el análisis de los candidatos y las medidas a aplicar durante el periodo de prueba han de contar con las mismas garantías de carácter contencioso-administrativo que cualquier otra decisión de tal carácter.

La necesidad de coordinación entre varias autoridades, incluso entre organismos internacionales (Yadav & Brummer, 2019, p. 301), lo que puede entorpecer los tiempos de respuesta, conllevando una mayor complejidad antes de dar contestación a los participantes.

La necesidad del supervisor de seguir el ritmo de la industria para entender y asesorar el riesgo que los nuevos modelos implican. Esto resulta cada vez más complejo dada la naturaleza cambiante de la temática y los numerosos frentes de innovación abierta en constante cambio. Los sandboxes regulatorios son intensivos en recursos y difícilmente escalables por el momento.

Unido a este riesgo, Jenik y Lauer (2017, p. 4) advierten el peligro de una mala selección de empresas de sandbox debido a la capacidad limitada del regulador para evaluar la tecnología subyacente a la innovación.

IV.2.3. Fases de los proyectos en sandbox

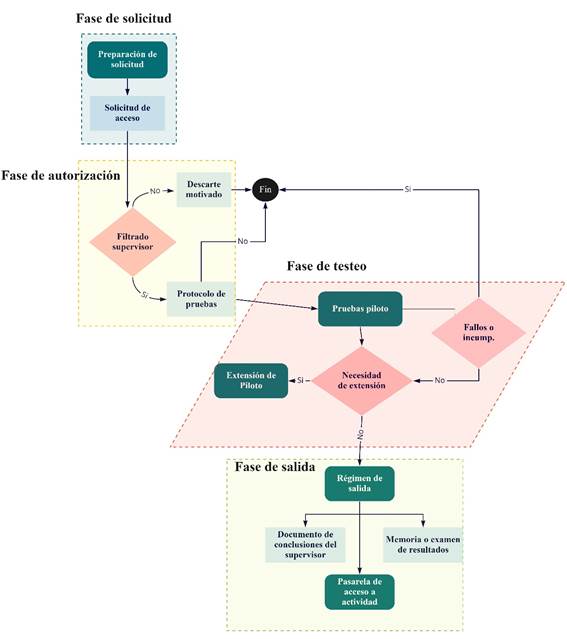

Las fases de los sandboxes pueden dividirse a grandes rasgos en cuatro, tal y como muestra la Figura 3.

En el proceso de solicitud, la entidad interesada (promotora) deberá evaluar previamente por sí misma, si cumple con los prerrequisitos establecidos por la autoridad. Estas condiciones suelen estar enfocadas principalmente a la existencia real de una innovación, de beneficios directos o indirectos para el mercado (consumidores), y a la existencia de un producto mínimo viable preparado para el testeo (Kulik, 2018, p. 143). Este paso funciona como filtro para ideas innovadoras que no estén lo suficientemente desarrolladas o que no hayan alcanzado el nivel de sofisticación requerido. En esos casos, se tendría que esperar a la siguiente cohorte o hacer seguimiento a través de los centros de innovación.

Hay que señalar que varios de estos requisitos no tienen una definición o marco claro, ya que establecer qué se entiende por un elemento innovador y cuál es el umbral a partir del cual cada autoridad aceptará una variación de un servicio ya existente como innovadora y, por tanto, candidata al sandbox, no son conceptos delimitados y estandarizados a nivel global. Por consiguiente, existe la posibilidad de cierto nivel de discrecionalidad por parte de los supervisores en este aspecto.

La documentación relacionada con esta fase suele ser la solicitud de autorización, cuyo nivel de detalle y formato varía por países. Por lo general, incluye la solicitud de información respecto al proyecto en sí, la tecnología aplicada o la innovación que presenta, sus beneficios, el plan de negocios y las garantías que se contratará para cubrir posibles contingencias derivadas de la implementación del piloto. A este respecto, cabe plantear si a causa de estas nuevas situaciones se diseñarán productos de seguros ad hoc que cumplan con las expectativas.

En este estadio previo también se espera que existan contactos e interrelaciones iniciales entre el punto de contacto de supervisión y los potenciales candidatos. Asimismo, un componente habitual es el requerimiento de mostrar la necesidad real de acceso al entorno de pruebas debido a vacíos regulatorios, zonas grises, riesgos del modelo o retos que la innovación pueda presentar (MFSA, s.f.).

La etapa de autorización (Huergo Lora, 2018) consiste en la evaluación de las candidaturas por parte del supervisor, resultando en el descarte de aquellos casos que no cumplan con los criterios preestablecidos y la notificación de la aceptación, junto con las condiciones (limitaciones, aceptación de régimen de excepciones regulatorias, tiempos, etc.) para los finalistas.

La Comissão do Mercado de Valores Mobiliários (CVM) de Brasil tiene publicados los criterios de asignación de puntuaciones por conceptos (Critérios de seleção e priorização para o primeiro processo de admissão de participantes ao Sandbox regulatório da CVM) que asignan un rango total de entre -3 y +33 puntos (existe un criterio relacionado con los riesgos en el que cabe puntuación negativa por parte del supervisor). De este modo, los candidatos pueden estimar y conocer los pesos asignados por cada uno de los elementos que valora CVM.

En este momento, la autoridad tendrá capacidad de decidir el nivel de variedad de los proyectos que serán autorizados desde diversos prismas:

Tamaño de los participantes: proporción o reparto entre start-ups, bigtechs, entidades puramente tecnológicas y entidades financieras establecidas.

Temáticas de los proyectos: concentración de participantes en torno a un tema (un ejemplo es el caso colombiano, que presentaba nueve proyectos a enero de 2021, todos ellos relacionados con criptoactivos) (Superintendencia Financiera de Colombia, s.f.) o tratamiento de diversas materias en paralelo (por ejemplo, relacionadas con pagos, créditos, monedas virtuales y otros).

Origen de los proyectos: proyectos de origen únicamente local o apertura a participantes extranjeros.

En esta fase generalmente deberán de contratarse las garantías, así como desarrollar las comunicaciones y autorizaciones de clientes y consumidores que apliquen. En caso de tratarse de empresas tecnológicas que colaboren con entidades financieras, también deberán de firmarse y presentarse los contratos de comisión, agencia o colaboración.

Durante la fase de testeo los promotores cuentan con personal de supervisión asignado a los pilotos que realizará seguimiento de estos. En esta etapa, el supervisor tendrá la capacidad de suspender dichos pilotos en caso de que se detecten riesgos o incumplimientos graves.

También cabe en ciertas jurisdicciones, como la colombiana, la posibilidad de solicitar una extensión del periodo de testeo.

Finalmente, una vez haya finalizado el periodo de pruebas, comenzará la fase de salida ordenada del entorno del sandbox. En esta etapa, los promotores prepararán memorias o un examen de resultados; y el supervisor emitirá sus conclusiones respecto a la viabilidad, los beneficios y la posible necesidad de licencias o modificaciones regulatorias.

Con posterioridad, las autoridades suelen emitir informes o reportes generales anuales con datos estadísticos, resúmenes de los proyectos bajo observación y lecciones aprendidas durante el periodo. Esta información otorga transparencia al resto de entidades no participantes y a los mercados en general.

Asimismo, se valorará si la actividad requiere licencia o no. En caso de ser necesaria, se iniciarán los trámites para su obtención.

Dependiendo del país, existe un enfoque de ventanilla única (España) o de varios sandboxes por especialización, e incluso por niveles de complejidad. En concreto, Singapur cuenta con un sandbox standard y un sandbox express implementado en 2019 y revisado en 2020, tras detectar que el proceso lanzado en 2016 podía entorpecer determinados testeos de menor riesgo. Este sandbox express recibe autorización para operar en el entorno de pruebas 21 días después de la recepción de la solicitud por parte de la entidad interesada y aplica a actividades de empresas que realicen negocios como corredores de seguros, o que estén establecidas u operando en mercados organizados (MAS, s.f.b).

IV.2.4. Tiempos de los proyectos en sandbox

Un punto que decidir por parte de la SBS con relación a los tiempos serían la organización temporal, que varía por jurisdicciones con testeos en rangos que van entre los seis meses, por ejemplo, en el caso de Dinamarca (FSA, s.f.) y Arabia Saudí (SAMA, s.f.); y los 24 meses, como en Australia (ASIC, s.f.a) y Colombia; o incluso la posibilidad de valorar con el solicitante, como Brunei (AMBD, 2020).

Otro elemento temporal en el que los reguladores difieren son las fases de admisión al propio sandbox: en jurisdicciones como Lituania, Holanda y Polonia los interesados pueden cursar sus solicitudes en cualquier momento; mientras que países como Dinamarca, Reino Unido, Brasil y España se tienen contempladas cohortes o ventanas de tiempo. Este último enfoque puede verse como menos flexible debido a que, una vez cerrados los plazos, las innovaciones no podrán ser testeadas hasta pasados unos meses (por lo general, seis), con lo cual las fintech podrían perder el momentum de su idea innovadora (ESMA, 2018, p. 22).

IV.2.5. Casos particulares: sandbox mexicano y sandbox de datos israelí

Es conveniente detenerse a estudiar dos tipos particulares de sandbox debido a que plantean entornos de prueba desde una perspectiva diferente a la generalidad de los casos analizados (ver Anexo 1).

A este respecto, México ha optado por un régimen de licencias diseñadas específicamente para tal fin, desarrollando regulación en torno a las mismas e incluyendo regímenes de autorizaciones temporales de modelos novedosos. Se trata de un ejemplo de enfoque rules based (Yadav & Brummer, 2019, p. 288). El caso israelí, por el contrario, se enfoca exclusivamente en innovaciones centradas en las infraestructuras operativas del mercado, cediendo datos en poder de la Administración Pública para estos entornos de pruebas.

En México, la estrategia adoptada fue la de regular pormenorizadamente los modelos fintech ex ante (Instituciones de Tecnología Financiera o ITF) (Disposiciones de carácter general aplicables a las Instituciones de Tecnología Financiera; Disposiciones de carácter general a que se refiere el Artículo 58 de la Ley para Regular las Instituciones de Tecnología Financiera) a través de la comúnmente denominada Ley Fintech (Ley para Regular las Instituciones de Tecnología Financiera), diseñando un sistema de autorización de licencias para este tipo de entidades con sus correspondientes guías (CNBV, 2019). Su foco se centra principalmente en los siguientes frentes:

Pagos: existe un marco legal de licencias y funcionamiento para las denominadas Instituciones de Fondo de Pagos Electrónicos (IFPE) (Circular N° 12/2018) y sociedades financieras populares (Sofipo) (CNBV, 2015), entre otros.

Créditos y préstamos peer-to-peer (P2P) o de igual a igual: sociedades financieras de objeto múltiple (Sofom), y marco regulatorio para crowdfunding y crowdlending (CNBV, 2019).

Operaciones con activos virtuales (Circular N° 4/2019).

Establecimiento de un régimen de autorización temporal de los denominados «Modelos novedosos» (Circular N° 5/2019), limitando el número de público que pueden contratar durante el periodo de tiempo que dure la licencia temporal. La ley para regular las Instituciones de Tecnología Financiera (Nueva Ley DOF N° 09-03-2018) contempla la autorización de modelos novedosos para nuevas entidades y para aquellas que ya cuenten con algún tipo de autorización y se encuentren bajo supervisión de la Comisión Nacional Bancaria y de Valores de México (CNBV).

El grado de detalle alcanzado en la legislación mexicana ha otorgado una mejora en los niveles de seguridad jurídica con la que operan estas instituciones, atrayendo el interés de los inversores. Complementariamente a la mencionada ley, se publicaron numerosas disposiciones de carácter general, tales como las Disposiciones de carácter general relativas a las sociedades autorizadas para operar modelos novedosos a que hace referencia la ley para regular las Instituciones de Tecnología Financiera de 19 de marzo de 2019. Asimismo, dieron a luz guías, por ejemplo, la Guía para solicitud de autorización para la organización y operación de Instituciones de Fondos de Pago Electrónico de 2018, actualizada el año siguiente (CNBV, 2019b).

A este respecto, la CNBV ha puesto a disposición del público en su página web opciones de consulta de listados de entidades reguladas (CNBV, s.f.a) y modelos novedosos (s.f.b).

Existen también sandboxes de datos, como se da en el caso de Israel, por los cuales se crean redes de colaboración entre los reguladores (la Autoridad de Valores de Israel y la Bolsa de Valores de Tel Aviv), entidades financieras reguladas y empresas fintech catalogadas de alto potencial de crecimiento. Así, en junio de 2020 la Autoridad de Valores de Israel seleccionó un total de cinco proyectos fintech para participar de este programa piloto, en el que estas empresas podrían tener acceso a las bases de datos de las autoridades durante un periodo de seis meses. Esta iniciativa surge de la colaboración de la Autoridad de Valores, el Tel Aviv Stock Exchange (TASE) y la Autoridad de Innovación, con el soporte del Ministerio de Finanzas de Israel (ISA, 2021). La propuesta ha tenido gran acogida, anunciándose una segunda cohorte para finales de 2020.

Por último, es de interés indicar que la autoridad de protección de datos inglesa, la Information Commissioner’s Office (ICO), también ha optado por un sandbox de datos (ICO, 2021).

IV.3. Otro tipo de iniciativas

Entre los ejemplos de otro tipo de ideas implementadas por las autoridades se pueden mencionar las aceleradoras aplicados en Singapur y Reino Unido. La finalidad de estas aceleradoras es crear redes de colaboración entre empresas fintech, así como posibles financiaciones de proyectos ya iniciados.

Singapur es conocido por ser un país que ha adoptado una posición de apoyo a las innovaciones financieras. Ravi Menon, gerente general del Monetary Authority Singapore (MAS), expresó en su intervención en el Singapore FinTech Festival de 2018 que:

El viaje FinTech de Singapur se trata de innovación, inclusión e inspiración. Todo lo que hacemos en FinTech debe tener siempre un propósito más amplio: mejorar la vida de las personas, construir una economía más dinámica, promover una sociedad más inclusiva. (MAS, s.f.a).

Ejemplo de ello han sido las medidas financieras de apoyo fintech generadas durante la crisis de la COVID-19 bajo el slogan We are together («Estamos juntos»). Esta autoridad habilita subvenciones a emprendimientos financieros para pruebas de conceptos, contrataciones de recursos e, incluso, desarrollos de negocios. El MAS también pone a disposición pública laboratorios de innovación o aceleradoras por sectores, distinguiendo entre banca, seguros y mercados financieros. En estos verticales, esta institución procura al público listados de laboratorios y centros de innovación.

El South African Reserve Bank (SARB) ha promovido el Global FinTech Hackcelerator con el fin de buscar soluciones a retos que se presentan en las operativas financieras de Sudáfrica. También ha desarrollado una iniciativa denominada Proyecto Khokha enfocada en la evaluación del efecto de innovaciones relativas a pagos a nivel de impacto material en los sistemas de compensación y liquidación (SARB, s.f.).

En el Perú, el Decreto de Urgencia N° 013-2020 de 23 de enero de 2020, que promueve el financiamiento de la mipyme12, los emprendimientos y las start-ups, implementó el Fondo de Capital para Emprendimiento Innovador (FCEI).

Por su parte, el Banco de Inglaterra (2021) anunció el 17 de junio de 2016 la implementación de su programa de aceleradora para la industria fintech.

De forma similar a las aceleradoras, también existen programas de incubadoras fintech (Saal, 2019, p. 19) diseñadas para empresas aún están en estado embrionario (early start-up) o de concepción que buscan asesoramiento para constitución, desarrollo del plan de negocios, captación de recursos humanos, búsqueda de capital semilla o contactos para arrancar sus ideas.

La aparición de autoridades y supervisores en conferencias, seminarios y foros de la industria también se ha vuelto un método habitual de comunicación e intercambio de ideas. En este sentido, la SBS ha participado activamente en foros de la industria peruana como el Lima Fintech Forum. Tanto la SBS como el Banco Central de Reserva del Perú (BCRP) han tomado papeles de apoyo frente a estas nuevas tecnologías y modelos financieros (SBS, 2018). Por tanto, cabe concluir que ya existen iniciativas públicas en el país alineadas con este tipo de interacciones público-privados.

V. BENEFICIOS Y RETOS DE LA APLICACIÓN DE ESTE TIPO DE POLÍTICAS PÚBLICAS EN PERÚ

V.1. Inclusión financiera en Perú

Yadav y Brummer (2019) definen la inclusión financiera siguiendo los criterios del Banco Mundial, como «el acceso que las personas humanas y jurídicas poseen a productos financieros útiles y asequibles, que satisfagan sus necesidades y que sean prestados de manera responsable y sostenible» (pp. 148-149). A su vez, defienden que las fintech sean consideradas como un aliado estratégico a tales fines.

La inclusión financiera en Perú es un asunto prioritario, tal y como se refleja en la Estrategia Nacional de Inclusión Financiera (ENIF) de la Comisión Multisectorial de Inclusión Financiera (2015) y en su Política Nacional de Inclusión Financiera (PNIF) de 2019 (SBS, s.f.a). Tanto las instituciones encargadas de diseñar políticas económicas como los organismos supervisores llevan años trabajando en herramientas que permitan al país avanzar en este sentido. Dichos estudios ponen en relieve las siguientes problemáticas, entre otras:

La mayoría de la población no se encuentra incluida financieramente.

La necesidad de desarrollo de nuevas soluciones entorno a microseguros.

La necesidad de impulso de soluciones innovadoras respecto a canales y servicios que faciliten el acceso al sistema financiero.

La necesidad de potenciar avances en los sistemas de pago y promoción del uso de medios de pago digitales.

La ENIF, además, ha diseñado líneas de acción y objetivos para el país que han visto sus efectos en el ámbito de supervisión a través de las acciones de la SBS para potenciar la inclusión financiera (SBS, s.f.b).

El impulso del fenómeno fintech iría alineado con estas iniciativas, ya que supone una oportunidad en estos términos para el Perú. Se ha de tener en cuenta que, según la encuesta de Ipsos (2019) sobre la bancarización peruana, eran 7,8 millones de peruanos entre los 18 y 70 años los que estaban bancarizados (esto supone tan solo un 51 % del Perú urbano, y un 39,91 % del Perú total para ese año)13. No obstante, de acuerdo con las estadísticas de Organismo Supervisor de Inversión Privada en Telecomunicaciones (Ospitel) a diciembre de 2020, el 86,3 % de peruanos cuenta con cobertura de internet móvil 3G o 4G (Quiso Córdova, 2020, pp. 14-23). Los smartphones o teléfonos inteligentes siguen siendo el dispositivo de mayor crecimiento anual entre la población por encima de los 12 años, alcanzando un 78 % del total en 2019.

Esta actitud abierta a nuevos modelos por lo general conlleva una democratización de las finanzas y, por tanto, la oportunidad para países como el Perú de alcanzar mayores niveles de inclusión financiera desde varios ángulos, como productos más asequibles debido a automatizaciones, acceso a un mayor número de ciudadanos sin necesidad de desplazamientos y bancarización de sectores no atendidos (Jenik & Lauer, 2017, p. 5).

Además, la inclusión es una temática habitual que marca la decisión de desarrollo de los sandbox. En la actualidad, 23 sandbox del total de casos analizados contaban con referencias a temáticas de inclusión financiera, de los cuales 21 pertenecen a países emergentes de acuerdo con los criterios del Banco Mundial (s.f.)

V.2. Retos para el Perú

En lo que respecta a centros de innovación, se les considera una solución generalizada y de fácil desarrollo, por lo que su implantación no entrañaría importantes retos de tipo estructural, excepto en términos de dedicación de recursos con conocimientos técnicos suficientes para poder guiar y dar respuesta a las dudas y cuestiones que vayan surgiendo por parte de las entidades.

El sandbox regulatorio, sin embargo, sí puede llegar a plantear numerosos retos a las autoridades:

Autoridad: existe la posibilidad de tener una autoridad o comisión cabecera como punto de contacto único que internamente distribuya al supervisor correspondiente en la materia. También cabe un enfoque integrado o transversal, que podría dar beneficios tales como la estandarización de criterios y hubs de excelencia de conocimientos por parte de los supervisores.

En el caso español, esta comisión podrá tener reuniones abiertas a expertos y asociaciones de la industria para fomentar el intercambio de ideas (Ley N° 7/2020, art. 23.5). Asimismo, la ley española indica expresamente que se ha de buscar igualdad de representación en dicha comisión en lo respectivo a género, aspirando a conseguir un balance entre hombres y mujeres (art. 25).

Perú parece optar por un modelo descentralizado de sandbox en el que tanto la SBS como la Superintendencia de Mercado de Valores (SMV) contarán con entornos controlados de pruebas dentro del rango de su autoridad. Queda por determinar cómo se operará en el caso de empresas con servicios, innovaciones mixtas o transversales a varios verticales financieros.

Este modelo sería similar al caso de Hong Kong, que cuenta con tres sandboxes distintos: los de la Hong Kong Monetary Authority (HKMA, 2021), la Hong Kong Securities and Futures Commission (HKSFC) Sandbox y Hong Kong Insurance Authority (HKIA).

El HKMA ha sido limitado a entidades financieras autorizadas en su Fintech Supervisory Sandbox (FSS), pero posteriormente ha lanzado la iniciativa Fintech Supervisory Chatroom (FSS 2.0), destinada a mantener discusiones abiertas entre regulador e industria, por la que las empresas de tecnología también pueden plantear proyectos sin tener que aplicar a través de instituciones financieras.

Por otro lado, pese a contar con sandbox por verticales, se ha creado un único punto de contacto para este tipo de iniciativas con el fin de cubrir proyectos fintech transversales a las tres autoridades para, de este modo, mejorar la eficacia y eficiencia de los procesos y eliminar barreras burocráticas a este tipo de proyectos. Además, Hong Kong ha determinado ampliar el ámbito a iniciativas regtech relacionadas al cumplimiento normativo o la ciberseguridad.

La mayoría de las autoridades mundiales han considerado que bajo los marcos competenciales actuales puedan desarrollar sandboxes regulatorios. En el caso de Hungría, por ejemplo, el ámbito deseado era mayor que el mandato del banco central nacional (ESMA, 2018, p. 17). Por otro lado, en el caso americano, su compleja estructura federal y de ámbito jurisdiccional ha entorpecido el crecimiento de sandboxes regulatorios en el país, aunque los estados de Arizona, Wyoming y Utah cuentan con estas iniciativas en la actualidad (Frazier & Walter, 2020, p. 3).

Perspectiva respecto al ámbito del sandbox regulatorio

Temática: ha de decidirse si el sandbox regulatorio peruano tendrá por diseño una temática y rangos operativos delimitados similares al caso australiano, en el que se establecieron números clausus respecto a los productos y servicios financieros elegibles, e incluso se delimitó inicialmente el número de clientes (este punto se ha modificado con la reforma de 2020).

La Australian Securities and Investments Commission (ASIC, s.f.a) no permite en la actualidad a los participantes tener una exposición total al cliente de no más de USD 5 millones y limita la exposición individual del cliente minorista a USD 10 000 para ciertos productos.

Un plano normativo extenso como el español permite un marco más comprensivo de innovación, creando un entorno regulatorio que se puede adaptar a las futuras necesidades al aplicar un enfoque basado en riesgos; por tanto, se espera que no requiera de excesivas modificaciones en el futuro. De este modo, se deja el criterio de evaluación de casos a los supervisores de forma, tal como sucede en Colombia.

Respecto a los proyectos piloto que conlleven novedades o planteen retos relacionados con materias no directamente conexas con el ámbito de supervisión, como puedan ser los de protección de datos14, defensa de la competencia o protección a consumidores, las autoridades peruanas deberán de establecer bases de coordinación (Yadav & Brummer, 2019, pp. 301-304), pudiendo optar por la evaluación de marcos de colaboración existentes, el establecimiento de acuerdos de entendimiento (memorandum of understanding) o los convenios de cooperación fintech (ESMA, 2018, pp. 12-13 y 31).

Si se buscan ejemplos en los que se estima que estos enfoques integrales de colaboración van a ser necesarios, se puede considerar a las entidades que desarrollan super aplicaciones (superapps) similares a las de WeChat en China (aplicación que combina red social, servicios financieros de todo tipo y servicios no financieros). Otro caso de aplicación de enfoques supervisores mixtos o coordinados sería la evaluación de impacto en la competencia de posibles desarrollos o modelos novedosos que puedan provenir de bigtechs.

Por otra parte, un prisma extremo de sandbox regulatorio es el ejemplo japonés. En 2018, la oficina del primer ministro estableció para este sandbox un mecanismo de reforma y promoción de la innovación tecnológica y de modelos de negocio desde un aspecto transversal, abarcando no solo el sector financiero, sino también los de sanidad y movilidad (Prime Minister’s Office of Japan, 2020).

Participantes: habrá de establecerse si la participación se abre a todo tipo de entidades, incluyendo aquellas ideas o empresas que aún no cuentan con licencia, como sucede en Colombia; o si la participación se limita a determinados perfiles, como es el caso del sandbox express de Singapur. Por lo general, los participantes (ESMA, 2018, p. 21) podrán ser entidades financieras establecidas (incumbents), emprendedores relacionados con el mundo financiero (start-ups, fintechs, bigtechs), o proveedores de tecnología para los dos anteriores e, incluso, para el propio supervisor.

En caso de que la SBS o la SMV optasen por entornos a los que solo pueden acceder empresas con licencia, la innovación se restringiría a los denominados incumbents, que por lo general no son foco de innovación y, de hecho, buscan en la actualidad fórmulas de colaboración o asociación con entidades fintech para cubrir estos puntos de mejora.

Rangos de selección de pilotos o experimentos a llevar a cabo: a este respecto, Barragán Scanvino (2020) considera que los proyectos candidatos a sandbox deberían enfocarse principalmente en los verticales de open banking, remesas internacionales y criptomonedas. Esta aproximación dejaría fuera temáticas relacionadas con pagos, ratings de crédito, regtech, trade finance, seguros o pensiones, e incluso finanzas sostenibles que han tenido cabida en otros sandboxes como el inglés (FCA, s.f.).

Enfoque respecto a la aplicación de la regulación en el país: existen jurisdicciones que permiten entrar en un sandbox sin la aplicación de la regulación que correspondería en un entorno abierto. En el caso colombiano, las empresas candidatas podrán indicar en la solicitud de constitución para operación temporal

los requisitos prudenciales, incluido el capital mínimo, operativos y de administración de riesgo que necesiten ser flexibilizados, la propuesta de las condiciones, requisitos y requerimientos prudenciales diferenciados aplicables a las pruebas, junto con un análisis justificativo de la necesidad y proporcionalidad de dicha flexibilización de acuerdo con el modelo de negocio (Decreto N° 1234, art. 2.35.7.2.2.).

El Decreto de Urgencia N° 013-2020 de 23 de enero de 2020 permite a la SMV peruana otorgar excepciones a la regulación aplicable, siempre y cuando se trate de funciones dentro de su área de supervisión relacionadas con actividades que apliquen modelos innovadores.

Existen enfoques más restrictivos, como puede ser el ejemplo de la Bermuda Monetary Authority, que indica en su sandbox del sector asegurador una lista tasada de excepciones a las que se pueden acoger sus participantes mientras llevan a cabo las pruebas de concepto, entre las que se encuentran eximentes de requerimientos de reportes, requerimientos de adecuación de altos ejecutivos, obligaciones de conservación de documentación o de información, y documentación de estructura accionarial.

Otro ejemplo de enfoque restrictivo es el del Central Bank of Bahrain (CBB), que exige el tener la licencia correspondiente como requisito de acceso al centro de pruebas, por lo que limita la participación.

Las excepciones otorgadas por los supervisores pueden ir enfocadas a la reducción de cargas relacionadas con exigencias de desembolsos de capital o colchones de liquidez, requerimientos de reportes regulatorios, notificaciones de cambios materiales de accionariados, obligación de adecuación e idoneidad técnica de miembros del consejo de administración y funciones clave, exigencia de ciertas figuras (auditor) o formalidades relacionadas con el mantenimiento de registros.

Recursos: los sandboxes son intensivos en recursos desde varios aspectos ya que, por un lado, exigen personal (Zunzunegui, 2020, p. 15) dedicado al análisis de candidaturas, prefiltros y decisiones, seguimiento, transición al cierre de pruebas y evaluación final; y, por otro lado, el personal dedicado a estas tareas deberá tener conocimientos técnicos adecuados que exigirán constante actualización debido a lo innovador de los aspectos tratados. Por este motivo, los sandboxes no permiten un alto número de participantes en paralelo. Ha de tenerse en cuenta que, en sociedades de base eminentemente tecnológicas como la sociedad india15, este elemento no supone un problema grave, pero para Perú puede implicar un reto16.

Tal y como indica la ley española en su preámbulo,

la Ley recoge la necesidad de que el cambio cultural que la transformación digital requiere en el seno de todos los actores institucionales se acompañe de aquellas reorganizaciones internas que resulten necesarias para alcanzar una más eficiente relación entre medios y fines (Ley N° 7/2020).

Hay que considerar que se corre el riesgo de que el personal asignado a los proyectos de sandbox no trabaje a tiempo completo, sino que se asigne como una tarea añadida a su trabajo existente, lo que podría deteriorar la calidad del trabajo y las respuestas dentro del sandbox (Jenik & Lauer, 2017, p. 5). Dicho esto, una solución intermedia podría ser válida, contando con un equipo con dedicación a tiempo completo y cierto personal asignado por especialización a tiempo parcial o de apoyo (Reino Unido).

Interacción entre reguladores: debido a la naturaleza global de estas iniciativas, las autoridades peruanas tendrán que plantearse encajes de acuerdos bilaterales o multilaterales de cooperación entre países similares al que la SBS alcanzó el 30 de junio de 2018 con el Instituto Iberoamericano de Mercados de Valores (IIMV, s.f.) y por el que Argentina, Colombia, Honduras, Paraguay, Portugal, República Dominicana y España acordaron un marco para la promoción de proyectos fintech al que posteriormente se han ido añadiendo otros países.

Otro modelo de promoción del apoyo de la innovación a nivel global es la Global Financial Innovation Network (GFIN), de la cual México, Brasil y Colombia ya son miembros en la actualidad (GFIN, s.f.).

VI. CONCLUSIÓN: PROPUESTA DE MODELO PARA PERÚ

El desarrollo de políticas públicas orientadas a la implementación de facilitadores de innovación en Perú no solo es factible, sino que iría alineado con las estrategias del país en materia de innovación e inclusión financiera. Hoy en día, numerosos reguladores reconocen estas herramientas como soporte para este tipo de objetivos; y en la actualidad ya existen interacciones de menor impacto en el país, tales como la participación en eventos de la industria.

Un enfoque escalonado podría ser una opción viable de desarrollo para estos modelos de facilitadores de innovación en el país. De este modo, la implantación de centros de innovación a corto plazo permitiría captar inquietudes y preguntas relativas a nuevos modelos de negocio para que los organismos públicos puedan detectar las áreas de mayor incertidumbre regulatoria.

Posteriormente, como estrategia a medio plazo, se podría comenzar con sandboxes priorizados por temáticas cerradas durante periodos de tiempo determinados, organizados en un formato de supervisión coordinada (BCRP, SBS, SMV). Un sistema de acceso a través de valoración o puntos añadiría transparencia al proceso, asegurando un adecuado level playing field.

Las temáticas de innovación financiera inicialmente escogidas para el sandbox podrían soportar las líneas de acción planteadas por la ENIF y PNIF, esto es: pagos y remesas, ahorro digital, microcréditos y seguros (Comisión Multisectorial de Inclusión Financiera de Perú, 2015). Es más, en el caso concreto de los microcréditos y seguros, podría incluso plantearse la aplicación un modelo similar al sandbox express de Singapur.

Respecto a los potenciales participantes, se considera que el acceso al sandbox no debería limitarse a participantes ya regulados o bajo supervisión, sino a abrirse todo tipo de entidades para poder capturar las fragmentaciones que la cadena de valor está sufriendo en los mercados financieros.

Perú tiene la oportunidad de desarrollar un terreno en el que el sector privado y público puedan interactuar y llegar a un mejor entendimiento de las nuevas tecnologías aplicadas al sector financiero, sus ventajas y riesgos. Bajo esa lógica, una política regulatoria limitada o estricta podría entrañar barreras de acceso a modelos novedosos posiblemente beneficiosos para el país en términos de niveles de inclusión financiera. Varios modelos con enfoque limitado implementados ya desde 2016 han sufrido modificaciones en pro de la eliminación de barreras documentales, la reducción de plazos de acceso o límites relacionados con el ámbito de aplicación. Si se fijase una pauta por la que solo las instituciones reguladas pudieran acceder al sandbox de Perú, las innovaciones provenientes de entornos tecnológicos, de emprendimiento o no regulados quedarían fuera de ámbito y, por tanto, los supervisores peruanos no tendrían oportunidad de analizar este tipo de adelantos.

El futuro desarrollo normativo del país será un indicador que fijará el nivel de atractivo del Perú desde el punto de vista de captación de capital, innovaciones tecnológico-financieras y talento; y, por lo mismo, mejora de la competitividad, reducción de costes, mejora de la eficiencia del sector y aumentos del nivel de bancarización de la población.