1. Introducción

La generación de ingreso y su distribución dentro de la población son factores relevantes para el desempeño macroeconómico de un país (Espinel & Giraldo, 2009). Al ser la empresa parte del circuito económico, su papel como ente social afectará las relaciones que se dan en este (Massad, 2007). El fortalecimiento de las Mipyme aporta al desarrollo de la economía (Cabello, 2014), y el acceso al crédito por parte de este tipo de empresas puede ser la diferencia entre existir y desaparecer (Jiménez-Sánchez, Rojas-Restrepo, & Ospina-Galvis, 2013; Athuane-Gima, 1995).

Para las empresas, en general, el acceso al crédito es una variable determinante para su funcionamiento. Como lo menciona Fernández (2014), todo el activo de la organización viene a ser financiado por el pasivo y/o por el patrimonio. Una empresa se financia de dos fuentes: de recursos que provienen de sus dueños, socios o accionistas, a través de un aumento del patrimonio, o del incurrimiento de deuda con terceros a través del reconocimiento del pasivo (Irarrázabal, 2014).

Las decisiones de financiamiento se pueden asociar a diferentes variables, factores intrínsecos de las realidades de las empresas, como pueden ser el tamaño de la compañía (Botello, 2015), el estilo de la gerencia (Barton & Gordon, 1987), el análisis y la relevancia que se dé al impacto de los costos de agencia en la adquisición de deuda (Pesce, Esandi, Briozzo, & Vigier, 2015), sea por costo o por beneficio fiscal de la deuda (Barrera, Parada, & Serrano, 2020), entre otros, como el poder financiero de la empresa o el costo de utilizar otras fuentes de financiamiento (Greenwald & Stiglitz, 1993).

En Colombia, las empresas son clasificadas por diferentes variables para determinar su tamaño, a saber: microempresa, pequeña empresa; mediana empresa y empresa o gran empresa. Las tres primeras clasificaciones se reúnen en un solo grupo, denominado Mipyme. La tabla 1 presenta las variables por considerar para determinar el tamaño de las empresas. Se entenderá como empresa o gran empresa, en cuanto a tamaño, a aquellas que superen los valores estipulados en las variables definidas por la ley.

Tabla 1 Tamaño de empresa (Mipyme), legislación vigente a 2018

| Tamaño de empresa | Número de trabajadores | Total activos | Ventas brutas anuales1 |

|---|---|---|---|

| Micro | Menos de 11 | Menos de 501 SMMLV2 | No reglamentada |

| Pequeña | Entre 11 y 50 | Entre 501 y 5.000 SMMLV | No reglamentada |

| Mediana | Entre 51 y 200 | Entre 100.000 y 610.000 UVT3 | No reglamentada |

Fuentes: adaptado de Ley 590 de 2000, Ley 905 de 2004, Ley 1151 de 2007, y Ley 1450 de 2011.

Las Mipyme, para el caso de Colombia, son mayoría en el país, representan más del 99% del parque empresarial (Confecámaras, 2020), generan el 80% del empleo en todo el territorio nacional, y aportan el 35% del PIB (Ministerio del Trabajo, 2019). Este fenómeno de participación no es aislado, pues a nivel mundial se presenta de manera similar (Pinto, 2007).

Aunque el crédito desempeña un papel importante en la economía, no todas las empresas, especialmente las de menor tamaño, pueden acceder a la oferta del mercado regular (Mballa, 2017), por lo cual suplen sus necesidades de financiación con otras fuentes (Montoya, 2001), que se caracterizan por ser de alto costo (Asobancaria, 2019), de alto riesgo financiero, de alto riesgo social y de alto riesgo de seguridad (García & Gómez, 2016), como, por ejemplo, con los créditos "gota a gota" (Holguín, 2018).

Con base en lo anterior, surgen diferentes preguntas frente a qué factores llevan a que las Mipyme accedan a créditos informales, puntualmente el "gota a gota". Si bien las fuentes informales llenan un vacío existente frente a la oferta formal, esta primera, dependiendo de las condiciones, puede afectar de manera negativa el tejido empresarial del país. Para esta investigación, se propone la siguiente pregunta: ¿qué factores característicos de las Mipyme (en cuanto a tamaño, antigüedad, y gerencia) son determinantes para que accedan a los créditos informales denominados "gota a gota"?

Para abordar la pregunta de investigación, se propone trabajar con la población de Mipyme que desarrollan sus actividades económicas en la Corporación de Abastos de Bogotá S. A. (Corabastos), ubicada en la ciudad de Bogotá, en la localidad de Kennedy, según clasificación por tamaño de empresa a 31 de diciembre de 2018. Corabastos (2019) cuenta en sus instalaciones con 6.500 empresarios mayoristas y minoristas; de manera diaria, circulan en promedio 200.000 personas; y abastece, en términos de cobertura, a 10 millones de personas; moviliza diariamente más de 12.400 toneladas de alimentos; y maneja ventas diarias de un orden aproximado de COP 24.000 millones4.

Se propone como objetivo de investigación determinar si existe asociación de dependencia entre las características que presentan las micro-, pequeñas y medianas empresas en cuanto a tamaño, antigüedad, grado de escolaridad de sus gerentes y género de estos, y la toma de crédito "gota a gota". Se plantea el desarrollo de una investigación con metodología cuantitativa, de alcance (o tipo) correlacional, transeccional y no experimental; se recolectan, procesan y analizan datos primarios; el instrumento de recolección de información por utilizar es la encuesta; se trabaja con una muestra probabilística, el tipo de muestreo aplicado es aleatorio simple.

2. Crédito formal de la banca y las entidades del sistema financiero colombiano

La existencia de la banca formal está amparada en varias razones. Bhattacharya y Thakor (1993), al poner en escena lo que ellos denominaron los principales problemas en la teoría bancaria, plantearon la pregunta siguiente: ¿por qué hay intermediarios financieros? Aunque las respuestas pueden ser múltiples, es posible asegurar que los intermediarios financieros (por ejemplo, los bancos) existen por las necesidades mismas del mercado, tanto en ahorro como en inversión y crédito. Como lo asegura Barrios (2004), uno de los principales puntos que hacen necesarios la existencia de los intermediarios financieros (bancos, específicamente) está en facilitar la colocación de recursos entre ahorradores e inversores. La banca, se puede asegurar, facilita la obtención de recursos financieros a empresas que tienen un acceso limitado a los mercados de capitales (Schwartz, 1974; Emery, 1984). Las líneas de crédito dirigidas al sector empresarial generan ventajas de financiación a sus tomadores frente a otros instrumentos de financiación alternativos (De Cos & Hernando, 1999).

En Colombia, la función principal de los establecimientos de crédito es la de captar y colocar recursos de los agentes superavitarios de la economía hacia los agentes deficitarios (Díaz, 2005), esto último a través de la figura del crédito. El sistema financiero de Colombia está constituido por tres grandes clasificaciones de tipos de organizaciones, las cuales son: los establecimientos de crédito; las sociedades de servicio financiero; y otras instituciones financieras (Escobar, 2013). El desarrollo de actividades relacionadas con el manejo, aprovechamiento e inversión de recursos de captación solo puede ser ejercido por aquellas que cuenten con previa autorización del Estado colombiano, dentro de su territorio nacional, según estipulación legal plasmada en la Constitución Política de Colombia de 1991, artículo 335. A enero de 2019, el total del sistema financiero del país contaba con una cartera neta de créditos y operaciones de leasing financiero de más de COP 459,2 billones5 (Superintendencia Financiera de Colombia, 2019).

3. Principales barreras de acceso al crédito formal para las Mipyme

El acceso al crédito formal para las Mipyme en Colombia, sobre todo en las pymes, está restringido en gran manera por no cumplir con las exigencias y requisitos instaurados por las instituciones formales prestadoras de este servicio (Montoya, 2001; Consejo Nacional de Política Económica y Social, 2007). En Colombia, como en otros países de la región, existe una población que, por condiciones socioeconómicas, presenta amplias dificultades para ser considerada como cliente por el sistema financiero (Mballa, 2017).

Entre otras condicionantes, o barreras, de acceso al crédito formal para las Mipyme se encuentran: activos para ofrecer como garantías (Cull, Demirgüç-Kunt, & Morduch, 2007); costo elevado de los créditos especializados, como el microcrédito, y la capacidad de pago de las Mipyme (Figueroa, 2016); "la escasez de recursos de los solicitantes de créditos, [...], la disposición a pagar, la pérdida de confianza de las entidades financieras, las fluctuaciones del mercado" (Valencia, 2010, p. 130), entre otras, como los factores de estabilidad económica del país y la cantidad de recursos que pueden captar las entidades financieras (Rosende, 1986).

4. Acceso al crédito informal: el "gota a gota"

El crédito informal es la respuesta al vacío que deja la economía en su oferta y acceso al crédito formal (Ramírez-Urquidy, Mungaray, & Guzmán, 2009; Obando-Bastidas, Herrera-Sarmiento, & Rodríguez-Ladino, 2016). Para el caso de algunas Mipyme, el no lograr satisfacer los requerimientos del sistema financiero formal se convierte en una barrera de acceso (Montoya, 2001; Consejo Nacional de Política Económica y Social, 2007). Una aproximación a la definición de lo que es el crédito informal es la dada por Trivelli (1994, citado por García & Gómez, 2016, p. 139), quien asegura que "es una actividad de intermediación realizada por prestamistas no especializados, que no cuenta con supervisión ni respaldo del Estado".

El punto central del crédito informal está en la legalidad o ilegalidad que este presente. El carácter de ilegalidad puede estar dado por factores como el valor de la tasa de interés (Asobancaria, 2019) y los mecanismos de cobro implementados por los prestamistas (Hernández & Oviedo, 2016; Obando-Bastidas et al., 2016). Respecto a los mecanismos de cobro, García y Gómez (2016) aseguran que el retraso en el pago de las cuotas pactadas en el sistema informal puede llevar a los tomadores del crédito a tener que cambiar de vivienda por motivos de seguridad asociados a la amenaza, la extorsión y el homicidio. El riesgo que implica esto para los tomadores de este tipo de créditos sobrepasa el campo económico.

Respecto al valor de la tasa de interés, para el caso específico de Colombia, la Ley 599 del año 2000 especifica en su artículo 305 (modificado por la ley 890 de 2004) que:

El que reciba o cobre, directa o indirectamente, a cambio de préstamo de dinero o por concepto de venta de bienes o servicios a plazo, utilidad o ventaja que exceda en la mitad del interés bancario corriente que para el período correspondiente estén cobrando los bancos, según certificación de la Superintendencia Bancaria, cualquiera sea la forma utilizada para hacer constar la operación, ocultarla o disimularla, incurrirá en prisión de treinta y dos (32) a noventa (90) meses y multa de sesenta y seis punto sesenta y seis (66.66) a trescientos (300) salarios mínimos legales mensuales vigentes.

La literatura respecto al crédito "gota a gota" es limitada. Este crédito, también llamado "cuenta a gotas", es posible definirlo como un préstamo de bajo monto de dinero que puede ser pagado mediante pequeñas cuotas con una frecuencia de pago relativamente corta (García, Castillo, & Vargas, 2017), y que se caracteriza por ser un crédito informal. El "gota a gota" está asociado a actuaciones criminales y generalmente al crimen organizado (Moreno & Otálora, 2018), debido a las altas tasas de interés que cobran, que oscilan entre el exceder la tasa estipulada por la Ley 599 del año 2000, artículo 305, y tasas mensuales del 15% (Ruiz & Betín, 2017; Asobancaria, 2019), o hasta del 20% diario (Holguín, 2018), y a los métodos de coacción para el recaudo de las cuotas en caso de no pago oportuno (Hernández & Oviedo, 2016). Es de resaltar que la tasa promedio de colocación de crédito efectiva anual, de todo el sistema financiero colombiano, según el Banco de la República de Colombia (2021), para el año 2018, osciló entre el 11,09% y el 12,44%.

Respecto a la colocación y cobro de este tipo de crédito, se puede asegurar que, aparte de la entrega de una suma de dinero relativamente baja, se determina la tasa de interés, que por lo general es mayor que la legalmente permitida, y se pacta el pago total a un plazo corto, con una frecuencia de pagos que puede ser diaria y puede involucrar algún tipo de garantía (Indacochea, 1989; Raccanello, 2013; Holguín, 2018).

Investigaciones demuestran que la toma de créditos "gota a gota" está ligada a variables de vulnerabilidad (Leskinen & Raijas, 2006; Nicolini, 2006). Dentro de las causas de acceso a este tipo de créditos, asociadas a las Mipyme, se pueden mencionar el tamaño de la empresa y el grado de escolaridad del administrador de la unidad productiva.

Respecto a la formación académica, puntualmente en el área financiera, Lusardi (1999) hace énfasis en la relevancia de este tipo de educación para la toma de decisiones en las empresas; por otra parte, hay quienes aseguran que no existe una relación evidente entre dichas variables (Fessler, Schürz, Wagner, & Weber, 2007); sin embargo, Obando-Bastidas, Herrera-Sarmiento y Rodríguez-Ladino (2016) demostraron en su investigación que sí existe relación asociativa entre el acceso a crédito "gota a gota" y el nivel de formación de los microempresarios que toman este tipo de empréstitos (para su población objeto de estudio), fenómeno similar que evidenciaron Barrera y Parra (2020), quienes encontraron relación entre el acceso a créditos "gota a gota" y el tamaño de la empresa y el grado de escolaridad del administrador de la unidad productiva (para su población objeto de estudio).

5. Metodología del estudio

Para dar respuesta a la pregunta propuesta, se desarrolla una investigación cuantitativa, de alcance (o tipo) correlacional, transeccional y no experimental. Para la recolección de información, se diseñó una encuesta con 19 preguntas, de las cuales se extraen cinco de manera directa para abordar las hipótesis planteadas (véase la tabla 2). Las otras preguntas sirvieron para validar que el encuestado pertenezca a la población objeto de estudio y para recolectar datos demográficos.

El instrumento en su contenido solo presenta preguntas cerradas, y no solicita información personal o que comprometa la seguridad o la integridad personal de los respondientes. El desarrollo de la encuesta es totalmente anónimo y voluntario. En cuanto a su aplicación, esta se realiza directamente por los investigadores en el sitio de ubicación de la población sujeta a estudio, con acompañamiento de empresarios del lugar.

La población sujeta a estudio está conformada por gerentes de Mipyme que desarrollan sus actividades económicas con sede en la Corporación de Abastos de Bogotá S. A. (Corabastos), con base en la clasificación por tamaño vigente al 31 de diciembre de 2018, cumpliendo con los estándares de espacio y tiempo planteados por Hernández, Fernández y Baptista (2014). Corabastos es la principal plaza de mercado de la ciudad de Bogotá y del país; cuenta con 6.500 empresarios en sus instalaciones, maneja aproximadamente COP 24.000 millones en ventas diarias y, en términos de abastecimiento, provee a alrededor de 10 millones de personas (Corabastos, 2019).

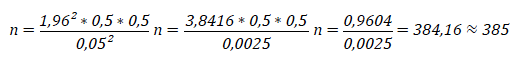

Respecto a la aplicación del instrumento de recolección de información de datos primarios, se aplica a una muestra determinada de negocios dentro de Corabastos, la cual se calculó teniendo en cuenta: tamaño de la población, desconocido (aunque se conoce el total del empresarios mayoristas y minoristas, no se sabe cuántos de ellos son dueños o administradores de Mipyme, por lo cual no se conoce el total de la población a la cual va dirigida la investigación); heterogeneidad, 50%; nivel de confianza, 95%; margen de error, 5%. Para calcular la muestra, se parte de la base del no conocimiento del total de la población. Al tener la estimación del nivel de confianza y determinar el margen de error, se utiliza la siguiente fórmula (Badii, Castillo, & Guillén, 2017):

Donde:

z = factor de distribución normal con base en el nivel de confianza.

p = probabilidad de que ocurra el evento.

q = probabilidad de que no ocurra el evento.

d = margen de error.

De tal manera que:

Se aplica muestreo probabilístico, aleatorio simple, proporcional a la cantidad de Mipyme que se encuentran registradas por división interna del lugar. Esto significa que la cantidad de encuestas que se aplica en cada división interna es proporcional a la cantidad de unidades que se encuentra en cada una, con respecto al total de las encuestas por aplicar. Para que todos tengan probabilidad de ser seleccionados, las encuestas se aplican cada tres unidades, iniciando desde el número uno, moviéndose una unidad cada vez que se llegue a un negocio que manifieste no ser Mipyme, o que no atienda al desarrollo de la encuesta. En caso de que se dé la vuelta completa a la división interna, se empezará nuevamente el recorrido iniciando en la unidad número dos, y así sucesivamente.

Con base en la información por recolectar, se calcula la prueba estadística chi cuadrado de Pearson (x2) entre las variables que aparecen en la tabla 2.

Tabla 2 Variables: preguntas de encuesta tomadas para cálculo del chi cuadrado de Pearson

| Variable | Pregunta | Variable | Pregunta | |

|---|---|---|---|---|

| Toma, o no, de crédito "gota a gota" | ¿Ha tomado para su negocio crédito(s) "gota a gota"? (marque solo una): sí; no | Vs. | Tamaño de la empresa | A 2018, ¿su negocio estuvo clasificado como...? (marque solo una): microempresa, pequeña empresa, mediana empresa, gran empresa |

| Toma, o no, de crédito "gota a gota" | ¿Ha tomado para su negocio crédito(s) "gota a gota"? (marque solo una): sí; no | Vs. | Antigüedad de la empresa | El tiempo de funcionamiento de su negocio es de (marque solo una): menos de un año; entre 1 y menos de 3 años; entre 3 y menos de 5 años; entre 5 y 10 años; más de 10 años |

| Toma, o no, de crédito "gota a gota" | ¿Ha tomado para su negocio crédito(s) "gota a gota"? (marque solo una): sí; no | Vs. | Grado de escolaridad del gerente de la empresa | Seleccione su máximo nivel de formación (marque solo una): primaria; bachillerato; técnico; tecnólogo; profesional; posgrado; ninguno de los anteriores |

| Toma, o no, de crédito "gota a gota" | ¿Ha tomado para su negocio crédito(s) "gota a gota"? (marque solo una): sí; no | Vs. | Género del gerente de la empresa | ¿Su género es...? (marque solo una): masculino; femenino; otro |

Fuente: elaboración propia con base en el instrumento de recolección de información.

Los resultados del chi cuadrado de Pearson (x2), y del p valor resultante (nivel de significancia, significancia asintótica, o margen de error aceptado) se utilizarán para validar o invalidar las hipótesis planteadas en la investigación, con base en los siguientes parámetros: margen de error máximo aceptado: 5%. Se rechazan las hipótesis nulas (H0) de todas aquellas asociaciones entre variables que obtengan un p valor inferior o igual a 0,05, lo que llevaría a que se acepte la hipótesis alternativa (H1); se acepta la hipótesis nula (H0) cuando el p valor resultante sea mayor de 0,05, lo que lleva a rechazar la hipótesis alternativa (H1). Para el estudio, se plantean las hipótesis que se presentan en la tabla 3.

Tabla 3 Planteamiento de hipótesis por asociación de variables

| Variables | Hipótesis nula - H0 | Hipótesis alternativa - H1 | |

|---|---|---|---|

| Toma, o no, de crédito "gota a gota" | Tamaño de la empresa | No existe dependencia entre la toma o no de crédito "gota a gota" y el tamaño de la empresa | Existe dependencia entre la toma o no de crédito "gota a gota" y el tamaño de la empresa |

| Toma, o no, de crédito "gota a gota" | Antigüedad de la empresa | No existe dependencia entre la toma o no de crédito "gota a gota" y la antigüedad de la empresa | Existe dependencia entre la toma o no de crédito "gota a gota" y la antigüedad de la empresa |

| Toma, o no, de crédito "gota a gota" | Grado de escolaridad del gerente de la empresa | No existe dependencia entre la toma o no de crédito "gota a gota" y el grado de escolaridad del gerente de la empresa | Existe dependencia entre la toma o no de crédito "gota a gota" y el grado de escolaridad del gerente de la empresa |

| Toma, o no, de crédito "gota a gota" | Género del gerente de la empresa | No existe dependencia entre la toma o no de crédito "gota a gota" y el género del gerente de la empresa | Existe dependencia entre la toma o no de crédito "gota a gota" y el género del gerente de la empresa |

Elaboración propia.

Para la organización y el análisis de la información recolectada, se utiliza el sistema Statistical Package for the Social Sciences (SPSS) versión 23.

6. Resultados

Acorde a lo estipulado en la metodología, se aplicaron 385 encuestas a dueños o administradores de Mipyme de Corabastos. Todos los encuestados fueron personas mayores de edad. Los resultados fueron los siguientes.

Del total de los encuestados, el 79,5% fueron hombres y el 20,5% fueron mujeres; ningún encuestado especificó un género diferente. Respecto al nivel de formación, el 42,7% registra como máximo grado de escolaridad el bachillerato, seguido del grado de tecnólogo (15%), primaria (14,8%) y profesional (13,7%). Sin ningún tipo de formación, o analfabetismo, se evidencia un 1,3%. Respecto al tiempo de funcionamiento de la Mipyme, el 54,6% presenta una antigüedad mayor o igual a 5 años, mientras que solo el 2,1% presentó una antigüedad de menos de un año. En cuanto al tamaño de la Mipyme, según clasificación por ley al 31 de diciembre de 2018, la mayor concentración se encontró en microempresas (71%), seguidas de las pequeñas empresas (18,6%) y, por último, las medianas empresas (10,4%).

Respecto a si para la Mipyme se ha(n) tomado crédito(s) "gota a gota", el 21,6% manifestó haber tomado este tipo de créditos, mientras que un 78,4% respondió de manera negativa esta pregunta.

6.1 Cálculo del chi cuadrado de Pearson (x2)

Para dar alcance a la pregunta y al objetivo de investigación, se procedió a calcular el chi cuadrado de Pearson entre: tamaño de la empresa y toma de crédito "gota a gota"; antigüedad de la empresa y toma de crédito "gota a gota"; nivel de escolaridad del gerente y toma de crédito "gota a gota"; y género del gerente y toma de crédito "gota a gota".

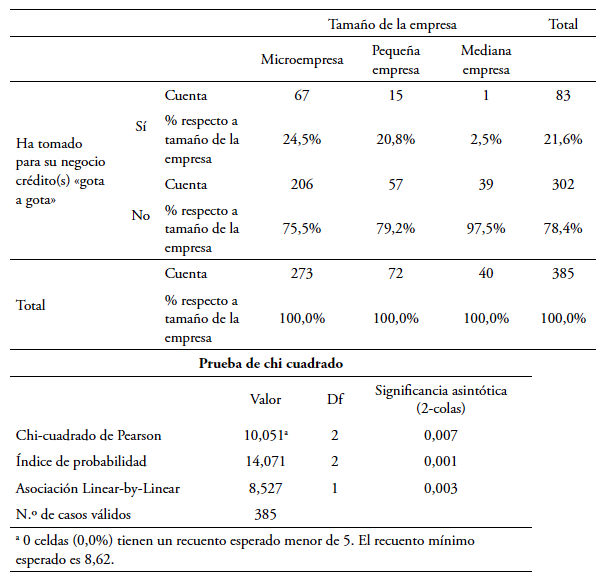

Respecto al tamaño de la empresa y toma de crédito "gota a gota", al correr la información recolectada en el sistema SPSS, el cálculo de la tabla de contingencia entre las variables de "tamaño de la empresa" y "toma de crédito "gota a gota"", se obtuvieron los siguientes resultados.

Tabla 4 Tabla de contingencia, variables "tamaño de la empresa" y "toma de crédito "gota a gota""

Elaboración propia.

Como se puede observar en la tabla 4, puntualmente en el cálculo del chi cuadrado de Pearson, el p valor (nivel de significancia, significancia asintótica, o margen de error aceptado) es inferior a 0,01.

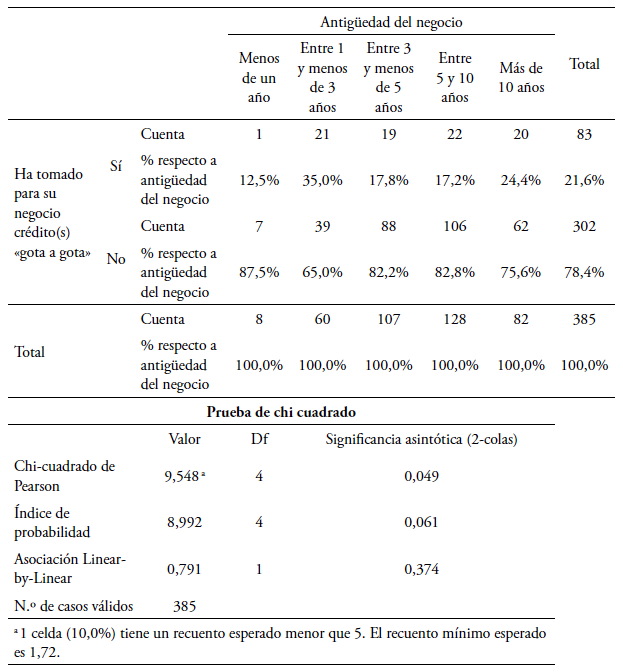

En cuanto a la antigüedad de la empresa y toma de crédito "gota a gota", se desarrolló el mismo procedimiento descrito. Para las mencionadas variables, se obtuvieron los resultados ilustrados en la tabla 5.

Tabla 5 Tabla de contingencia, variables "antigüedad de la empresa" y "toma de crédito "gota a gota""

Elaboración propia.

Como se puede observar en la tabla anterior, puntualmente en el cálculo del chi cuadrado de Pearson, el p valor (nivel de significancia, significancia asintótica, o margen de error aceptado) es inferior a 0,05.

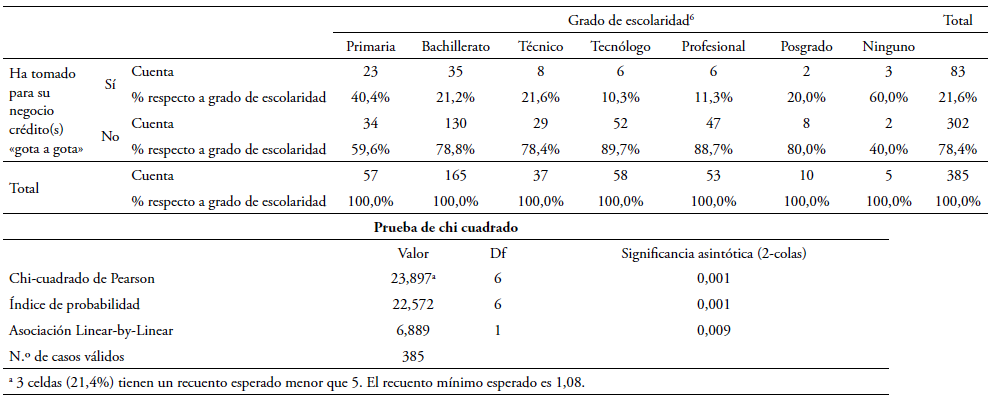

Respecto al grado de escolaridad del gerente y toma de crédito "gota a gota", con base en la información recolectada, se procedió al cálculo de la tabla de contingencias. Los resultados hallados se relacionan en la tabla 6.

Tabla 6 Tabla de contingencia, variables "grado de escolaridad del gerente" y "toma de crédito "gota a gota""

Elaboración propia.

Como se puede observar en la tabla 6, puntualmente en el cálculo del chi cuadrado de Pearson, el p valor (nivel de significancia, significancia asintótica, o margen de error aceptado) es inferior a 0,01.

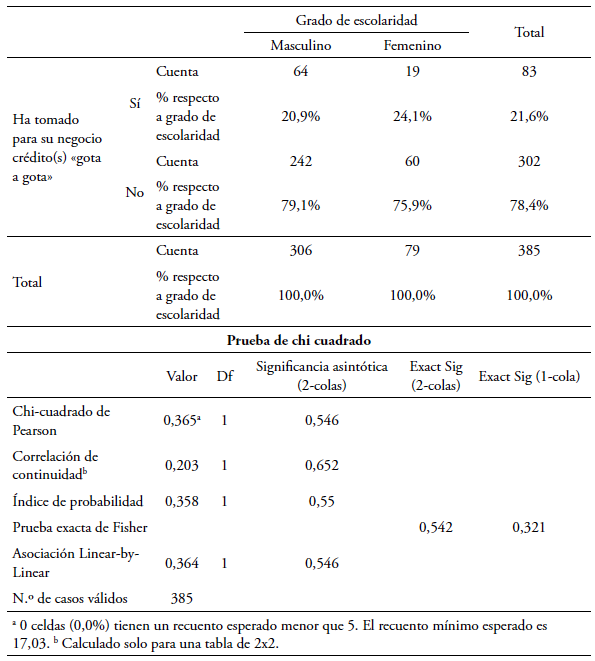

Finalmente, respecto al género del gerente y toma de crédito "gota a gota", la tabla de contingencias para los datos recolectados se presenta a continuación:

Tabla 7 Tabla de contingencia variables "género del gerente" y "toma de crédito "gota a gota""

Elaboración propia.

Para este caso, como se observar en la tabla anterior, en el cálculo del chi cuadrado de Pearson, el p valor (nivel de significancia, significancia asintótica, o margen de error aceptado) es mayor de 0,05, más de 10 veces.

7. Discusión y conclusiones

Teniendo en cuenta el método de investigación, el cual fue cuantitativo, y el cálculo y selección de la muestra, los resultados obtenidos pueden ser generalizados para la población definida. A nivel descriptivo, se identificó que casi el 80% de los administradores o dueños de Mipyme en Corabastos son hombres, lo que evidencia una brecha significativa de género.

En cuanto al nivel de estudios, predomina la formación de bachillerato, que, junto con la formación de grado primaria, representan el 57,5% del total de los encuestados. Esto evidencia que más del 50% de la población objeto de estudio no accede a programas formales de educación superior que sirvan de base para el desarrollo de sus actividades como empresarios o gerentes de Mipyme.

Aplicado el instrumento de recolección de información, se encontró que el 21,6% de los gerentes de las Mipyme aseguran que han accedido a créditos "gota a gota" para las unidades productivas que administran, lo que representa al menos una quinta parte de los encuestados.

Con base en las hipótesis planteadas para las asociaciones entre las variables propuestas y la metodología estipulada, se halló que, al calcular el chi-cuadrado, y el p valor resultante de este, se invalidaron tres hipótesis nulas y una alternativa, como se presenta en la tabla 8.

Tabla 8 Hipótesis aceptadas según asociación entre variables

| Variables | Hipótesis aceptada | |

|---|---|---|

| Toma, o no, de crédito "gota a gota" | Tamaño de la empresa | H1: Existe dependencia entre la toma o no de crédito "gota a gota" y el tamaño de la empresa |

| Toma, o no, de crédito "gota a gota" | Antigüedad de la empresa | H1: Existe dependencia entre la toma o no de crédito "gota a gota" y la antigüedad de la empresa |

| Toma, o no, de crédito "gota a gota" | Grado de escolaridad del gerente de la empresa | H1: Existe dependencia entre la toma o no de crédito "gota a gota" y el grado de escolaridad del gerente de la empresa |

| Toma, o no, de crédito "gota a gota" | Género del gerente de la empresa | H0: No existe dependencia entre la toma o no de crédito "gota a gota" y el género del gerente de la empresa |

Elaboración propia.

Este resultado valida lo encontrado por Obando-Bastidas et al. (2016) en cuanto a la relación existente entre la toma de crédito "gota a gota" y el grado de escolaridad del gerente de la empresa, y afirma lo identificado por Barrera y Parra (2020), en cuanto a que el grado de escolaridad es un factor determinante para que los gerentes de las empresas tomen este tipo de créditos; y rebate o controvierte lo mencionado por Fessler et al. (2007), quienes aseguran que no existe relación entre el acceso a este tipo de créditos y el grado de escolaridad de quien lo toma.

En cuanto a nuevos hallazgos, se identificaron relaciones de asociación entre la toma de crédito "gota a gota" y las variables de tamaño y antigüedad de la empresa, lo cual da fuerza a lo relacionado por Barrera y Parra (2020), en cuanto a que el tamaño de la empresa es un factor determinante para que los gerentes tomen este tipo de créditos. De igual manera, se halló que no existe asociación entre la toma o no de crédito "gota a gota" y la variable de género del gerente de la empresa.

Se concluye, de manera general, que existe asociación de dependencia entre las variables "tamaño de la empresa" y "toma de crédito "gota a gota""; "antigüedad de la empresa" y "toma de crédito "gota a gota""; y "grado de escolaridad del gerente" y "toma de crédito "gota a gota"".

Lo identificado sugiere la necesidad de la formulación de políticas públicas que propendan al fomento de la creación y dirección de empresas por parte de las mujeres, en procura de acortar la brecha identificada. De igual manera, la necesidad de mitigar el fenómeno de préstamos informales ilegales que limitan el crecimiento de las empresas debido a la carga financiera elevada. Para esto último, se identifica la necesidad de crear programas de fomento para el acceso al crédito formal por parte de las Mipyme, que tengan como característica principal el bajo costo y fácil acceso. Aunque en la oferta formal existen los microcréditos, estos se caracterizan por ser de costo elevado y por solicitar diferentes tipos de garantía que se convierten en barreras de acceso. Las medidas previamente reseñadas pueden aportar al fortalecimiento del tejido empresarial del país, teniendo en cuenta la relevancia de las Mipyme en generación de empleo y su aporte al PIB nacional.