INTRODUCCIÓN

La presente investigación estudia la importancia de las tecnologías empleadas por la banca digital, las cuales ofrecen una importante alternativa para integrar a la población, excluida socialmente, a través del acceso y uso de servicios financieros (inclusión financiera). Estas, empezando por el tráfico de datos en teléfonos móviles, transacciones interbancarias y cuentas digitales, pueden utilizarse como herramientas para aumentar la eficiencia en el servicio de atención al cliente.

La inclusión financiera es un concepto de carácter multidimensional del lado de la oferta y la demanda de productos o servicios financieros, cuyas dimensiones son el acceso, el uso, la calidad y el impacto sobre el bienestar financiero de las familias y las empresas. Según la Comisión Económica para América Latina y el Caribe (CEPAL), la inclusión financiera es un factor que impulsa 7 de los 17 objetivos de desarrollo sostenible: “(ODS1) Fin de la pobreza, (ODS2) Hambre cero, (ODS3) Salud y bienestar, (ODS5) Igualdad de género, (ODS8) Trabajo decente y crecimiento económico, (ODS9) Industria, innovación e infraestructura y (ODS10) Reducción de las desigualdades” (CEPAL, 2020, p.14), por lo que esta investigación adquiere especial relevancia. El objetivo de este estudio es determinar en qué medida la banca digital se relaciona con la inclusión financiera durante el periodo 2010-2019, mientras que la hipótesis general busca validar que la banca digital se relaciona significativamente con la inclusión financiera en el Perú durante el periodo 2010-2019.

Esta investigación contribuye a expandir el conocimiento en torno al cambio que la innovación tecnológica está generando en el uso de los servicios financieros y el acceso a ellos, lo que implica que el futuro de la banca y el desarrollo de la inclusión financiera es digital.

La digitalización en América Latina

En términos de desarrollo digital, América Latina se ubica en un nivel medio con un índice de 49.92 (en una escala de 0 a 100), superior a la región de África (35.05) y Asia Pacífico (49.16). Sin embargo, muestra un rezago respecto a Europa del Este (52.90), Europa Occidental (71.06) y América del Norte (80.85). América Latina, como parte del mundo emergente, presenta una moderada tasa de crecimiento de digitalización respecto a otras regiones del mundo desarrollado (Corporacion Andina de Fomento [CAF], 2020a).

El índice de preparación para las tecnologías de vanguardia realizado por la Organización de las Naciones Unidas [ONU] (2021) mostró los resultados obtenidos por 158 países basándose en una escala de puntuaciones de 0 a 1 ubicándolos dentro de uno de los cuatro grupos de puntuación del percentil 25. Los valores del índice considerados fueron: bajo, medio-bajo, medio-alto y alto. En la Tabla 1 se muestra la posición obtenida por los países representativos de América Latina.

Tabla 1 Índice de tecnologías en América Latina.

| País | Ranking mundial | Score | Grupo |

|---|---|---|---|

| Brasil | 41 | 0.65 | Medio-alto |

| Chile | 49 | 0.57 | Medio-alto |

| México | 57 | 0.54 | Medio-alto |

| Argentina | 65 | 0.49 | Medio-alto |

| Uruguay | 68 | 0.47 | Medio-alto |

| Colombia | 78 | 0.44 | Medio-alto |

| Perú | 89 | 0.36 | Medio-bajo |

| Ecuador | 90 | 0.34 | Medio-bajo |

| Paraguay | 102 | 0.29 | Medio-bajo |

| Bolivia | 116 | 0.24 | Medio-bajo |

Fuente: Adaptado de la Organización de las Naciones Unidas, 2020.

Inclusión financiera

La inclusión financiera propicia el crecimiento económico centrándose en la población vulnerable, ya que facilita el ahorro, la inversión, los créditos y seguros mediante el uso y acceso a los servicios financieros. Entre las diferencias económicas y sociales de los países de Europa de altos ingresos y los países de América Latina de bajos ingresos se encuentra el uso y acceso a los servicios financieros (Orazi, Martínez, y Vigier, 2019).

Asimismo,

Tener acceso a una cuenta de transacciones es un primer paso hacia una inclusión financiera más amplia, ya que permite a las personas guardar dinero y enviar y recibir pagos. Una cuenta de transacciones también puede servir como puerta de acceso a otros servicios financieros. Por ello, garantizar que las personas de todo el mundo puedan tener acceso a una cuenta de transacciones es el centro de atención de la Iniciativa de Acceso Universal a Servicios Financieros para 2020 del Grupo Banco Mundial. (Banco Mundial, 2018, párr. 2)

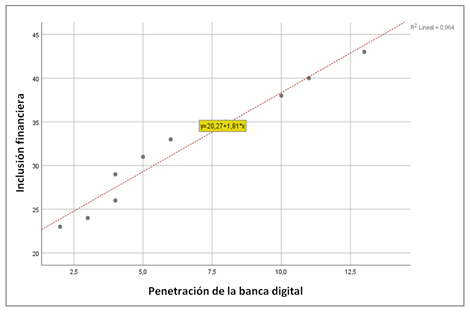

En el año 2019, respecto al número de cuentas de depósito en bancos comerciales, México contó con 98 millones 623 mil, Colombia con 75 millones 728 mil, Argentina con 67 millones 579 mil, Chile con 44 millones 994 mil, Perú con 42 millones 662 mil y finalmente Bolivia con 6 millones 256 mil (Figura 1).

Fuente: Adaptado de Fondo Monetario Internacional, 2020

Figura 1 América Latina: cuentas de depósito en bancos comerciales 2015-2019 (en miles).

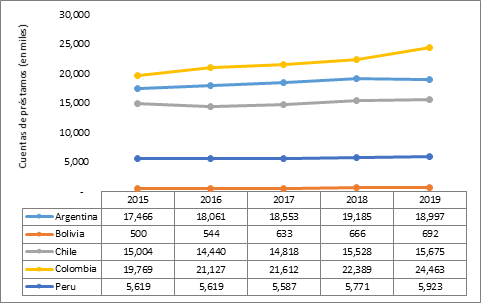

Conceptos como el ahorro o el acceso al crédito son aspectos importantes de la inclusión financiera. En el año 2019, respecto a cuentas de préstamos en bancos comerciales, Colombia contó con 24 millones 463 mil, Argentina con 18 millones 997 mil, Chile con 15 millones 675 mil, Perú con 5 millones 923 mil y finalmente Bolivia con 692 mil (Figura 2).

Fuente: Adaptado de Fondo Monetario Internacional, 2020.

Figura 2 América Latina: cuentas de préstamos en bancos comerciales 2015-2019 (en miles).

La inclusión financiera digital representa una oportunidad para que las familias de bajos ingresos que se encuentran desatendidas se integren al sector bancario y accedan a los servicios financieros digitales mediante el internet.

“Inclusión financiera digital” puede definirse como el acceso digital a servicios financieros formales y el uso de tales servicios por parte de poblaciones excluidas del sistema financiero y subatendidas por las instituciones del sector. Esos servicios deberían estar adaptados a las necesidades de los clientes y prestarse de modo responsable, a un costo que sea, al mismo tiempo, asequible para los clientes y sostenible para los prestadores. (Grupo Consultivo de Ayuda a los Pobres [CGAP], 2015 ), p. 1

Banca digital

La aparición de tecnologías disruptivas ha llevado a la banca tradicional a ser más competitiva y a) ser rápida y precisa en la evaluación de riesgos; b) garantizar la seguridad y protección de datos de los clientes; c) explotar la inteligencia de datos masivos (big data) para generar valor de los usuarios; y d) ofrecer productos y servicios de acuerdo a la realidad y necesidad de los clientes digitales (Bueno, Longo, y Morcillo, 2017).

Una definición de banca digital:

(…) el mundo digital ha cambiado la dinámica tradicional de la banca, ofreciendo productos enfocados en el consumidor y sus necesidades. Se trata de un consumidor que demanda transacciones en tiempo real, seguras y eficientes, y al que las nuevas tecnologías lo empoderan para: a) administrar sus productos a través de plataformas a las que pueden acceder desde cualquier lugar y en cualquier momento; b) conocer de primera mano la oferta de productos y servicios; c) comparar las opciones que le ofrece el mercado y d) emitir opiniones y defender sus derechos de manera más efectiva. Otra faceta de las nuevas tecnologías consiste en el impacto potencial que tienen para impulsar la inclusión financiera, particularmente en sectores de bajos ingresos. (Asobancaria, 2017, p.2)

Tecnologías utilizadas por la banca digital

Big data (datos masivos)

Es la recopilación y administración masiva de información que hace posible el almacenamiento, procesamiento y análisis de información digital. Permite a la banca tomar decisiones de manera efectiva, dado que, al conocer mejor a sus clientes, puede ofrecer productos y servicios financieros diseñados según sus necesidades. Mejora los procesos de aprobación de créditos, gestión de riesgos, banca de inversión y ventas cruzadas. Además, elimina las barreras de la asimetría de información.

El término Big Data no sólo hace referencia al volumen de datos, sino a las tecnologías asociadas a la captación, administración y visibilidad de los mismos; y no sólo se tiene en cuenta el volumen sino la variedad de los mismos y la velocidad de acceso y procesamiento. (Revuelta, 2018, p.312)

Blockchain (cadena de bloques)

Es una cadena de bloques o registro de datos descentralizado. Se trata de una base de datos compartida por una red distribuida que utiliza algoritmos encriptados haciendo de la información difícil de manipular o robar. En la banca, en un futuro cercano, facilitará la transmisión de documentos (datos) y capitales de una forma segura utilizando códigos encriptados. Asimismo, permitirá proporcionar a los clientes una identidad segura en la red; además, se reemplazarán los contratos tradicionales por los smart contract, lo que reducirá el riesgo en las transacciones.

En cuanto al sector bancario y financiero, si bien es cierto que el uso de esta tecnología aún es incipiente, algunos bancos han venido trabajando de manera importante en la utilización del blockchain en el desarrollo de sus productos, viendo en su utilización enormes posibilidades para la reducción de costos, mayor eficiencia y agilidad en las transacciones. (Federación Latinoamericana de Bancos [FELABAN], 2018, p.1)

Cloud Computing (computación en la nube)

Es la tecnología que facilita el acceso remoto por medio de internet para el almacenamiento de datos, plataformas, aplicaciones y servicios en un espacio virtual. Las nubes (servidores localizados en la red) son los entornos donde se ejecutan las cargas de trabajo. El almacenamiento de datos y servicios en la nube asegura el procesamiento rápido de transacciones y genera ahorros tanto para el cliente financiero como para la banca, genera escalabilidad y agilidad en el negocio bancario y es amigable con otras tecnologías como la inteligencia artificial y el big data.

Inteligencia artificial

Es una especialidad de la ciencia informática que se refiere al desarrollo de los sistemas para realizar tareas complejas como lo haría la inteligencia humana. La inteligencia artificial impacta en actividades de la banca como la gestión de riesgos, calificación de créditos, fraudes en tarjetas de crédito, transacciones de efectivo y el asesoramiento personalizado (app chatbot). “Un chatbot es un software que interactúa con el usuario mediante una interfaz de conversación, diseñado para simular una conversación inteligente sin un ser humano presente” (Serrano-Cobos, 2016, p.845).

La inteligencia artificial se ha convertido en una herramienta imprescindible en los mercados financieros de inversión, por lo que su uso se generalizará en el corto plazo. Sin embargo, difícilmente llegará a sustituir al ser humano en su totalidad, sino que será un factor complementario en la toma de decisiones (Alonso y Carrio, 2019).

Internet of things (Internet de las cosas)

Es la capacidad que tienen los dispositivos físicos y digitales para interconectarse mediante el internet y compartir información entre sí. Ahora el internet no es tan solo una nube, sino que en conjunto con los dispositivos forman un todo. El internet de las cosas (IoT) permite a la banca utilizar los dispositivos móviles, pulseras, smartwatches, entre otros, como canales de comunicación para conocer mejor a sus clientes. Por lo tanto, permite a la banca ofrecer servicios financieros personalizados utilizando los propios dispositivos como fuente de información.

Tecnología biométrica

Sistemas de autenticación de identidad mediante el reconocimiento de personas a través de medios físicos como las huellas dactilares, lectura del iris, reconocimiento de voz o facial entre otros. Esta tecnología permite probar de forma automática e inequívoca la identidad de los clientes financieros. Facilita la identificación porque hace innecesaria la memorización de contraseñas para acceder a las plataformas, evita el uso de tarjetas magnéticas, previene el robo de contraseñas, entre otros.

La gran mayoría de los consumidores en el mundo (93%) prefiere la biométrica sobre las contraseñas para validar un pago. El uso de la huella dactilar para acceder a determinados servicios móviles ha calado entre los consumidores convirtiéndolo en el método más aceptado (80%) seguido por el reconocimiento facial (56%) o de Iris (50%). (Ditrendia, 2019 ), p.116

Uso de canales digitales

Banca móvil

Es una aplicación donde los clientes pueden realizar operaciones financieras a través de un teléfono móvil de forma remota las 24 horas del día. La banca móvil reduce los costos de tiempo y dinero a favor de los clientes evitando el traslado a las oficinas del banco.

En general, la banca móvil brinda la posibilidad de derribar barreras importantes para la inclusión financiera de los pobres: asequibilidad y disponibilidad física. En comparación con los bancos tradicionales basados en sucursales, la banca móvil tiene la ventaja de que no incurre en el costo de implementación, maneja costos menores para las transacciones de bajo valor y proporciona un enlace con el nuevo nicho de mercado: las personas que no están bancarizadas. (Azabache, 2018, p.71)

Banca por Internet

Son operaciones financieras que realizan los clientes a través de una computadora o laptop, utilizando una conexión a internet en un espacio virtual World Wide Web (www).

Los servicios de banca por Internet son un elemento de importancia estratégica para las entidades bancarias, considerando su potencial para la reducción de costes e incremento de ingresos; por ello, los bancos buscan redirigir a sus clientes hacia sus servicios en Internet. (Bourgault, Egea, Guerrero, González, y Mangin, 2013, p.37)

Este servicio facilita la atención de los clientes en tiempo real sin la necesidad de ir físicamente al banco, lo que la convierte en una herramienta fundamental para la inclusión financiera.

Infraestructura de telecomunicaciones

Internet en los hogares

La marginalización de los peruanos en el uso de internet (los que no tienen acceso) representan un importante porcentaje: 47.46% (2018), 43.35% (2019) y 38.92% (2020), lo que constituye un gran impedimento para el desarrollo de la digitalización de la banca. La penetración del internet en América Latina es de 68.66% (2018), 73.52% (2019) y 78.78% (2020), lo que refleja el progreso en los últimos años (CAF, 2020b) (Tabla 2).

Tabla 2 Penetración del internet en América Latina (2018-2020).

| País | 2018 | 2019 | 2020 |

|---|---|---|---|

| Argentina | 77.78% | 81.42% | 85.24% |

| Bolivia | 48.22% | 53.04% | 58.34% |

| Brasil | 74.22% | 81.64% | 89.80% |

| Chile | 82.33% | 82.33% | 82.33% |

| Colombia | 66.68% | 71.40% | 76.47% |

| Ecuador | 60.67% | 64.27% | 68.09% |

| México | 65.77% | 67.75% | 69.79% |

| Paraguay | 64.99% | 69.16% | 73.60% |

| Perú | 52.54% | 56.65% | 61.08% |

| Uruguay | 70.21% | 72.20% | 74.24% |

| América Latina | 68.66% | 73.52% | 78.78% |

Fuente: Adaptado de Banco de Desarrollo de América Latina - CAF, 2020b.

Cobertura 5G en América Latina

La tecnología 5G se refiere a la red móvil de quinta generación que aumenta la efectividad de la transmisión de datos y permite conectar múltiples dispositivos con una latencia mínima y gran ancho de banda. El 5G permite navegar hasta 10 GBps (gigabytes por segundo), mucho más rápido que el 4G que conocemos. Asimismo, el tiempo de respuesta de la red (latencia) podrá reducirse a 5 milisegundos, lo que permitirá la comunicación en tiempo real.

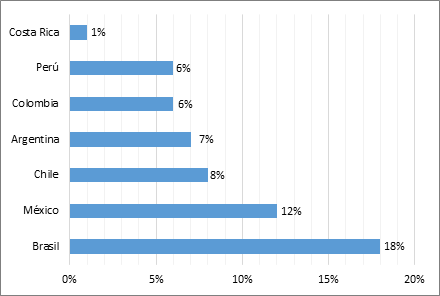

En el 2025, América Latina alcanzará el 9% de las conexiones de internet móvil a través de la tecnología 5G, es decir, 62 millones de conexiones. Los países con pronósticos más alentadores en la región son Brasil 18% y México 12% (Figura 3), el crecimiento será progresivo y seguirá el proceso de convivencia con la tecnología 4G durante los próximos años (Global System for Mobile Communications [GSMA], 2020).

Fuente: Global System for Mobile Communications Association, 2020.

Figura 3 América Latina: Alcance estimado de la tecnología 5G por país al 2025.

El 21 de abril de 2021, el Ministerio de Transportes y Comunicaciones del Perú autorizó la implementación de la tecnología 5G para servicios móviles, esta se realizará bajo el estándar NSA (sobre redes existentes) adjudicadas en licitaciones públicas. El gobierno acaba de publicar normas legales para la reasignación de 500 MHz a las bandas de 1.7 GHz, 2.1 GHz y 3.5 GHz. La implementación inicial 5G en servicios móviles se iniciará en las provincias de Ica, Trujillo, Arequipa, Cañete, Huarochirí, Callao y Lima. Posteriormente, se irá ampliando en forma progresiva a otras zonas del país durante el 2022 (Ministerio de Transportes y Comunicaciones [MTC], 2021).

Riesgos de la digitalización

En América Latina, las organizaciones y usuarios de medios digitales han sufrido la suplantación de identidad, pérdidas de datos personales y la vulneración de la ciberseguridad al realizar transacciones bancarias. Según las entidades bancarias, los tipos de ataques más utilizados contra los clientes de servicios financieros fueron el phishing por correo electrónico (49.7%), el phishing por mensaje de texto (24.2%), el phishing por llamada de voz (24.8%) y la infección con software malintencionado o malware (35.67%) (Organización de Estados Americanos [OEA], 2018 ).

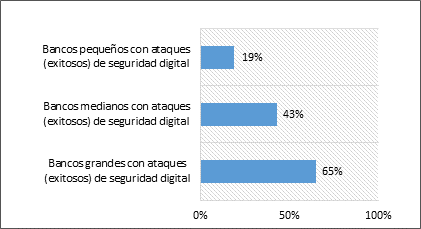

En relación con la materialización de incidentes (ataques exitosos) de seguridad digital (incluidos aspectos de seguridad de la información, ciberseguridad y prevención del fraude usando medios digitales) en las entidades bancarias en la región durante el 2017, se resalta que el 65% de los Bancos grandes manifiestan que sí fueron víctimas de ataques exitosos, mientras que entre los Bancos medianos el porcentaje es del 43% y entre los pequeños, del 19%. (OEA, 2018, p. 72) (Figura 4)

Fuente: Organización de los Estados Americanos, 2018.

Figura 4 América Latina: Bancos víctimas de ataques de seguridad digital.

Los usuarios de servicios financieros que manifestaron no usar los servicios digitales para realizar sus operaciones bancarias proporcionaron las siguientes razones: desconfianza (59.26%), falta de interés en los canales digitales (27.78%), desconocimiento de tecnología digital (11.11%) y falta de servicios digitales (9.26%). A partir de estos resultados se puede concluir que es necesario generar confianza y seguridad en los usuarios para incentivar el uso de medios digitales (OEA, 2018).

METODOLOGÍA

“La inclusión financiera significa para las personas físicas y empresas, tener acceso a productos financieros útiles y asequibles” (Banco Mundial, 2018), párr. 1. A partir de esta definición solo se abordará la inclusión financiera con base en la población peruana en general, por lo que se incluyen todos los niveles socioeconómicos.

Esta investigación busca demostrar la relación significativa entre las variables banca digital e inclusión financiera en el Perú. Presenta un enfoque cuantitativo, porque se utilizarán herramientas estadísticas para analizar y explicar los resultados. Es de tipo correlacional y diseño no experimental. La información será extraída de la base de datos STATISTA donde se analizará el periodo 2010-2019.

RESULTADOS

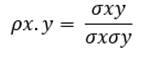

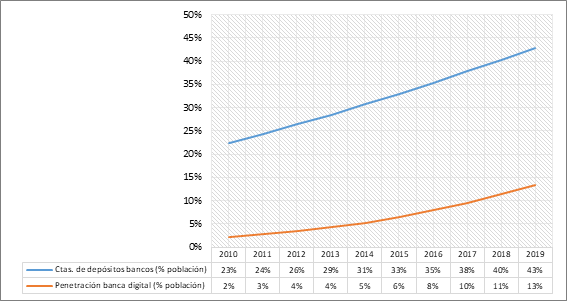

La variable independiente (X) está representada por la penetración de la banca digital y la variable dependiente (Y) está representada por las cuentas de depósitos bancarios que representan a la inclusión financiera (Figura 5). La variable dependiente es la variable que se predice o calcula y la variable independiente proporciona la base para el cálculo, es decir, es la variable de predicción.

Fuente: Adaptado de STATISTA, 2021.

Figura 5 Perú: Cuentas de depósitos en bancos comerciales y penetración de la banca digital 2015-2019 con base en el porcentaje de la población.

Análisis estadístico

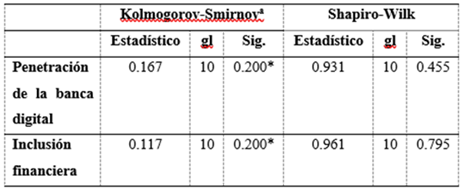

Tabla 3 Prueba de Normalidad.

*. Esto es un límite inferior de la significación verdadera.

a. Corrección de significación Lilliefors.

Fuente: Elaboración propia a partir de SPSS-IBM.

Como la muestra de datos es (n < 30), se analizará la normalidad con Shapiro-Wilk. En la Tabla 3, se observa que las dos variables cuantitativas tienen un nivel de significancia (Sig. > 0.05), es decir, existe normalidad y se puede utilizar la correlación de Pearson.

Las hipótesis de investigación son:

H0= La banca digital no se relaciona significativamente con la inclusión financiera.

H1= La banca digital se relaciona significativamente con la inclusión financiera.

Para la interpretación de los datos se realizará un análisis de regresión y correlación lineal con el software SPSS-IBM.

Si el p-valor es < 0.05 existe relación lineal y se acepta la hipótesis de investigación H1.

Las variables de investigación son:

X: Penetración de la banca digital con base en el porcentaje de la población (variable independiente)

Y: Cuentas de depósito en bancos con base en el porcentaje de la población - representando a la inclusión financiera (variable dependiente)

Dado el comportamiento de las variables independientes, se utilizará la técnica estadística de regresión lineal para predecir las variables dependientes.

Forma general de la ecuación de regresión (expresión matemática que define la relación entre dos variables).

Se utilizará el análisis de correlación de Pearson como medida de dependencia que permite conocer el grado de asociación lineal entre dos variables cuantitativas (X, Y).

ρx.y |

= Coeficiente de correlación de Pearson |

σxy |

= Covarianza de (X, Y) |

σx |

= Desviación estándar de X |

σy |

= Desviación estándar de Y |

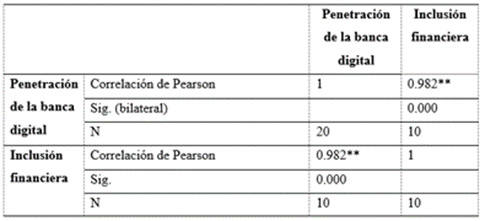

Las variables penetración de la banca digital e inclusión financiera muestran el valor de correlación de Pearson positivo de 0.982, muy cercano a 1. El p-valor es 0.000 < 0.05 (Tabla 4).

Tabla 4 Correlación de Pearson.

**. La correlación es significativa en el nivel 0.01 (bilateral).

Fuente: Elaboración propia a partir de SPSS-IBM.

En el diagrama de dispersión se dibuja una nube de puntos en las coordenadas X, Y. Se observa una relación lineal, a medida que aumenta la variable X también aumenta la variable Y (Figura 6).

El modelo resultante es: Y = 20.27 + 1.81 X

DISCUSIÓN

El coeficiente de correlación de Pearson describe la intensidad de la relación de las variables, puede tomar cualquier valor de -1.00 a +1.00, mientras el resultado obtenido se acerque a estos valores se puede decir que la correlación es perfecta.

Estadísticamente, se muestra una correlación de 0.982, es decir, existe una fuerte correlación positiva cercana a +1.00. El p-valor es 0.000 < 0.05, por lo tanto, se acepta la H1: La banca digital se relaciona significativamente con la inclusión financiera, porque las variables están altamente correlacionadas. La prueba estadística se realizó al 5% de error o 95% de confianza. El modelo gráfico indica que, por cada punto porcentual que incrementa la banca digital, la inclusión financiera aumenta en 1.81 puntos porcentuales.

El diagrama de dispersión indica que, a medida que se incrementan las operaciones por la banca digital, también se incrementa la inclusión financiera, recta con pendiente positiva.

CONCLUSIONES

Al haberse comprobado la hipótesis de estudio se puede afirmar que la banca digital se relaciona significativamente con la inclusión financiera porque ambas variables están altamente correlacionadas. La banca digital se convierte en una alternativa estratégica para la inclusión financiera en el Perú, al aplicar tecnologías innovadoras y software para optimizar los servicios financieros y llegar a las poblaciones más alejadas en el territorio nacional de una forma participativa y al menor costo.

La banca digital le permite al sistema financiero expandir sus servicios mediante plataformas de internet o teléfonos móviles, pues permite abrir cuentas de ahorro, adquirir seguros, solicitar préstamos o tarjetas de crédito, realizar inversiones en fondos mutuos, entre otros. Sin embargo, tal como señala la OEA (2018), los incidentes de seguridad digital experimentados por los usuarios del sistema bancario en América Latina son el phishing por correo electrónico (49.7%), el phishing por mensaje de texto (24.2%), el phishing por llamada de voz (24.8%) y la infección con software malintencionado o malware (35.67%).

En el Perú la penetración de internet fue de 53% (2018), 57% (2019) y 61% (2020), debido a limitaciones de conectividad. Como consecuencia de esto, se intensifica el manejo de dinero en efectivo y sus desventajas como: peligro de robos, uso inapropiado, falsificaciones, fraudes, lavado de activos, entre otros.

La banca tradicional se enfrenta a grandes desafíos como la transformación digital que implica inversión en tecnología, cambio de cultura, nuevos modelos de negocio, recursos humanos entre otros, con la finalidad de adaptarse a los actuales requerimientos del sector y entorno.

texto en

texto en