Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO

Related links

-

Similars in

SciELO

Similars in

SciELO

Share

Journal of Economics, Finance and Administrative Science

Print version ISSN 2077-1886

Journal of Economics, Finance and Administrative Science vol.21 no.40 Lima June 2016

Artículo

Modelización de la autosuficiencia de las instituciones microfinancieras mediante regresión logística basada en análisis de componentes principales

Modelling self-sufficiency of microfinance institutions using logistic regression based on principal component analysis

Ana Irimia-Diégueza1; Antonio Blanco-Olivera1; María Dolores Oliver-Alfonso2

1Departamento de Economía Financiera y Dirección de Operaciones, Universidad de Sevilla, España

2Universidad de Sevilla, España

Resumen

Analizar los factores que influyen en la sostenibilidad es clave para llegar a alcanzarla. En base a la Teoría de los Recursos y las Capacidades (Grant, 1991), desarrollamos un modelo de gestión que determina los factores explicativos de la sostenibilidad de las instituciones microfinancieras (IMF). El modelo empírico se desarrolla aplicando análisis de componentes principales y regresión logística, sobre una muestra de 313 IMF, con 31 variables financieras agrupadas en seis componentes/factores que están teóricamente relacionadas con su autosuficiencia. Nuestros resultados muestran una relación significativa y positiva entre el tamaño y la eficiencia-productividad de las IMF con su sostenibilidad, presentando el factor riesgo de crédito una relación inversa con respecto a dicha sostenibilidad. Por tanto, sugerimos que las IMF que quieran continuar desarrollando su actividad bajo un enfoque de autosuficiencia, deben fomentar una estrategia de gestión orientada hacia: (1) el aumento de la eficiencia-productividad, (2) el control exhaustivo del riesgo de crédito y (3) el incremento del tamaño para la consecución de economías de escala. La capacidad predictiva del modelo es alta, con un área bajo la curva ROC (AUC) del 89.7%.

Palabras clave: Microfinanzas. Sostenibilidad operativa. Teoría del cambio organizacional. Autosuficiencia.

Abstract

The analysis of the factors that influence sustainability is the key to achieving it. Based on the Theory of Resources and Capabilities (Grant, 1991), a management model that determines the explanatory factors of the sustainability of microfinance institutions (MFI) is developed. The empirical model is constructed by applying a principal component and logistic regression analysis using a sample of 313 MFI, with 31 finance variables, grouped into 6 components/factors that are theoretically associated with selfsufficiency. The results obtained showed a significant and positive relationship between size and the efficiency-productivity of the MFI and their sustainability, with the credit risk factor having an inverse relationship as regards that sustainability. Thus, it may be suggested that the MFI that wish to continue developing their activity using a self-sufficiency approach must promote a management strategy oriented towards: (1) an increase in efficiency-productivity, (2) the exhaustive control of credit risk and, (3) the increase in size in order to achieve economies of scale. The predictive capacity of the model is high, with an area under the ROC curve of 89.7%.

Keywords: Microfinance. Operational sustainability. Theory of organisational change. Self-sufficiency.

1. Introducción

La crisis financiera ha dificultado el cumplimiento de la misión social asignada al sector microfinanciero y, además, ha fomentado un cambio radical en la gestión de las instituciones microfinancieras (IMF). En este contexto, la industria microfinanciera debe transformarse mediante la conversión de IMF subvencionadas en IMF autosostenibles (Bassem, 2009; Montgomery y Weiss, 2011). Aunque estos cambios en el sector se vienen demandando desde finales del siglo anterior (Morduch, 1999), en los últimos años han adquirido una mayor importancia estratégica, ya que está en juego la supervivencia de muchas IMF y, por ende, del sector. Según Ayayi y Sene (2010), es crucial para el sector que las IMF logren ser sostenibles financieramente debido a que la provisión de fondos vía donaciones no es constante e incluso está desapareciendo en algunas zonas. Además, argumentan estos autores, la sostenibilidad implica un acceso más ágil a los servicios financieros por parte de las personas excluidas del sector financiero clásico, teniendo, por tanto, un relevante impacto en la reducción de la pobreza.

Los tradicionales objetivos de las IMF, alcance e impacto social, van complementándose, e incluso, en ocasiones, sustituyéndose con otros de índole más empresarial: eficiencia, sostenibilidad operativa y financiera, minimización del riesgo de crédito, optimización de procesos o rentabilidad. Por tanto, el sector microfinanciero, en aras de asegurar su futuro y romper su dependencia financiera de subsidios y donaciones públicas y privadas, necesita conseguir un adecuado equilibrio entre la performance financiera y social; esto es, entre una correcta gestión empresarial y el mantenimiento de óptimos resultados en términos de alcance e impacto social.

Esta doble misión de las IMF ha sido objeto de estudio de numerosos autores, sin que hasta el momento haya acuerdo sobre los factores claves que determinan la autosuficiencia. Destacamos el estudio de Nadiya, Olivares-Polanco y Ramanan (2012), que llega a la conclusión de que las IMF deben actuar principalmente sobre cinco factores para ser autosuficientes desde el punto de vista operacional: generación de ingresos (ratio margen entre activos), eficiencia en costes (coste por prestatario) y crecimiento (cartera bruta de créditos) tienen una influencia positiva; mientras que el riesgo de cartera (ratio de cobertura por incobrables) y el alcance (tamaño medio de préstamos y número de mujeres prestatarias) tienen una influencia negativa. Pati (2012) muestra que hay un cambio perceptible en la sostenibilidad y la rentabilidad durante los años de su estudio, siendo los gastos de funcionamiento, el capital y el volumen de activos los determinantes más importantes.

Ayayi y Sene (2010) demuestran que la calidad de la cartera de créditos, como resultado de una buena gestión del riesgo de crédito, es el factor clave para alcanzar la sostenibilidad financiera de las IMF. Otras variables, como la aplicación de tasas de interés lo suficientemente altas, un buen control del gasto de personal, la aplicación de prácticas bancarias eficaces y la implementación de un sistema de información adecuado son también indispensables para alcanzar la sostenibilidad. Cuéllar-Fernández, Fuertes-Callén, Serrano-Cinca y Gutiérrez-Nieto, 2012 analizan los determinantes del margen de las IMF, mediante la adaptación de un modelo de banca. Consideran que la reducción de los márgenes y las tasas de interés debería ser un objetivo para las IMF con un fuerte compromiso social. Hermes, Lensink y Meesters (2011) encuentran clara evidencia de que el objetivo social de ayudar a los más pobres o alcance se relaciona negativamente con la eficiencia de las IMF. En concreto, muestran que las IMF que tienen un saldo promedio de préstamos inferior y un mayor número de mujeres prestatarias como clientes son menos eficientes. El conocimiento y análisis de las variables que influyen en dicha sostenibilidad es clave para alcanzarla, siendo una cuestión aún no resuelta en la industria microfinanciera.

Por tanto, el objetivo de este artículo es desarrollar un modelo empírico que permita estudiar los factores que influyen y determinan la sostenibilidad de las IMF. Para la construcción de dicho modelo se han realizado dos análisis estadísticos complementarios. En primer lugar, se ha aplicado un análisis de componentes principales y, posteriormente, se han introducido las componentes obtenidas como variables independientes en una regresión logística en la que la variable explicada es la sostenibilidad de las IMF. La base de datos utilizada en este estudio ha sido obtenida de Mix Market y está compuesta por 313 IMF de todo el mundo con información económico-financiera y de gestión referida al año 2011.

Consideramos que la contribución de nuestro trabajo es doble. En primer lugar, basándonos en las aportaciones de la Teoría de los Recursos y las Capacidades (Grant, 1991), desarrollamos un modelo de gestión de IMF que determina los factores explicativos de la sostenibilidad en estas organizaciones. Este modelo podría ser utilizado por la industria microfinanciera como una herramienta empresarial y como motor del cambio en el proceso de transición que se está produciendo en el sector microfinanciero, que está transformándose desde la situación actual de no sostenibilidad de las IMF hacia otro contexto dominado por IMF autosuficientes. En segundo lugar, como resultado de nuestra investigación aportamos evidencia empírica sobre relaciones teóricas, no demostradas empíricamente hasta la fecha, que sugieren que a mayores niveles de eficiencia y productividad mayor es la probabilidad de una IMF de ser autosuficiente.

El desarrollo de este trabajo se ha estructurado en cinco secciones, a las que precede la presente introducción. En el segundo epígrafe se define y analiza la sostenibilidad de las IMF y se formulan las hipótesis de investigación, estableciendo previamente el marco teórico sobre el que descansa el presente trabajo de investigación. Posteriormente, en la tercera sección analizamos la base de datos utilizada, definiendo, además, las variables utilizadas y su agrupación en componentes. Asimismo, exponemos los fundamentos teóricos de las técnicas estadísticas utilizadas y desarrollamos el modelo explicativo de la autosuficiencia de las IMF. En la cuarta sección presentamos los resultados de este trabajo y discutimos sus implicaciones y contribuciones desde el punto de vista de la gestión de las IMF. Finalmente, en el quinto epígrafe se presentan las principales conclusiones del presente trabajo de investigación.

2. La sostenibilidad de las instituciones microfinancieras

2.1. Concepto de sostenibilidad operativa y financiera

En la literatura financiera localizamos dos definiciones específicas de sostenibilidad: (1) sostenibilidad operativa y (2) sostenibilidad financiera. La sostenibilidad operativa hace referencia a la capacidad de una IMF para cubrir todos sus costes con los ingresos obtenidos en el desarrollo de su actividad, mientras que la sostenibilidad financiera hace mención a la capacidad de la IMF de —además de cubrir sus costes— obtener una ganancia para sus accionistas (Quayes, 2012). Con respecto a su medición en la práctica, Vinelli (2002) calcula la autosuficiencia financiera como el cociente entre los ingresos derivados de las operaciones básicas y los gastos incurridos, excluyendo así ingresos procedentes de subvenciones.

Pollinger, Outhwaite y Cordero-Guzmán (2007) sugieren que las IMF generalmente funcionan de tres modos diferentes: supervivencia, sostenibilidad y autosuficiencia. En el modo de supervivencia, las organizaciones apenas cubren sus gastos mensuales y muchas de ellas finalmente inician el proceso de disolución. La mayoría de las IMF parecen actuar entre la supervivencia y la sostenibilidad, o la capacidad de las organizaciones para cubrir su presupuesto anual a través de donaciones y otras ayudas, además de obtener ingresos por sus operaciones de crédito. Por lo tanto, la autosuficiencia financiera se refiere a las organizaciones que pueden sobrevivir y cuyo activo funciona totalmente sobre la base de ingresos derivados de sus operaciones de préstamos y operaciones relacionadas.

El marco teórico sobre el que descansa el presente trabajo es el que nos ofrece la Teoría de los Recursos y las Capacidades (Barney, 1996; Grant, 1991). Según dicha teoría, las organizaciones están influenciadas por un entorno externo, y su performance estará determinada por su habilidad para adaptarse a este entorno mediante la explotación de sus recursos y capacidades internas. En este sentido, las organizaciones que sobreviven son aquellas capaces de crear ventajas competitivas sostenibles a largo plazo que les permiten alcanzar sus objetivos. Para ello, las organizaciones deben diseñar estrategias mediante un posicionamiento en el mercado y a través de la explotación eficiente de sus recursos y sus capacidades internas. En nuestro caso, el objetivo de las IMF es llegar a ser autosuficiente, como así se argumenta y justifica en numerosos estudios (Bassem, 2009; Montgomery y Weiss, 2011).

Las principales fuerzas que han influido y motivado este objetivo general han sido fundamentalmente externas. En primer lugar, el colapso financiero de 2008 y la posterior crisis económica han generado una estricta restricción financiera en las IMF. Estas entidades han visto drásticamente reducidas las subvenciones y donaciones que recibían, provocando que muchas IMF hayan tenido que recurrir a los mercados financieros para financiarse y/o a la autofinanciación (Wagner y Winkler, 2013). En segundo lugar, el importante crecimiento de la competencia en el sector como consecuencia de la entrada de los bancos comerciales en la industria microfinanciera (conocido como downscaling) (Assefa, Hermes y Meesters, 2013; McIntosh y Wydick, 2005). Y en tercer lugar, el paradigma conocido con el término de «microfinanzas comerciales», que supone un progresivo alejamiento de las IMF de la base de la pirámide socioeconómica en aras de focalizarse en segmentos de población con menores niveles de pobreza sobre los que existe un mayor interés y ofertas competitivas por parte de las IMF (conocido como mission drift). Todo lo anterior ha motivado que las IMF que quieran sobrevivir tengan que adaptarse a este nuevo escenario, fomentando principalmente la eficiencia en todos sus procesos, y el control y la minimización de los diversos riesgos a los que se enfrentan (Hermes et al., 2011).

2.2. Hipótesis de investigación

Tomando como fundamento la literatura previa, a continuación se establecen y justifican las hipótesis de investigación que se han contrastado en el presente artículo. En este sentido, cada factor tiene una relación teórica con la sostenibilidad de las IMF, que es testada mediante el establecimiento de las siguientes hipótesis.

En primer lugar, la literatura económica sostiene que el tamaño de una empresa influye en su performance, sugiriendo que cuanto mayor es el tamaño de cualquier organización empresarial, mayor probabilidad tendrá de ser autosostenible (Stanwick y Stanwick, 1998). La amplitud del alcance o número de clientes suele ser un proxy del tamaño de una IMF. El efecto economías de escala, el poder de mercado y de negociación, la mayor capacidad de endeudamiento derivado de mayores garantías (mayor volumen de activo), entre otros factores, parecen estar detrás de esta positiva relación entre tamaño empresarial y performance económica. La evidencia empírica, tanto en el sector bancario (Bikker y Hu, 2002; Goddard, Molyneux y Wilson, 2004) como en el ámbito microfinanciero (Merslandy Strøm, 2009; Bogan, 2012; Quayes, 2012; Sekabira, 2013), también apoyan claramente esta positiva relación teórica. Por tanto, establecemos la primera hipótesis a testar como:

H1. El tamaño de las IMF y su sostenibilidad están positivamente relacionados.

Numerosos estudios demuestran que la eficiencia y la productividad de los intermediarios financieros afecta a su crecimiento económico (Fethi y Pasiouras, 2010). Las IMF eficientes son aquellas que tienen adecuados procedimientos operativos y emplean recursos personales acorde a sus necesidades en el desarrollo de su actividad, esto es, conceder microcréditos. Además, las IMF más productivas serán aquellas que cuenten con equilibrados costes globales según el número de prestatarios que atienden y la cuantía monetaria de su cartera de microcréditos. Como sugiere Berger (1995), la gestión eficiente de una entidad de intermediación financiera no solamente incrementa su rentabilidad, sino que también influye en una mejora de su cuota de mercado y de su competitividad, incentivando la desaparición de competidores y, por ende, aumentando la concentración en el sector. Sin embargo, Roberts (2013) concluye que una fuerte orientación al beneficio de la IMF se corresponde con tasas de interés más altas para sus clientes; no obstante, ello no contribuye a una mayor sostenibilidad debido a que la mayor orientación hacia el beneficio también está asociada con mayores costos de las IMF. Por todo lo anterior, establecemos la siguiente hipótesis de investigación:

H2. La eficiencia y la productividad de las IMF están positivamente relacionadas con su autosuficiencia.

En cuanto al factor endeudamiento, la literatura sobre estructura óptima de capital sostiene la existencia de un nivel óptimo de deuda que maximiza el valor de la empresa (Jensen y Meckling, 1976; Myers, 1977). No obstante, numerosos estudios en el ámbito de la predicción de las dificultades financieras de las empresas, sugieren que cuanto mayor es el nivel de endeudamiento de una empresa, mayor será su probabilidad de tener problemas financieros (Beaver, McNichols y Rhie, 2005; Tinocco y Wilson, 2013).

Bogan (2012) y Sekabira (2013) estudian la influencia de la estructura de financiación sobre la autosuficiencia de las IMF. Ambos autores llegan a algunas conclusiones dispares (lo cual puede deberse a que no contemplan el mismo ámbito geográfico ni el mismo periodo temporal). Sus resultados indican que las subvenciones son significativas y afectan negativamente a la sostenibilidad, lo que refuerza la opinión de que el uso a largo plazo de las subvenciones puede estar relacionado con las operaciones ineficientes debido a la falta de presiones competitivas asociadas a la obtención de financiación del mercado. Sin embargo, mientras que los resultados de Bogan (2012) indican que el volumen de capital social influye de manera negativa, los resultados de Sekabira (2013) sugieren lo contrario; el primer autor argumenta que este resultado también apoya la idea de que solo las IMF financiadas comercialmente responden al incentivo de ganancias, trabajando para aumentar los ingresos y disminuir los gastos. En cuanto a las deudas, solo los resultados de Sekabira (2013) muestran que son significativas e influyen de manera negativa en la autosuficiencia. Estos resultados contradicen el estudio de Nadiya et al. (2012) para los que la estructura de capital no es un factor significativo para explicar cambios en la autosuficiencia operacional.

Por ello, pensamos que cuanto mayor sea el nivel de deuda de una IMF, mayores serán sus dificultades para ser autosostenibles debido al efecto derivado del pago de intereses vinculados a la deuda existente. Por tanto, establecemos una relación inversa entre la sostenibilidad operativa y el endeudamiento de una IMF mediante nuestra tercera hipótesis:

H3. El nivel de endeudamiento de las IMF y su sostenibilidad están negativamente relacionados.

La estructura de gastos de las IMF está compuesta fundamentalmente por tres tipos de fuentes de costes: de personal, operativos A. Irimia-Diéguez et al. / Journal of Economics, Finance and Administrative Science 21 (2016) 30–38 33 y provisiones por insolvencias. Estas provisiones por insolvencia hacen referencia a los costes en los que incurre cualquier intermediario financiero en el desarrollo de su actividad y que vienen causados por las pérdidas debido a los microcréditos fallidos, como consecuencia de la morosidad de sus prestatarios. Así pues, como ocurre en cualquier intermediario financiero, la performance financiera de una IMF está fuertemente condicionada por las pérdidas por impago de sus prestatarios, esto es, por su riesgo de crédito (Quayes, 2012). De forma similar, Minzer (2011) demuestra que los tipos de interés cobrados por las IMF, los costes de financiación y la tasa de morosidad tienen un alto impacto y un gran poder explicativo sobre los diferenciales de los niveles de autosuficiencia de las IMF. Por tanto, presumimos la existencia de una clara relación inversa entre el riesgo de crédito de una IMF y su sostenibilidad. Por ello, formulamos nuestra cuarta y última hipótesis de investigación:

H4. Cuanto mayor sea el riesgo de crédito de una IMF, menor será su sostenibilidad.

Finalmente, introducimos en nuestro modelo dos factores de control: el factor «Estructura de ingresos» y el factor «Estructura de gastos». En ambos casos, la literatura previa ha demostrado la existencia de una fuerte y conocida relación entre estos factores y la autosuficiencia de las IMF. En este sentido, los factores «Estructura de ingresos» y «Estructura de gastos», tienen una relación conocida con la sostenibilidad, ya que son variables empleadas necesariamente para su cálculo. En el caso del factor «Estructura de gastos», la relación es negativa, ya que los gastos operativos disminuyen los recursos generados por las IMF, y por tanto, su sostenibilidad. La relación es inversa para el factor «Estructura de ingresos», ya que los ingresos son fuentes generadoras de recursos monetarios que impulsan la sostenibilidad.

3. Desarrollo metodológico

3.1. La base de datos

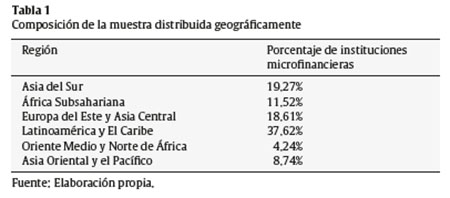

En este estudio se utiliza una amplia base de datos con 1 257 IMF, que contiene información relevante referida al año 2011. Esta muestra abarca IMF de todo el mundo y fue obtenida de Mix Market. La distribución geográfica de las IMF utilizadas se recoge en la tabla 1. Como se puede observar en dicha tabla, la muestra empleada se encuentra repartida entre seis grandes regiones, destacando Latinoamérica y El Caribe, que es la región donde las microfinanzas han crecido con más relevancia en las últimas décadas.

Tras un exhaustivo análisis de los factores explicativos de la autosuficiencia de las IMF, fueron finalmente consideradas 31 variables independientes teóricamente relacionadas con la sostenibilidad de estas entidades (los estadísticos descriptivos de las variables utilizadas pueden ser analizados en la Tabla A.1. del Apéndice 1).

Como hemos comentado con anterioridad, se pueden definir dos niveles de sostenibilidad. El primer nivel hace referencia a la sostenibilidad operativa que se alcanza cuando una IMF genera ingresos suficientes para cubrir todos los gastos derivados de su actividad. Dentro de estos gastos incluimos todos los gastos de explotación (gastos financieros y operativos) así como las provisiones por préstamos incobrables. Para calcular la sostenibilidad operativa se dividen los ingresos financieros entre la suma de gastos financieros, gastos operativos y gastos por provisiones (Bogan, 2012). El segundo nivel de autosuficiencia es la denominada sostenibilidad financiera. En este nivel, además de los anteriores gastos también se incluyen los costes de los recursos financieros, medidos en términos de exigencia de rendimiento de los suministradores de fondos (esto es, inversores que aportan recursos en forma de capitales propios y ajenos).

Por tanto, puede considerarse que la sostenibilidad operativa es un paso previo a la sostenibilidad financiera. Por tanto, el cálculo de la sostenibilidad operativa ha sido realizado según la siguiente expresión; donde las IMF que toman un valor igual o mayor a la unidad son consideradas autosuficientes desde el punto de vista operativo, y aquellas con valores inferiores a la unidad son calificadas como no sostenibles.

Autosuficiencia operativa

= Ingresos financieros / G◦ Financieros + G◦ Operativos + G◦ Provisiones

3.2. Tratamiento y descripción de las variables independientes

Con el objeto de conocer la contribución exacta de cada factor sobre la sostenibilidad, se implementa, en consonancia con lo realizado en la literatura previa (Quayes, 2012), un análisis de regresión logística binaria. Por ello, la variable dependiente (autosuficiencia operativa) fue transformada en una variabledummy, tomando valor 1 cuando la IMF es sostenible y valor 0, en caso contrario.

Antes de realizar el análisis estadístico y con la finalidad de obtener resultados robustos y no sesgados, se eliminan los valores perdidos (missing values) y valores extremos de las variables utilizadas. Para ello, fueron eliminadas todas aquellas IMF para las que no existían datos en alguna variable independiente considerada. Asimismo, los valores extremos fueron ajustados eliminando los casos que estuvieran por debajo y por encima del percentil 1 y 99 para cada variable independiente. Una vez realizados ambos ajustes, la muestra resultante estaba compuesta por 313 IMF; de ellas, 289 eran sostenibles y 103 no sostenibles (lo que supone un porcentaje de prevalencia de la no sostenibilidad en la muestra del 26%).

El tratamiento de las variables independientes ha consistido principalmente en clasificarlas en grupos teóricos de pertenencia; es decir, conjuntos de variables independientes relacionadas entre sí, pero no relacionadas con aquellas pertenecientes a otros grupos. Cada uno de estos grupos teóricos de pertenencia define una característica relacionada, directa o indirectamente, con la sostenibilidad operativa de las IMF. La principal ventaja de este procedimiento de reducción de variables independientes es la construcción de un modelo parsimonioso explicativo de la sostenibilidad de las IMF. En la tabla 2 se definen las variables explicativas consideradas, agrupadas en las categorías o componentes/factores en función de la afinidad teórica de cada variable. Como se observa, se han establecido ocho grupos teóricos en los que se clasifican todas las variables independientes relacionadas con la sostenibilidad.

3.3. Análisis de componentes principales

El análisis de componentes principales se utiliza con la finalidad de reducir el número de variables independientes introducidas en el modelo explicativo, recopilando a su vez toda la información disponible (Jolliffe, 2002).

Mediante la implementación del análisis de componentes principales, las variables independientes relacionadas con la sostenibilidad de las IMF no fueron introducidas en el modelo directamente, sino de forma indirecta (se realizó un análisis de componentes principales en cada uno de los grupos teóricos definidos anteriormente) y con el objeto de reducir el número de variables explicativas del modelo. Al aplicar esta metodología se consiguen dos objetivos, a priori incompatibles: (a) considerar todas las variables teóricamente relacionadas con la sostenibilidad de las IMF y (b) que el modelo sea parsimonioso. Su principal ventaja es que no se pierde la información que aporta cada una de las variables que componen un grupo, ya que cada componente es una combinación lineal de todas las variables que forman cada grupo. De esta manera, el signo de cada variable que compone un determinado factor será positivo (negativo) si contribuye de forma directa en la definición de dicho factor; en caso contrario, su coeficiente tomará signo negativo. Por tanto, tras la implementación del análisis de componentes principales solo introduciremos en el modelo ocho variables independientes (es decir, ocho factores). Para la obtención de los valores que toma cada componente para cada una de las IMF de la muestra se ha utilizado la siguiente expresión:

Xj = A1jZ1j +· · ·+AkjZkj

donde:

j - Componente. En nuestro caso j - (1,. . .,8).

Xj - Valor que toma cada IMF en la componente j

Akj = Coeficiente de la variable k en la componente j

Zkj = Valor que toma cada IMF en la variable k

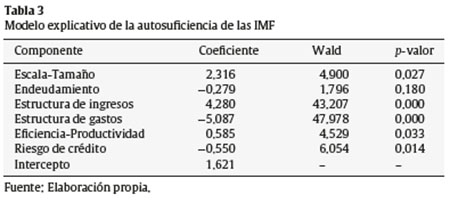

Cada coeficiente Akj es obtenido del análisis de componentes principales realizado (ver la tabla 3) aplicando el programa estadístico SPSS.

3.4. Regresión logística binaria

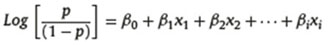

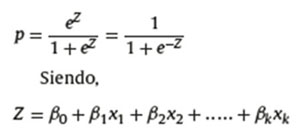

Con la finalidad de obtener una clasificación entre IMF sostenibles y no sostenibles, y en aras de predecir dicha autosuficiencia operativa en función de los factores explicativos de la misma, en este estudio se implementa la regresión logística binaria en lugar del tradicional análisis de regresión lineal. La probabilidad de ocurrencia de la variable dependiente viene dada, con un conjunto de variables predictoras1, a través de la siguiente expresión:

Donde p es la probabilidad de ocurrencia del evento estudiado, β0 es el término independiente del modelo, y βi(i-1,...,n) representa los coeficientes β asociados a cada variable independiente, representadas estas por xi(i-1,...,n) (Hosmer y Lemeshow, 2000; Pampel, 2000). Dado el valor de las variables independientes, la probabilidad de ocurrencia del evento puede ser calculada directamente mediante la siguiente expresión:

El punto de corte (cut-off) elegido para llevar a cabo este análisis de regresión ha sido de 0.26, al ser este la tasa de prevalencia de IMF no autosuficientes en nuestra muestra.

4. Resultados

La tabla 3 muestra los valores de los coeficientes de las componentes utilizadas como variables independientes en el modelo de regresión logística, el estadístico de Wald2 y sus niveles de significación estadística. Una de las principales ventajas de este modelo es que permite jerarquizar la importancia relativa de los distintos factores. Como puede observarse, cinco de los seis predictores empleados (Escala-Tamaño, Estructura de ingresos, Estructura de gastos, Eficiencia-Productividad y Riesgo de crédito) fueron significativos al 5%. Como era previsible, los valores del estadístico de Wald sugieren que los factores «Estructura de ingresos» y «Estructura de gastos» son las variables con más capacidad explicativa de la autosuficiencia financiera. Estos resultados están justificados por el hecho de que ambas variables fueron introducidas en el modelo como variables de control debido a la conocida relación con la autosuficiencia de las IMF. Sustancialmente relevante es la relación entre la sostenibilidad de las IMF y los componentes Escala-Tamaño, Eficiencia-Productividad y Riesgo de crédito. Para estos tres componentes la significatividad es muy elevada, siendo su p-valor menor al 3.3% en cualquier caso. El único factor con una importancia menor en la explicación de la sostenibilidad de las IMF es el factor endeudamiento, cuyo p-valor es del 18% (ligeramente superior al 10% aceptado en la literatura).

En cuanto al sentido de las relaciones de cada factor con respecto a la sostenibilidad operativa de las IMF, la tabla 3 muestra que los signos de los coeficientes de todos los factores están en consonancia con las hipótesis de investigación planteadas anteriormente. En este sentido, los factores «Escala-Tamaño», «Estructura de ingresos» y «Eficiencia-Productividad» presentan signo positivo, mientras la relación de los factores «Estructura de gastos» y «Riesgo de crédito» es de sentido negativa. Finalmente, merece la pena indicar que también para el factor «Endeudamiento» la relación teórica sustentada en la H3 se cumple en nuestro modelo empírico y, por tanto, es un factor relevante que debe considerarse para explicar la sostenibilidad de las IMF, a pesar de que dicho factor no alcance en nuestro estudio altos niveles de significatividad estadística. Por todo ello, nuestro modelo tiene sentido teórico, cumpliéndose además todas las hipótesis de investigación establecidas anteriormente3.

Por tanto, estos resultados sugieren que cuanto mayor sea el tamaño, la eficiencia-productividad y los ingresos de una IMF, mayor probabilidad tendrá de ser autosuficiente. En cambio, a mayores niveles de riesgo de crédito y de gastos de las IMF, menor será su sostenibilidad. Estos resultados están en línea con los hallazgos de Bogan (2012), Quayes (2012) y Mersland y Strom (2009), si bien es cierto que aún no hay suficientes artículos para formar una teoría contrastada sobre la autosuficiencia de las IMF; de ahí la importancia de este estudio en aras de acumular la evidencia empírica necesaria que permita crear un paradigma de investigación en el ámbito de la sostenibilidad de las IMF.

Adicionalmente, hasta donde llega el conocimiento de los autores, no hay ninguna evidencia empírica en la literatura previa que permita conocer cómo influye la eficiencia-productividad sobre la sostenibilidad de las IMF. Existen contribuciones teóricas que sustentan relaciones en uno y otro sentido (esto es, positivas y negativas) pero ningún resultado empírico concluyente. Así, Roberts (2013) establece que una variable potencial sobre la que debería focalizarse el estudio de la sostenibilidad de las IMF sería la eficiencia-productividad de estos intermediarios financieros. Este autor defiende la tesis que apoya que la industria microfinanciera debe sustituir el objetivo de maximizar el beneficio/rentabilidad de las IMF por el de incrementar su eficiencia-productividad. Por todo lo anterior, nuestros resultados sugieren que las IMF que quieran continuar desarrollando su actividad bajo un enfoque de autosuficiencia, fomenten una estrategia de gestión orientada hacia: (1) el aumento de la eficiencia-productividad, (2) el control exhaustivo del riesgo de crédito y (3) el incremento del tamaño para la consecución de economías de escala.

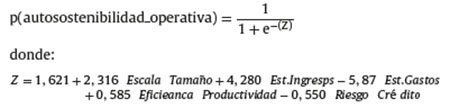

Además del estudio realizado sobre las relaciones teóricas existentes entre los factores explicativos de la sostenibilidad de las IMF y dicha sostenibilidad, en este artículo se ha testado el poder predictivo del modelo desarrollado. Con este objetivo se ha calculado la probabilidad que tiene una IMF de ser o no ser autosostenible, utilizando la siguiente expresión:

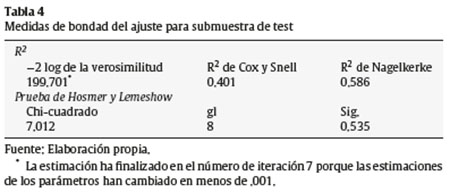

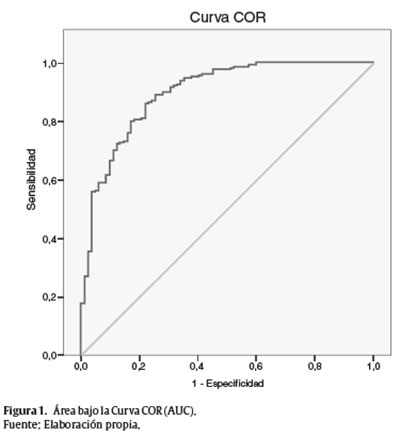

Para analizar la bondad del ajuste del modelo se ha utilizado el R2 de Cox y Snell, el R2 de Nagelkerke y la prueba de Hosmer y Lemeshow, cuyos valores sugieren un adecuado ajuste (ver la tabla 4). Además de las medidas de la bondad del ajuste anteriores, siguiendo la literatura previa también se analiza la capacidad predictiva del modelo desarrollado en este estudio mediante el área bajo la curva COR (curva de Característica Operativa del Receptor), también conocida como AUC (Area Under the Curve). Dicha medida es universalmente utilizada y ampliamente aceptada para evaluar modelos de clasificación binarios. El AUC toma valores iguales a la unidad cuando el modelo es perfecto, siendo su valor igual a 0.5 en los modelos aleatorios (el modelo más impreciso de todos los posibles). En nuestro caso, el AUC del modelo desarrollado para explicar la sostenibilidad de las IMF toma un valor muy elevado, de 0.897 (89,7%), siendo ello indicativo de las bondades del modelo aquí propuesto (ver la fig. 1). Según la clasificación dada por Hosmer y Lemeshow (2000) nuestro modelo tiene una discriminación extraordinaria.

Por tanto, los resultados de estas medidas de ajuste confirman que el modelo explicativo de la sostenibilidad de las IMF desarrollado en este trabajo de investigación presenta tanto una adecuada base teórica en la que se apoya como notables medidas de performance.

La relevancia del modelo diseñado en este artículo de investigación radica en que es un referente fácilmente aplicable a las IMF, en el que estas entidades pueden basarse para conseguir o mantener ser autosuficientes. Especial importancia adquiere un modelo como el implementado en este estudio dada las circunstancias actuales de la industria microfinanciera en donde la eliminación de las donaciones y subvenciones está alcanzando niveles significativos. Hoy día, el sector microfinanciero es consciente de las excesivas limitaciones y restricciones en el acceso a fuentes de financiación externa que sufren las IMF y, por tanto, la independencia económica es considerada un aspecto clave para la supervivencia de cualquier IMF. Conseguir ser autosuficiente no les está resultando fácil a muchas IMF; no obstante, deben adaptarse a la nueva realidad económica, siendo el modelo propuesto en este estudio empírico una base en la que las IMF deberían apoyarse con la finalidad de alcanzar la ansiada independencia financiera. Sin autosuficiencia la supervivencia de muchas IMF está seriamente cuestionada debido a la estricta restricción en el acceso a fuentes financieras que están sufriendo dichas entidades en los últimos años. En consecuencia, el modelo explicativo de la autosuficiencia de las IMF es un referente que ayudará indirectamente a garantizar la supervivencia de las IMF y, por ende, de la industria microfinanciera. La supervivencia de dicha industria, además de las repercusiones económicas que conlleva desde el punto de vista de la entidad, tiene relevantes implicaciones sociales debido a la gran labor desarrollada en aras de mejorar las condiciones de vida de las personas más desfavorecidas socioeconómicamente. Por ello, este modelo también tiene una importante vertiente social, ya que ayuda indirectamente a la supervivencia de las IMF y, por tanto, a que estas entidades continúen desarrollando su comprometida labor de apoyo y ayuda a las clases sociales más excluidas de una sociedad. También, es conveniente resaltar que las IMF se han convertido en un importante mecanismo para mejorar la bancarización de regiones deprimidas socioeconómicamente.

5. Conclusiones

En los últimos años las microfinanzas están inmersas en un proceso de transformación para adaptarse a una nueva realidad, marcada por una profunda crisis económico-financiera global y un aumento de la competencia en el sector. Uno de los cambios que ha tenido mayor repercusión sobre las IMF es la reducción de las ayudas, donaciones y/o subvenciones con las que tradicionalmente se han financiado este tipo de entidades. Por ello, la búsqueda de nuevas fuentes financieras se convierte en un aspecto estratégico clave para este sector, dependiendo de ello la supervivencia de muchas IMF y, por ende, de la industria microfinanciera. Debido a la negativa situación en la que actualmente se encuentran los mercados financieros internacionales, la autofinanciación se convierte en la fuente financiera más accesible y menos costosa para las IMF. No obstante, a pesar de la relevancia que tienen para muchas IMF llegar a ser autosuficientes, muy pocas entidades han conseguido serlo. Por ello, el desarrollo de un modelo que explique los factores que influyen sobre la autosuficiencia financiera de las IMF es un asunto aún no resuelto en la literatura, siendo este el objetivo del presente trabajo de investigación.

Las principales conclusiones que pueden extraerse del análisis empírico realizado son dos. En primer lugar, nuestros resultados muestran la existencia de tres factores fuertemente vinculados con la sostenibilidad de las IMF: «Escala-Tamaño», «Eficiencia- Productividad» y «Riesgo de crédito». Concretamente, las relaciones que arroja nuestro modelo establecen que cuanto mayor es la eficiencia-productividad y la escala-tamaño de una IMF, mayores serán sus niveles de sostenibilidad. En cambio, la sostenibilidad de estas entidades se ve mermada de forma significativa cuando el riesgo de crédito que soportan es elevado. Finalmente, debe mencionarse que aunque el factor endeudamiento no resulta significativo, el signo de dicha componente indica que un excesivo endeudamiento limita la sostenibilidad de las IMF. Por tanto, las IMF deben prestar especial atención en controlar su riesgo de crédito, intentando incrementar tanto su eficiencia-productividad en todos sus procesos como su escala-tamaño con la finalidad de alcanzar economías de escala y la ansiada sostenibilidad operativa. En segundo lugar, incidiendo en la relación teórica definida por nuestro modelo de sostenibilidad respecto del factor eficiencia-productividad, debe mencionarse que, hasta donde llega el conocimiento de los autores, no hay recogida evidencia empírica en la literatura que muestre dicho efecto. Si bien existen indicios teóricos en este sentido, aún no se había demostrado empíricamente. Por tanto, sugerimos, en línea con lo expuesto por Mersland y Strom (2009), que las IMF deberían focalizarse en reducir sus costes por cliente en vez de aspirar a tener una fuerte orientación comercial enfocada a la maximización del beneficio, ya que ello repercutirá positivamente en su sostenibilidad. Los resultados anteriores han sido obtenidos empleando una base de datos con IMF de todo el mundo y referidos al año 2011, lo que realza el carácter global y actual de los resultados de este estudio.

Los hallazgos de este trabajo de investigación tienen importantes implicaciones para la industria microfinanciera en general y para las IMF en particular, ya que de la autosuficiencia de estas entidades depende en gran medida la supervivencia de las mismas y del sector. Es por ello que el modelo explicativo de la sostenibilidad operativa de las IMF desarrollado aquí debería ser considerado e implementado por las IMF en aras de alcanzar la ansiada sostenibilidad y, de este modo, continuar desarrollando su relevante actividad socioeconómica, la que está significativamente comprometida con los más desfavorecidos.

Bibliografía

Assefa, E., Hermes, N. y Meesters, N. A. (2013). Competition and the performance of microfinance institutions. Applied Financial Economics, 23(9), 767–782. [ Links ]

Ayayi, A. G. y Sene, M. (2010). What drives microfinance institution’s financial sustainability. The Journal of Developing Areas, 44(1), 303–324.

Barney, J. B. (1996). Firm resources and sustained competitive advantage. Journal of Management, 17, 99–120. [ Links ]

Bassem, B. S. (2009). Governance and performance of microfinance institutions in Mediterranean countries. Journal of Business Economics and Management, 10(1), 31–43. [ Links ]

Beaver, W. H., McNichols, M. y Rhie, J. (2005). Have financial statements become less informative? Evidence from the ability of financial ratios to predict bankruptcy. Review of Accounting Studies, 10, 93–122. [ Links ]

Berger, A. N. (1995). The profit-relationship in banking-tests of market-power and efficient-structure hypotheses. Journal of Money, Credit and Banking, 27(2), 405–431. [ Links ]

Bikker, J. A. y Hu, H. (2002). Cyclical patterns in profits, provisioning and lending of banks and procyclicality of the New Basel capital requirements. Banca Nazionale del Lavoro Quarterly Review, 55, 143–175. [ Links ]

Bogan, V. L. (2012). Capital structure and sustainability: An empirical study of microfinance institutions. The Review of Economics and Statistics, 94(4), 1045–1058. [ Links ]

Cuéllar-Fernández, B., Fuertes-Callén, Y., Serrano-Cinca, C. y Gutiérrez-Nieto, B. (2012). Determinants of margin in microfinance institutions. Centre Emile Bernheim, Research Institute in Management Sciencies, Working Paper 12/030. [ Links ]

Fethi, M. D. y Pasiouras, F. (2010). Assessing bank efficiency and performance with operational research and artificial intelligence techniques: A survey. European Journal of Operational Research, 204(2), 189–198. [ Links ]

Goddard, J., Molyneux, P. y Wilson, J. O. S. (2004). The profitability of European banks: A cross-sectional and dynamic panel analysis. Manchester School, 72(3), 363–381. [ Links ]

Grant, R. M. (1991). The resource-based theory of competitive advantage: Implications for strategy formulation. California Management Review, 114–135. [ Links ]

Hermes, N., Lensink, R. y Meesters, A. (2011). Outreach and efficiency of microfinance institutions. World Development, 39(6), 938–948. [ Links ]

Hosmer, D. W. y Lemeshow, S. (2000). Applied logistic regression (2nd Edition). New York: Wiley. [ Links ]

Jensen, M. y Meckling, W. (1976). Theory of the firm: managerial behaviour, agency costs and capital structure. Journal of Financial Economics, 3, 305–360. [ Links ]

Jolliffe, I. T. (2002). Principal component analysis (2 nd ed., pp. XXIX). Springer Series in Statistics. [ Links ]

McIntosh, C. y Wydick, B. (2005). Competition and microfinance. Journal of Development Economics, 78, 271–298. [ Links ]

Mersland, R. y Strom, R. (2009). Performance and governance in microfinance institutions. Journal of banking and Finance, 33, 662–669. http://dx.doi.org/10.1010/ j.bankfin.2008.11.009. [ Links ]

Minzer, T. (2011). Las instituciones microfinancieras en América Latina: factores que explican su desempeño. CEPAL, Serie de Estudios y Perspectivas 128, México, publicación de las Naciones Unidas, ISSN: 1680-8800. [ Links ]

Montgomery, H. y Weiss, J. (2011). Can commercially-oriented microfinance help meet the millennium development goals? Evidence from Pakistan. World Development, 39(1), 87–109. [ Links ]

Morduch, J. (1999). The microfinance promise. Journal of Economic Literature, 37(4), 1569–1614. [ Links ]

Myers, S. (1977). Determinants of corporate borrowing. Journal of Financial Economics, 5, 147–175. [ Links ]

Nadiya, M., Olivares-Polanco, F. y Ramanan, T. R. (2012). Dangers in mismanaging the factors affecting the operational self-sustainability of Indian microfinance institutions - An exploration into Indian microfinance crisis. Asian Economic and Financial Review, 2(3), 448–462. [ Links ]

Pampel, F. C. (2000). Logistic regression-A premier. Thousand Oaks. [ Links ]

Pati, A. P. (2012). Regulation versus outreach and sustainability: A study of the performance of microfinance institutions in India. IUP Journal of Bank Management, 11(4), 41–56. [ Links ]

Pollinger, J. J., Outhwaite, J. y Cordero-Guzmán, H. (2007). The question of sustainability for microfinance institutions. Journal of Small Business Management, 45(1), 23–41. [ Links ]

Quayes, S. (2012). Depth of outreach and financial sustainability of microfinance institutions. Applied Economics, 44, 3421–3433. [ Links ]

Roberts, P. W. (2013). The profit orientation of microfinance institutions and effective interest rates. World Development, 41, 120–131. [ Links ]

Sekabira, H. (2013). Capital structure and its role on performance of microfinance institutions: The Ugandan case. Sustainable Agriculture Research, 2(3), 86–100. [ Links ]

Stanwick, P. A. y Stanwick, S. D. (1998). The relationship between corporate social performance, and organizational size, financial performance, and environmental performance: An empirical examination. Journal of Business Ethics, 17, 195–204. [ Links ]

Tinoco, M. y Wilson, N. (2013). Financial distress and bankruptcy prediction among listed companies using accounting, market and macroeconomic variables. International Review of Financial Analysis, 30, 394–419. [ Links ]

Vinelli, A. (2002). Financial Sustainability in the U.S. Organizations. En Carrand Tong (Ed.), Replicating Microfinance in the United States (pp. 137–165). Washington, DC: Woodrow Wilson Center Press. [ Links ]

Wagner, C. y Winkler, A. (2013). The vulnerability of microfinance to financial turmoil - evidence from the global financial crisis. World Development, 51, 71–90. [ Links ]

Correo electrónico: anairimia@us.es (A. Irimia-Diéguez).

Recibido el 27 de octubre de 2014

Aceptado el 29 de diciembre de 2015

NOTAS DE PIE

1 También conocidas como variables independientes o explicativas.

2 El estadístico Wald solo aparece para las variables significativas, ya que el análisis de regresión logística binaria en SPSS no lo calcula para aquellas variables que no son significativas.

3 La Tabla A.2. del Apéndice 1 muestra la matriz de correlaciones de los factores utilizados en este estudio.

Apéndice