INTRODUCCIÓN

Con la metodología Box y Jenkins o autorregresivo integrado de promedio móvil (ARIMA, por sus siglas en inglés) se describió y pronosticó el comportamiento de las rentabilidades del promedio mensual de los valores diarios del fondo tipo 2, que inició en diciembre del 2005, de cada Administradora de Fondo de Pensiones (AFP). El tipo de dato de las rentabilidades mensuales del fondo tipo 2 corresponde a las series de tiempo y, para que puedan modelarse con ARIMA, necesariamente deben ser estacionarias en sentido débil, donde los dos primeros momentos como la media, y la varianza y la autocovarianza deben ser invariantes en el tiempo.

En 1976, Box y Jenkins formalizaron la metodología Box-Jenkins y los modelos ARIMA, también conocidos como modelos Box-Jenkins, donde se refieren a las series de tiempo que se sustentan en los procesos estocásticos (Box, Jenkins y Reinsel, 2008). Cuando se pronostica con un modelo ARIMA, se siguen los siguientes pasos:

Estos pasos se grafican en Box et al. (2008), donde se les denomina “Etapas en el enfoque iterativo de la construcción de modelos” (p.18).

Gujarati y Porter (2010) sostienen que cuando una serie de tiempo no es estacionaria, la media y la varianza no son invariantes en el tiempo. Asimismo, al referirse a la metodología Box y Jenkins ARIMA, agregan lo siguiente:

La publicación de G. P. E. Box y G. M. JenkinsTime Series Analysis: Forecasting and Control, op. cit., marcó el comienzo de una nueva generación de herramientas de pronóstico. Popularmente conocida como metodología de Box-Jenkins (BJ), pero técnicamente conocida como metodología ARIMA, el interés de estos métodos de pronósticos no está en la construcción de modelos uniecuacionales o de ecuaciones simultáneas, sino en el análisis de las propiedades probabilísticas, o estocásticas, de las series de tiempo económicas por sí mismas (…). A diferencia de los modelos de regresión, en los cualesY t se explica por laskregresorasX 1,X 2,X 3, ...,X k, en los modelos de series de tiempo del tipo BJ,Y t se explica por valores pasados o rezagados de sí misma y por los términos de error estocásticos. Por esta razón, los modelos ARIMA reciben algunas veces el nombre de modelosateóricos-porque no se derivan de teoría económica alguna-. (pp. 774-775)

Court y Rengifo (2011) señalan que “El concepto de estacionariedad tiene dos versiones: la estacionariedad estricta y la estacionariedad débil” (p. 400); a continuación, se muestran cada una de estas:

Estacionariedad estricta. Es un proceso estocástico {yi} con i = 1, 2, …, T. Es estrictamente estacionario si, para un número real finito R y para cualquier conjunto de subíndices i1, i2, …, iT, se define de esta forma:

Estacionariedad débil. Es un proceso estocástico {yi} con i = 1, 2, …, T. Es débilmente estacionario si se cumple lo siguiente:

Ramón y López (2016) también identifican dos tipos de estacionariedad: en sentido fuerte y en sentido débil. Para el primer caso, los cuatro momentos de las distribuciones conjuntas son invariantes en el tiempo, y para el segundo, solo los 2 primeros momentos lo son. En este caso la metodología Box y Jenkins se basa en la estacionariedad en sentido débil.

Situación problemática

Ñaupas et al. (2014) indican que en la vida cotidiana se presentan patrones repetitivos, pero con ciertas características diferentes, y agregan que la predicción de los fenómenos naturales es más certera que los fenómenos sociales:

Así por ejemplo, conociendo las leyes de Kepler, que explican los movimientos de traslación de los planetas, satélites, cometas y asteroides es posible calcular la ocurrencia de eclipses, mareas y acercamiento de cometas a la órbita de la Tierra. La predicción del tiempo, de inundaciones, terremotos, huracanas, erupciones volcánicas, la ocurrencia de mareas, o de pandemias son más confiables que las ocurrencias de revoluciones, conflictos sociales, golpes de estado, etc. (apartado 2.4.2. ¿Qué es la investigación natural?)

Estos fenómenos, que originan crisis, impactan negativamente en las economías y las finanzas, por lo cual Mira (2016) plantea la aparición recurrente de crisis financieras. Estas crisis han afectado reiteradamente las rentabilidades del sistema privado de pensiones en el Perú.

La Organización Internacional del Trabajo (OIT) estableció en 1933 el convenio sobre el seguro de vejez, y en 1952 determinó los lineamientos sobre las prestaciones de vejez. En el Perú inicialmente funcionaba el Sistema Nacional de Pensiones (SNP), que actualmente es administrado por la Oficina de Normalización Previsional (ONP). Entre 1981 y 2014, tal como señalan Ortiz, Durán-Valverde, Urban, Wodsak y Yu (2019), unos 30 países privatizaron total o parcialmente sus pensiones públicas obligatorias, hecho que sucedió en el Perú en el año 1993. La Asociación de Administradoras de Fondo de Pensiones (2018) define la pensión en el sistema privado de pensiones peruano (SPP) como “el ingreso periódico que recibe el afiliado como consecuencia de un proceso previo de suavización de consumo, a través del ahorro a lo largo de su vida laboral en su cuenta de capitalización individual (CIC)” (p. 8), con la finalidad de que el trabajador ya jubilado no tenga dificultades económicas.

Las administradoras de fondos de pensiones (AFP) se encargan de administrar los aportes de cada individuo durante su vida laboral, es decir, invierten sus ahorros a fin de obtener rentabilidad para que este, una vez jubilado, pueda disfrutar de sus aportes y sus ganancias sin necesidad de depender de sus familiares o del Estado. Sin embargo, Cruz-Saco et al. (2014) advirtieron que el sistema previsional en el Perú era “ineficiente, tiene una baja probabilidad de incrementar apreciablemente la cobertura en los siguientes 36 años, y presenta, además, un conjunto de inequidades en la asignación de los beneficios previsionales” (p. 2).

Flórez (2014) también agrega que “los ahorros para la jubilación de millones de personas se encuentran expuestos, de manera intrínseca, al comportamiento favorable, así como adverso, de los mercados financieros” (p. 121). Estas situaciones generan una alta volatilidad, sobre todo cuando se presentan más noticias negativas con respecto a las noticias positivas, con lo cual se observa un comportamiento asimétrico del mercado, principalmente el de renta variable.

Ortiz et al. (2019) sostienen que “Los trabajadores se convirtieron así en consumidores obligados del sector financiero, con lo que asumían individualmente todos los riesgos del mercado financiero sin contar con la suficiente información para tomar decisiones sensatas” (p. 803). Es decir, cuando el mercado es estable o se presentan buenas noticias, los rendimientos serán positivos. Por su lado, a decir de Yang et al. (como se citó en Gutiérrez et al., 2017), las crisis financieras se han caracterizado por el incremento del riesgo y alta volatilidad, lo que ha afectado negativamente los rendimientos. Es decir, en el caso del SPP se presentaron noticias negativas y, en consecuencia, las altas expectativas que inicialmente generó se fueron diluyendo con el trascurrir de los años debido a que no produjo los resultados esperados.

Carlos Palomino, en una entrevista a RTV San Marcos - UNMSM (2020), indicó que las inversiones de las AFP ingresan a mecanismos bursátiles y no a activos tangibles. Estos instrumentos bursátiles son volátiles debido a los ciclos o choques económicos que, a su vez, son consecuencia de variables externas al sistema, como, por ejemplo, una pandemia.

Cabe precisar que en noviembre del 2006 se autorizó la absorción de AFP Unión Vida por Prima AFP. En abril del 2013, la AFP Horizonte fue adquirida por las AFP Integra y Profuturo (50% cada una). La AFP Habitat inicia sus operaciones en abril del 2013.

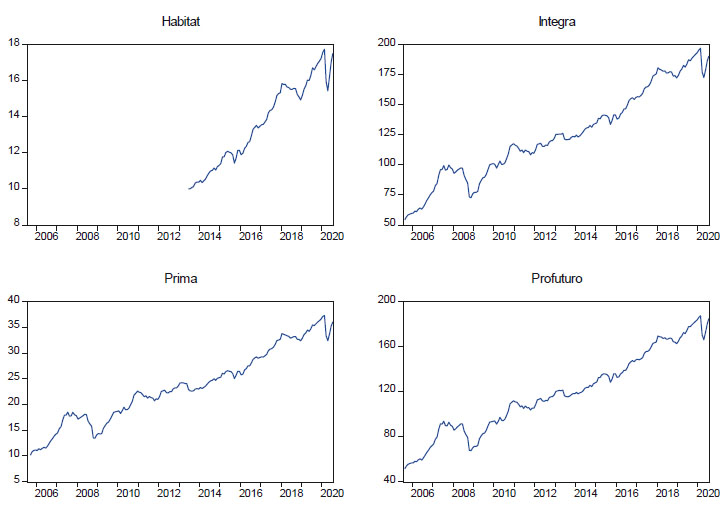

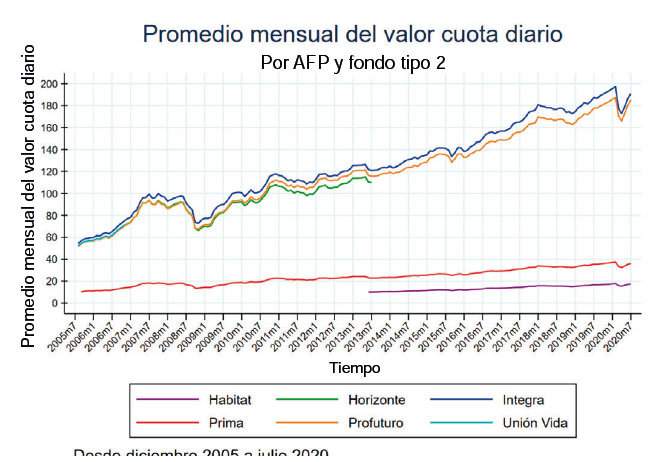

El fondo tipo 2 inicia en diciembre del 2005. Sus inversiones están distribuidas 55% en renta fija y 45% en renta variable, con un perfil balanceado destinado a trabajadores de 45 a 60 años. En la Figura 1 se observa una leve tendencia al alza con fuerte caída durante la crisis mundial entre el 2007 y el 2008; un leve descenso en abril del 2011 y 2016 en las primeras vueltas electorales, al igual que entre el 2018 y 2019, que culminó con el cierre del congreso de la República; y un fuerte retroceso en marzo del 2020 como consecuencia del COVID-19. Este desenvolvimiento corresponde al promedio mensual en soles de los valores cuota diarios para el cálculo de la rentabilidad de las AFP del fondo tipo 2.

Fuente: Elaboración propia con elsoftwareStata 16.

Figura 1 Promedio mensual de los valores cuota por AFP y fondo tipo 2.

El presente trabajo es de gran utilidad para aquellos trabajadores de 45 a 60 años, dado que sus inversiones, al ser gestionadas por las AFP, se ven afectadas por las crisis económicas y financieras en el mundo. Como estas crisis afectan las rentabilidades del sistema privado de pensiones en el Perú, el ahorro de los trabajadores se ve afectado al momento de su jubilación. ¿Por qué las respuestas a los riesgos financieros recurrentes que adoptaron los gestores de riesgos de las AFP no mitigaron las pérdidas de la rentabilidad de la inversión de los trabajadores? Esa es la gran interrogante de los trabajadores. Con la metodología Box y Jenkins o ARIMA, se describe el comportamiento del promedio mensual de los valores diarios del fondo tipo 2 de cada AFP, así como el pronóstico de los mismos.

El objetivo de la investigación es determinar cómo se modelará adecuadamente el promedio mensual de los valores cuota por cada AFP del fondo tipo 2 con la metodología Box y Jenkins.

Asimismo, esta investigación busca determinar específicamente si la tendencia del promedio mensual de los valores cuota por cada AFP del fondo tipo 2 influye en la raíz unitaria, si la estacionariedad influye en su media y varianza, y si existe correlación entre los valores observados y los valores pronosticados.

Hipótesis general

El promedio mensual de los valores cuota por cada AFP del fondo tipo 2 se modelará adecuadamente con la metodología Box y Jenkins.

Hipótesis específicas

1. La tendencia del promedio mensual de los valores cuota por cada AFP del fondo tipo 2 influye directamente en la raíz unitaria.

2. La estacionariedad influye directamente en la media de la rentabilidad del promedio mensual de los valores cuota por cada AFP del fondo tipo 2.

3. La estacionariedad influye directamente en la varianza de la rentabilidad del promedio mensual de los valores cuota por cada AFP del fondo tipo 2.

4. Existe correlación entre los valores observados en el promedio mensual de los valores cuota por cada AFP del fondo tipo 2 y los valores pronosticados.

METODOLOGÍA

Con la metodología Box y Jenkins o modelos ARIMA, se describen y pronostican los rendimientos de los promedios mensuales del valor cuota en soles del fondo tipo 2 que 4 AFP vigentes en el mercado invirtieron desde agosto del 2005 hasta julio del 2020. Los datos fueron extraídos del sitio web de la Superintendencia de Banca, Seguros y AFP, sección Boletín Estadístico de AFP (Mensual), a través del enlace https://www.sbs.gob.pe/app/stats_net/stats/EstadisticaBoletinEstadistico.aspx?p=31#. Los datos corresponden a las series de tiempo. La población para las AFP Integra y Profuturo es de 180 meses desde agosto del 2005 hasta julio del 2020; para Prima, 179 meses desde septiembre 2005 hasta julio 2020; y para Habitat, 86 meses desde junio del 2013 hasta julio del 2020. Estos datos fueron modelados con el paquete econométrico EVIEWS 10; también se recurrió al Stata 16 y Risk simulator, un software de simulación Monte Carlo que funciona como complemento de Excel. Se descartaron las AFP Horizonte y Unión Vida, dado que no se encuentran vigentes en el mercado, y se identificó la estacionariedad como un proceso estocástico estacionario en sentido débil, pues los dos primeros momentos, vale decir, la esperanza matemática y la varianza de las variables aleatorias, son constantes y no dependen del tiempo. Además, las covarianzas entre dos variables aleatorias de periodos distintos dependen solo del tiempo transcurrido entre ellas mismas, condición necesaria para que puedan ser modelados con la metodología Box y Jenkins por medio de los siguientes cuatro pasos:

Identificación

En esta parte se verificó, a partir de las pruebas de raíz unitaria (RU), si las series de las cuatro AFP eran estacionarias; además, se verificó que las series tuvieran memoria o que no tuvieran ruido blanco, ya que, de lo contrario, no podrían ser pronosticadas con la metodología Box y Jenkins. Para esto, se realizaron los siguientes subpasos: análisis gráfico, cálculo de los estadísticos, pruebas de raíz unitaria y pruebas de ruido blanco.

Estimación

En base a los resultados de los correlogramas, se identificaron el orden del AR y MA con el uso de la máxima verisimilitud, ensayo y error a partir de la significancia estadística de cada coeficiente estimado.

Validación

Se usó el círculo unitario para validar la estabilidad del modelo, para corroborar que los residuos y los residuos al cuadrado sean ruido blanco y, finalmente, para realizar la prueba de varianza constante con los siguientes subpasos: validación del círculo unitario, validación de los residuos y validación de los residuos al cuadrado.

RESULTADOS

Se presentan a continuación los resultados luego de aplicar las pruebas de la metodología Box-Jenkins, conocidas también como ARIMA .

Identificación

Análisis gráficos

Son pruebas no formales. Court y Rengifo (2011) sostienen que se determina el modelo y el orden que mejor se ajusten a los datos, puesto que se utilizan los métodos gráficos y los criterios de información. En la Figura 2 se aprecia el desenvolvimiento de las series mensuales de las AFP Habitat, Integra, Prima y Profuturo, que presentan tendencias al alza.

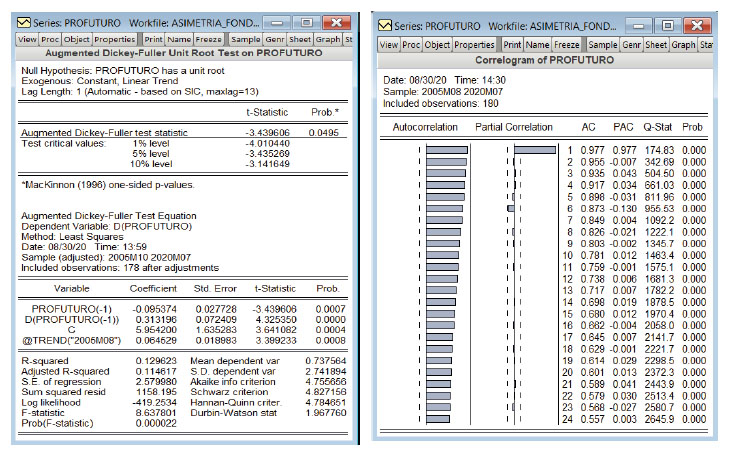

Cálculo de los estadísticos

En la Figura 2 se aprecia que la serie original de la AFP Profuturo presenta tendencia, pero, en los resultados del modelo en la Figura 3 (lado izquierdo), tiene p-valor igual a 4.95%, es decir, menor a 5%, por lo que se rechaza la H0de tener RU y, por lo tanto, es estacionaria; sin embargo, en la misma Figura 3 (lado derecho), se observa que la autocorrelación no decae exponencialmente para corroborar que la serie original sea estacionaria, por el contrario, esta decae linealmente, lo que indica que no es estacionaria y debe diferenciarse.

Fuente: Elaboración propia con el Eviews 10.

Figura 3 Cálculo de los estadísticos para la AFP Profuturo.

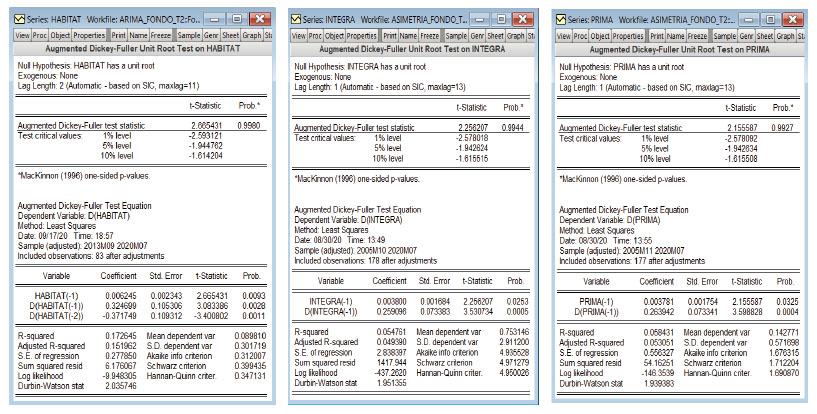

Por otra parte, en la Figura 4 se aprecia que las series originales de las AFP Habitat, Integra y Prima tienen al menos una raíz unitaria y, por lo tanto, no son estacionarias. Gujarati y Porter (2010) señalan que “Por tanto, cada conjunto de datos perteneciente a la serie de tiempo corresponderá a un episodio particular. En consecuencia, no es posible generalizar para otros periodos”. Para pronosticar series temporales, las series de tiempo no estacionarias no son de mucha utilidad, y para remontar este obstáculo deberá diferenciarse las series originales para volverlas estacionarias.

Pruebas de raíz unitaria

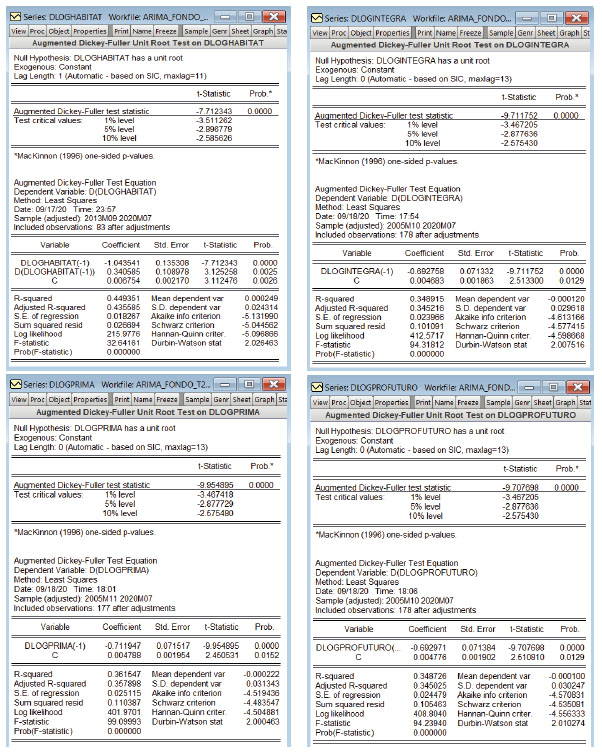

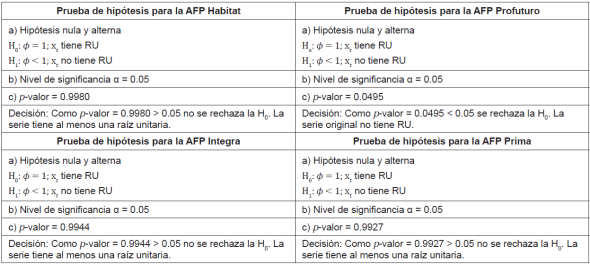

Se realizaron las pruebas de raíz unitaria Dickey Fuller Aumentado (DFA), que según Bello (2018) son las pruebas de mayor utilización, a las series originales de Habitat, Integra, Prima y Profuturo.

Al hacer las pruebas de hipótesis a dichas series, no se rechazaron las hipótesis nulas que sugerían que las series tuvieran al menos una raíz unitaria, por lo cual, se aplicó la diferencia logarítmica de sus series originales para convertirlas en estacionarias. En la Figura 5 se muestran los resultados de los modelos.

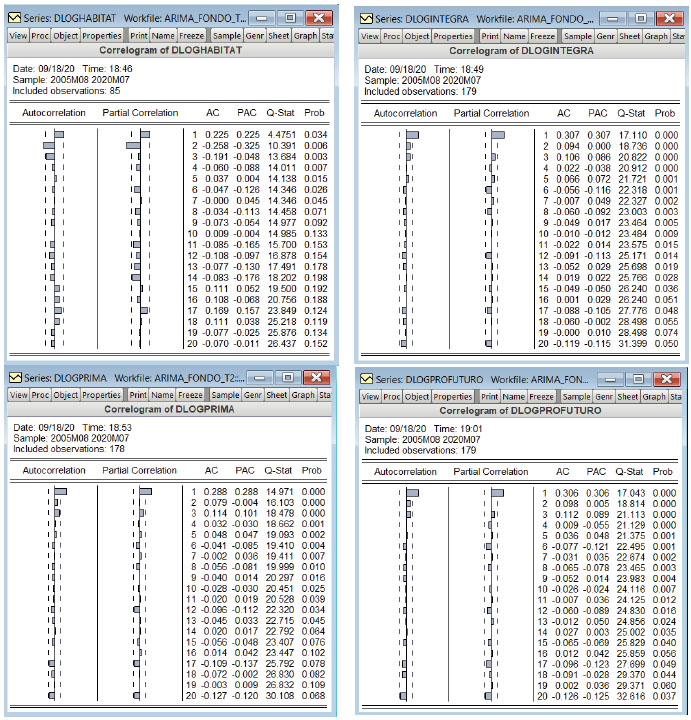

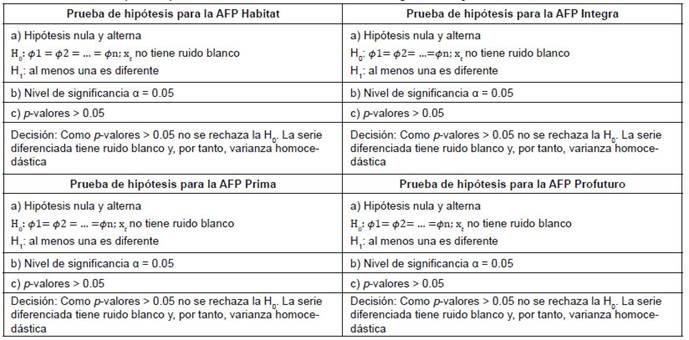

Pruebas de ruido blanco

En esta parte se verificó que la serie de tiempo ya diferenciada tuviera memoria utilizando correlogramas y el estadístico Ljung Box (LB) para muestras pequeñas. En la Figura 6 se tienen los correlogramas para Habitat, que mostraron que hasta el mes siete no tiene ruido blanco y, a partir del mes ocho, el impacto a la serie actual de Hábitat no es significativo. En el caso de Integra, hasta el mes quince no tiene ruido blanco. Con respecto a Prima, hasta el mes trece no tiene ruido blanco. Finalmente, Profuturo no tiene ruido blanco hasta el mes dieciséis y, posterior a este mes, el impacto no es significativo en el resultado de la serie actual. En conclusión, las series diferenciadas de las AFP Habitat, Integra, Prima y Profuturo son estacionarias y no tienen ruido blanco y, por tanto, pueden pronosticarse con la metodología Box y Jenkins.

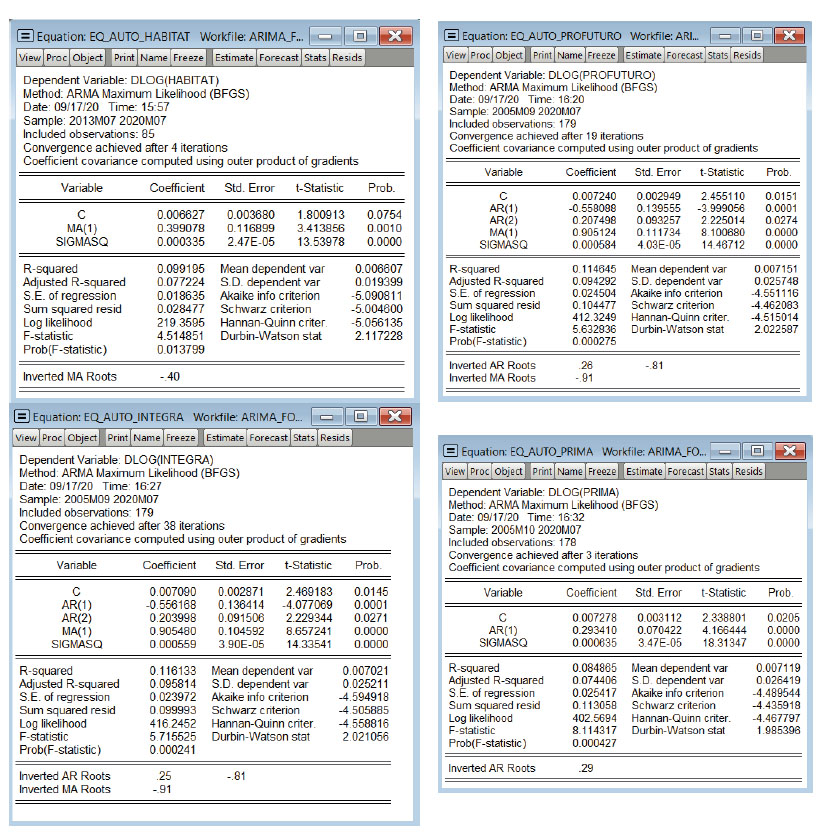

Estimación

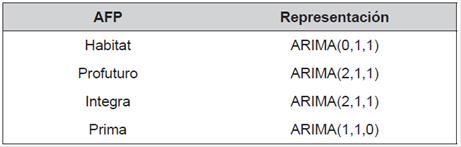

Con base en los resultados de los correlogramas, se identificaron el orden del AR y MA, con el uso de la máxima verisimilitud, ensayo y error, a partir de la significancia estadística de cada coeficiente estimado. Con ayuda del software Eviews, se seleccionó automáticamente el mejor modelo, ejecutando iteraciones con combinaciones de los AR, MA y orden de integración. En este caso, se realizaron 484 modelos para cada AFP, y se eligió el modelo que tuvo el menor Akaike Info Criterion (AIC), tal como se aprecia en la Figura 7.

Las representaciones de este modelo se aprecian en la Tabla 1 adjunta.

Validación

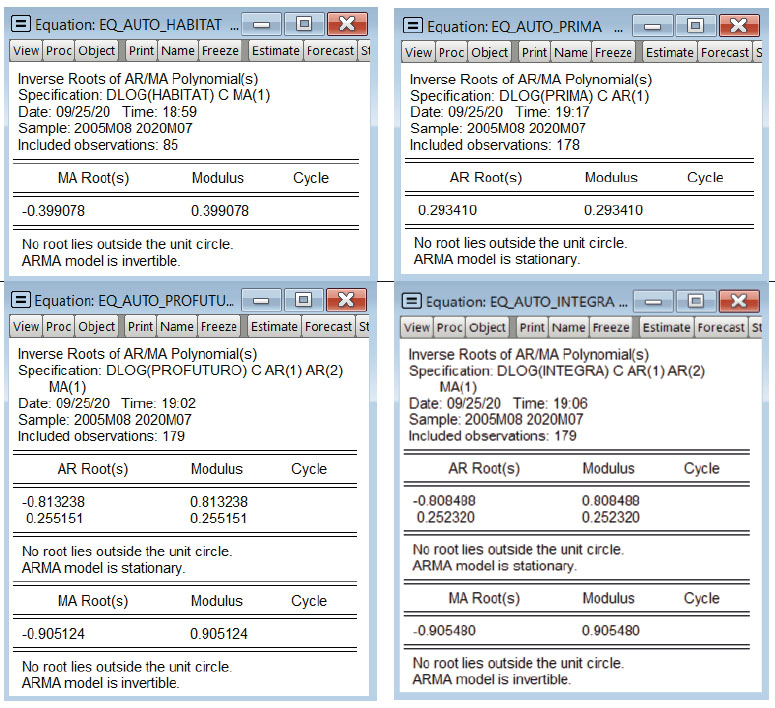

Validación de círculo unitario

Se realizó la validación con el círculo unitario y, tal como se observa en la Figura 8, los modelos son estacionarios en la parte autorregresiva para las AFP Prima, Profuturo e Integra. Asimismo, se observa que los modelos de las AFP Habitat, Profuturo e Integra son invertibles en la parte del promedio móvil. Ninguna de las raíces de las cuatro AFP está fuera del círculo unitario, y todos sus módulos están por debajo de 1, por lo que se concluye que pasaron las pruebas de validación de círculo unitario.

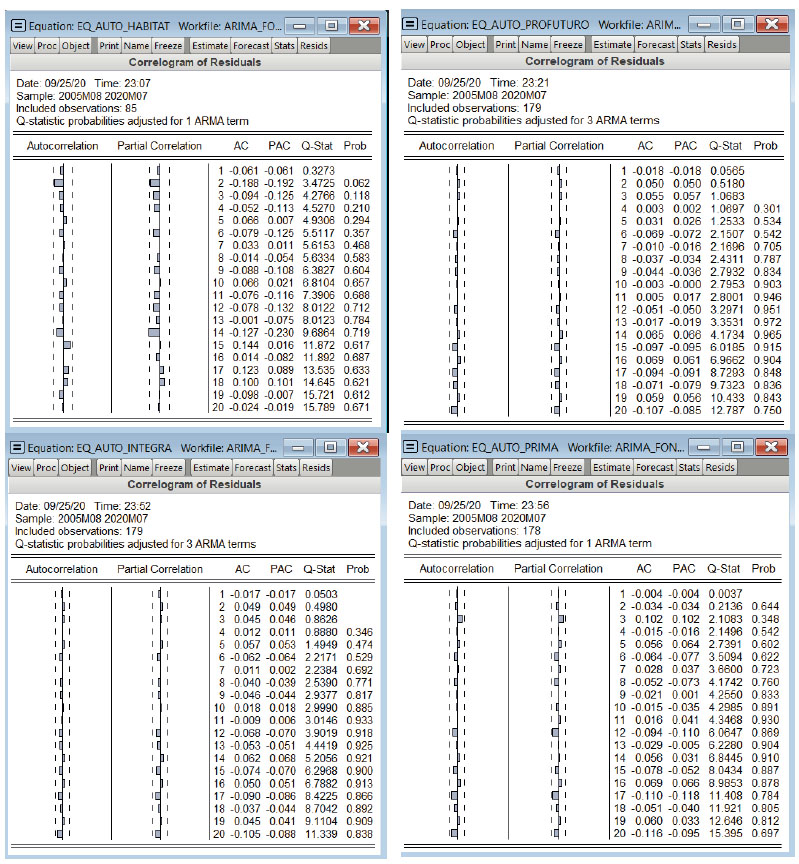

Validación de los residuos

Posteriormente, se realizó el correlograma para comprobar que los residuos tuvieran ruido blanco. En la Figura 9, se verificó que el comportamiento de los residuos de las cuatro AFP tiene ruido blanco porque sus p-valores son mayores al 5% y, por tanto, pueden pronosticarse con los modelos ARIMA de Box y Jenkins.

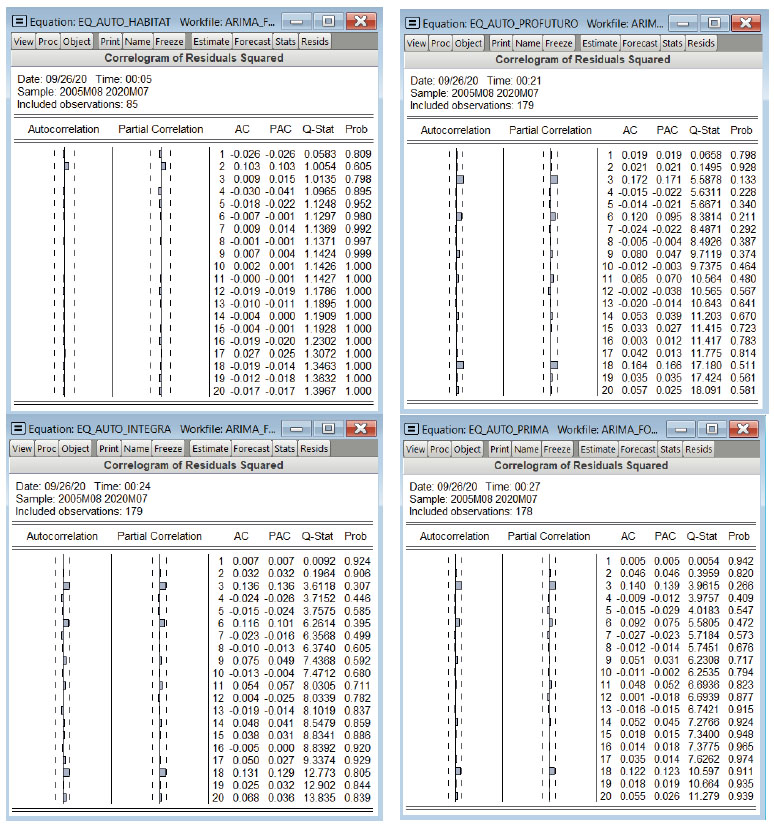

Validación de los residuos al cuadrado

Los residuos al cuadrado de las 4 AFP también presentaron ruido blanco, ya que todos susp-valores están por encima del 5%, tal como se aprecia en la Figura 10; de no haber sido el caso, habría sido necesario realizar una ecuación a la varianza para luego ser trabajados con los modelos de volatilidad condicional ARCH y GARCH.

Pronóstico

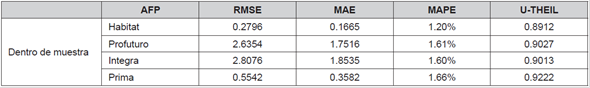

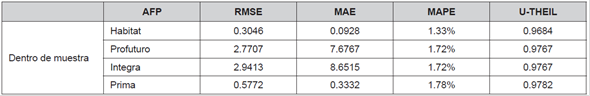

Curt y Rengifo (2011) sostienen que “Para determinar si un pronóstico es adecuado, se usan los estadísticos que (…) comparan los valores reales con aquellos que han sido pronosticados. (…) como los errores pueden ser positivos o negativos, (…) suma de ellos no sería de gran ayuda puesto que se cancelarían entre ellos. Es por eso que los índices trabajan ya sea con los errores al cuadrado o con el valor absoluto de los errores” (pp. 427-428); siguiendo esta línea, se pasan a realizar pronósticos estáticos del promedio mensual de los valores cuota de cada una de las cuatro AFP, a fin de tomar en cuenta los siguientes estadísticos de error:RMSE(Raíz de error cuadrático medio),MAE(Error absoluto medio),MAPE(Error Porcentual Absoluto Medio) yU-THEIL(Coeficiente de desigualdad de Theil), los cuales están contenidos en la Tabla 2.

Se puede apreciar en la Tabla 2 que la AFP Habitat tiene el menor error de pronóstico con ARIMA, pues su RMSE, en promedio, se desvía en 0.2796 unidades y en términos porcentuales o MAPE, el desvío es 1.20%. Por su parte, la AFP Integra es la que tiene el mayor RMSE con respecto a las otras tres AFP, ya que este indica un desvío de 2.8076 unidades. En términos porcentuales, la AFP Prima tiene el mayor desvío con 1.66%.

Los pronósticos con ARIMA fueron comparados con las técnicas de suavizamiento exponencial doble contenidas en la Tabla 3, las mismas que fueron seleccionadas automáticamente de ocho técnicas por el software Risk Simulator por tener los menores estadísticos de error; estas técnicas están contenidas en la Tabla 3 y se observa que ARIMA tiene menores errores de pronóstico que el suavizamiento exponencial doble.

Pruebas de Hipótesis

Hipótesis específica 1: La tendencia del promedio mensual de los valores cuota por cada AFP del fondo tipo 2 influye directamente en la raíz unitaria.

En la Tabla 4, se aprecia que la serie original de la AFP Profuturo no presenta tendencia y sup-valor es igual a 4.95%, menor a 5%, por lo que se rechaza la H0de tener raíz unitaria y, por tanto, la serie es estacionaria. En la misma Tabla 4, se aprecia que losp-valores de Habitat, Integra y Prima están por encima del 5%, entonces no se rechazan las H0, pues estas tienen al menos una raíz unitaria y no son estacionarias.

Tabla 4 Pruebas de hipótesis de raíz unitaria para las AFP Habitat, Profuturo, Integra y Prima.

Fuente: Elaboración propia.

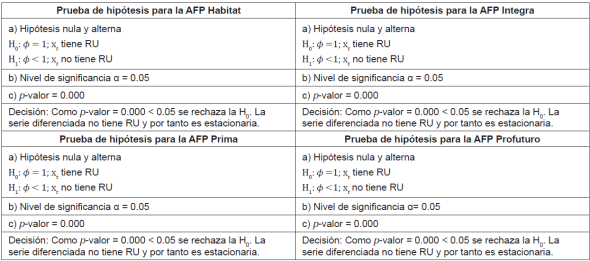

Hipótesis específica 2: La estacionariedad influye directamente en la media de la rentabilidad del promedio mensual de los valores cuota por cada AFP del fondo tipo 2.

A cada AFP se le realizó una diferenciación, y los resultados de las pruebas de hipótesis contenidas en la Tabla 5 indican que susp-valores son menores al 5% y, por tanto, se rechazan las hipótesis nulas. La serie diferenciada para cada AFP no tiene raíz unitaria y por tanto es estacionaria con media constante.

Tabla 5 Prueba de hipótesis para la media de las AFP Habitat, Integra, Prima y Profuturo.

Fuente: Elaboración propia.

Tabla 6 Prueba de hipótesis para la varianza de las AFP Habitat, Integra, Prima y Profuturo.

Fuente: Elaboración propia.

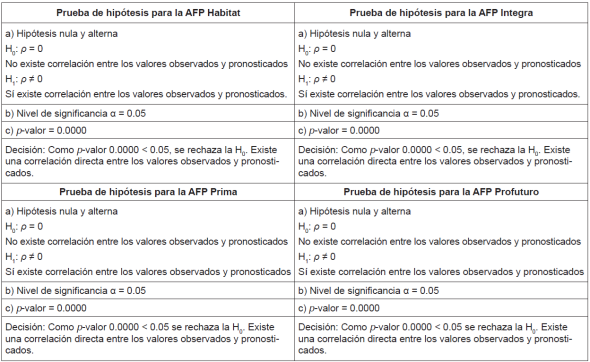

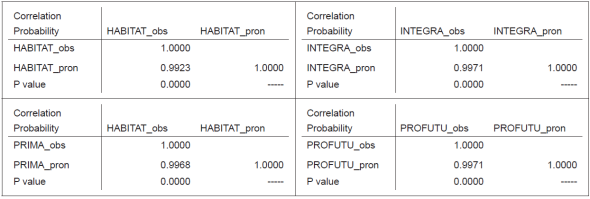

Hipótesis especifica 4: Existe correlación entre los valores observados del promedio mensual de los valores cuota por cada AFP del fondo tipo 2 y los valores pronosticados.

En la Tabla 7, se aprecia que los resultados de los coeficientes de correlación de los valores observados del promedio mensual de los valores cuota por cada AFP del fondo tipo 2 y los valores pronosticados corresponden a correlaciones positivas fuertes; en la tabla también están contenidos susp-valores.

Tabla 7 Resultados de coeficiente de correlación de Pearson.

Fuente: Elaboración propia.

Nota: los resultados se presentan tal como los reporta el software.

En las pruebas de hipótesis contenidas en la Tabla 8, se observa que losp-valores de cada una de las AFP están por debajo del 5%, por tanto, además de existir una correlación fuerte y directa entre los valores observados y pronosticados, estos pueden ser corroborados con los resultados de los estadísticos de error contenidos en la Tabla 3.

DISCUSIÓN

Se observó que las series originales del promedio mensual de los valores cuota por cada AFP de fondo tipo 2 presentaban tendencia y, por tanto, no eran estacionarias, por lo que se les hicieron diferencias logarítmicas para convertirlas. Esto concuerda con los resultados de las siguientes investigaciones:

- Villalba y Flores (2016) estudiaron el índice de precios y cotizaciones (IPC) del mercado bursátil mexicano y verificaron el comportamiento de la volatilidad y la importancia de que las series de este índice fueran estacionarias con el fin pronosticar los precios de las acciones que lo componen.

- Parody et al. (2016) calcularon los precios de cierre diario de las acciones del Banco de Colombia, el Banco de Bogotá y el Banco de Occidente en el periodo de tiempo comprendido entre el 17 y el 24 de julio de 2015, y obtuvieron “los rendimientos diarios de las series de cada banco estudiado mediante la diferencia obtenida entre los logaritmos neperianos de los precios actuales y los precios del día inmediatamente anterior”.

También se observó que la serie estacionaria del promedio mensual de los valores de cuota por AFP del fondo tipo 2 presenta varianza constante u homogénea, lo que significa que no presenta mucha volatilidad, de acuerdo a los siguientes hallazgos:

-Amaris et al. (2017) concluyen que “El análisis estadístico permitió tomar una decisión del modelo escogido, el cual cumple con los parámetros requeridos de normalidad, varianza constante y aleatoriedad”.

-Gallego-Nicasio et al. (2018), en uno de sus resultados, encontraron que, al efectuar la primera diferencia, la nueva serie es estacionaria, homogénea e integrada de orden uno. Sostienen que el modelo ARIMA (p,d,q) se llama proceso autorregresivo integrado de medias móviles de orden p, d, q; y que la perturbación o error se conoce como ruido blanco, siendo la media nula, la varianza homocedástica y la covarianza nula entre los choques o errores de las observaciones.

CONCLUSIONES

1. La serie original del promedio mensual de los valores cuota por AFP del fondo tipo 2 que inició en diciembre del 2005 presenta tendencia alcista durante el periodo 2005-2020.

2. Para pronosticar el promedio mensual de los valores cuota por AFP del fondo tipo 2 con los modelos Box y Jenkins o ARIMA deben eliminarse las tendencias mediante la diferenciación hasta convertir las series en estacionarias. En este caso, solo bastó con la primera diferencia.

3. Los resultados muestran que es un proceso estocástico en sentido débil porque tanto el primer como el segundo momento de la serie son invariantes a lo largo del tiempo.

4. Los retornos fueron calculados con la diferencia logarítmica del promedio del mes actual entre el promedio del mes anterior, para convertirlas en estacionarias.

5. Los modelos del retorno están en función de una media que es su comportamiento a largo plazo más un error o perturbación que desvía dicho comportamiento, pero esos errores se distribuyen como una normal y, por lo tanto, la varianza es homocedástica.

6. Con los correlogramas, el estadístico Ljung Box y elp-valor, se validó que la serie original del promedio mensual de los valores cuota por AFP del fondo tipo 2 tuviera memoria y se concluyó que es homocedástica o de varianza constante a lo largo del tiempo, por lo que puede pronosticarse con la metodología Box y Jenkins.

7. Los residuos y los residuos al cuadrado tienen ruido blanco, y su varianza es homocedástica, por lo que pueden utilizarse la metodología Box y Jenkins.

8. Al tener varianza constante y no ser altamente volátiles, los rendimientos son conservadores y, por tanto, no satisfacen las expectativas de los trabajadores.

9. Las crisis económicas y financieras impactan negativamente en los rendimientos de la inversión de los trabajadores.

10. Los pronósticos dentro de la muestra con la metodología Box y Jenkins tienen menores errores de pronóstico que con el suavizamiento exponencial doble.

text in

text in